立白旗下朝云集团赴港上市,拥有超威、威王、贝贝健等七大品牌

编者按:本文来自微信公众号“IPO早知道”(ID:ipozaozhidao),作者:Stone Jin,36氪经授权发布。

据IPO早知道消息,立白集团控股的家居护理品牌——朝云集团有限公司(Cheerwin,以下简称“朝云集团”)于8月31日晚间正式向港交所递交招股说明书,拟主板挂牌上市,摩根士丹利和中金公司担任联席保荐人。

这是继6月末的蓝月亮后,又一家“国民级”家庭护理消费品牌递交拟登陆港交所。同时,朝云集团或将先于母公司立白集团完成挂牌上市。

1994年,陈凯旋、陈凯臣兄弟俩创立立白集团,开始涉足洗衣液、洗衣物及衣物柔软剂的生产与销售;2006年,兄弟二人选择成立安福超威,即朝云集团的前身,旨在将其日化业务扩展至其他家居护理产品,如家居清洁产品、驱蚊相关产品及空气清新剂。

目前,朝云集团的产品已覆盖家居清洁、家用杀虫驱蚊、空气护理、消毒剂、家庭日用品、护肤、头髮和身体护理、花露水到宠物护理等多个品类,并设有威王、超威、贝贝健、西兰、润之素、倔强的尾巴和德是七大品牌。

IPO前,陈凯旋、陈凯臣、以及二人配偶,总计四人共持有朝云集团99%的股份,而由一个人投资者持有的Bestart BVI则持有剩余1%的股份。

而担任朝云集团董事长兼首席执行官一职的则是陈凯臣之女、高姿化妆品董事长陈丹霞。

朝云集团表示,IPO募集所得资金将主要用于增强研发能力、改善销售网络、加强全球供应链的效率和灵活性、实施数字化战略、上下游业务的战略性收购等方面。

主打“智慧”理念,国内最大的家居护理品牌

目前,朝云集团将其定位为一站式多品类智慧家居、个人和宠物护理平台。

灼识咨询的报告显示,以零售额计算,朝云集团在2015年至2019年中的每一年均在中国家居护理行业国内企业中位列第一,并在中国家居护理行业的所有公司中排名第二,2019年的市场占有率为9.4%。

具体子品类来看,以零售额计算,2019年,朝云集团在中国杀虫驱蚊市场的市场份额22.8%,排名第一;在中国儿童适用杀虫驱蚊市场的市场份额为41.4%,排名第一;在中国家居清洁及空气护理市场均排名第二;在中国个人护理市场花露水类别排名第三。

2019年,朝云集团通过倔强的尾巴和德是切入宠物护理市场,以2020年上半年的零售额计算,其在宠物除臭剂类别排名第五。

值得一提的是,朝云集团在招股书中指出,其成功主要源自八大「智慧」支柱,以此为消费者提供一站式「智慧家居」生活方式,进而支持公司的组织、运营和业务结构与战略,分别为智慧洞察(Smart Insight)、智慧品牌(Smart Brand)、智慧研发 (Smart R&D)、智慧营销(Smart Marketing)、智慧销售(Smart Sales)、智慧合作(Smart Cooperation)、智慧管理(Smart Management)及智慧办公(Smart Work)。

此外,多品牌战略亦是朝云集团成功的关键驱动因素之一。

目前,朝云集团在家居护理行业中拥有3大品类、28个二级品类、4个品牌,根据灼识咨询的报告,与其他前五大的中国本土家居护理企业相比,其拥有最多品牌及子品类数量;同时朝云集团还快速扩展个人护理和宠物护理品类和品牌,目前已经建立7大品类、16个子品类和3个品牌。

朝云集团指出,中国家居护理行业正处于结构性变革之中,客观事件提高了消费者对家居与环境卫生的意识,以及对节省家务时间、保障个人健康卫生的产品的需求。灼识咨询的资料显示,中国消毒类产品零售额在2020年上半年同比约增长40.0%,2019年至2024年的年复合增长率预计达到18.4%。

数据驱动消费者洞察,线下渠道深度下沉

具体来看朝云集团的销售模式。

线下渠道方面,朝云集团的线下销售网络覆盖国内所有省份、地级市及大部分县级市,深入一至五线城市。

截至2020年3月31日,朝云集团拥有超过1100家经销商、并在所运营的品类下具备排他性合作的专销权,共计覆盖全国约65万个销售点。

而在这65万个销售点中,约51万个在三线及以下城镇,占总体销售点数量的64.3%,未来5年,三线城市及以下城镇家居护理和个人护理市场的年均复合增速为10.6%。

线上渠道方面,朝云集团自2018年起开发线上渠道,已从一个天猫店裂变至2020年的14个店,并从单一的天猫渠道,裂变到20多个线上渠道,包括天猫、京东、拼多多及唯品会,并利用抖音、小红书等新兴社交及内容平台推广品牌及产品。

此外,朝云集团成功孵化了多个电商品牌,例如倔强的尾巴通过天猫旗舰店上市4个月即实现香水除味类目品牌排名第一。

值得一提的是,朝云集团强调,其高度重视消费者的反馈,并通过数据驱动的深度消费者洞察、挖掘未被充分满足的需求,目前已通过用户画像建立了超过300条用户标签。

基于线上和线下渠道触达所获得的大量数据,截至2020年3月31日,朝云集团共拥有超过600万名会员,其中80% 的线上会员为20-40岁的年轻消费者。

营销策略上,朝云集团侧重于千人千面的打法,并以数字化及社交工具为核心,通过定制场景化营销方案,提升消费者粘性和品牌认知,包括威王与上海迪士尼的连续5年合作来覆盖年轻家庭;超威电热蚊香液在抖音将驱蚊融入开杠辩论话题,视频总播放量5.1亿,获2333万点赞;贝贝健抢占微博母婴话题流量,阅读量超5.7亿;西兰品牌的新品便携除味喷雾在抖音和小红书多形式多场景化种草等。

在数字化方面,朝云集团预计其将同互联网公司一样,在开展业务的前台和提供系统支持的后台间建立中台,将不同业务场景常用的技术、数据、业务能力提取到中台,进而提高现有业务的效率并压缩新业务的开发周期。

宠物护理产品毛利率最高,愈发重视线上平台

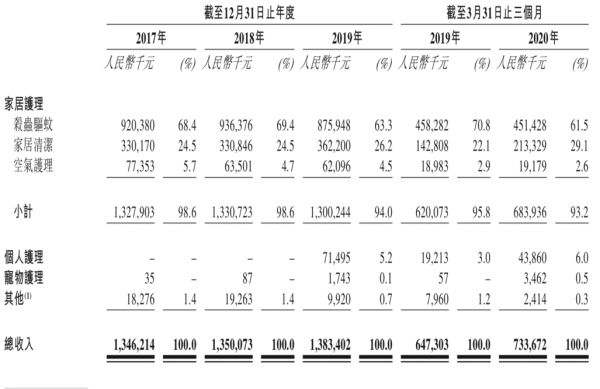

2017年至2019年,朝云集团的收入分别为13.46亿元、13.50亿元和13.83亿元;2020年第一季度的收入为7.34亿元,较2019年同期的6.47亿元增长13.4%。

从收入构成来看,家居护理是朝云集团最倚赖的收入来源,2017年至2019年的收入占比分别为98.6%、98.6%和94.0%;2020年第一季度的收入占比则降低至93.2%,其主要源于个人护理产品的需求大幅增加所致。

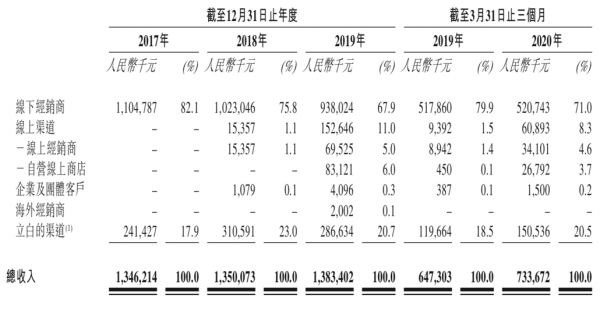

2017年至2019年,朝云集团通过线下渠道销售产生的收入占总收入的百分比分别为82.1%、75.8%和67.9%,而通过线上渠道销售产生收入占比则从2018年的1.1%大幅增至2019年的11.0%。2020年第一季度,朝云集团线下、线上的收入占比分别为71.0%和8.3%。

事实上,根据灼识咨询的报告,线下渠道是中国家居护理和个人护理行业最为主要的销售渠道,2019年线下渠道在中国家居护理和个人护理行业占比为81.0%和69.7%。

而就目前朝云集团的侧重点来看,线上渠道的重要性逐年递增,对线下渠道的依赖程度已低于行业平均水平。

朝云集团表示,其将继续加强线上销售,预计线上渠道收入的绝对金额及占比均会进一步增长。

此外,朝云集团各期对立白集团的销售额占比17.9%、23.0%、20.7%、18.5%以及20.5%,这主要源于其通过立白集团面向48名大客户(包括全国性或区域性大卖场、超市、百货商店及便利店(覆盖约11,000个销售点)的经营者)的销售。

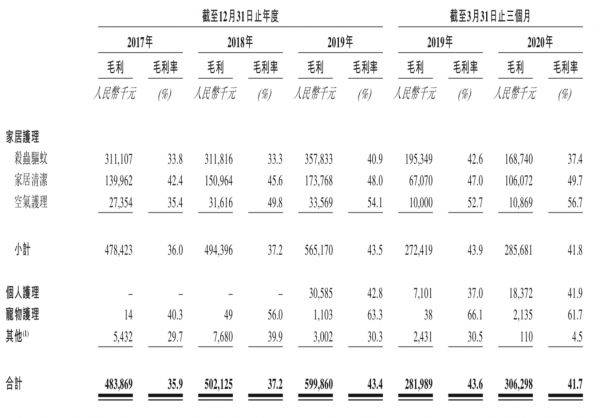

2017年至2019年以及2020年第一季度,朝云集团的毛利率分别为35.9%、37.2%、43.4%和41.7%,增长因素主要为高利率产品的占比份额增加,以及产品创新及升级导致的产品价格整体上涨。

在朝云集团的所有细分品类中,宠物护理产品的毛利率最高,而空气护理产品过去三年内的毛利率同比增速最快,二者在2020年第一季度的毛利率分别为61.7%和56.7%。

2017年至2019年以及2020年第一季度,朝云集团的净利润分别为1.70亿元、1.77亿元、1.84亿元以及1.40亿元,净利润率则分别为12.6%、13.1%、13.3%以及19.1%。

核心业务与立白集团互惠互通,无相互竞争关系

在招股书中,朝云集团亦对与控股股东——立白集团的关系作了进一步阐述说明。

从业务划分的角度来看,朝云集团的核心业务为研发、制造及销售家居护理产品、个人护理产品及宠物护理产品。

而立白集团除在朝云集团的股份外,亦在消费品、保健食品、物业投资、资产管理及金融服务其他业务分部拥有权益。

朝云集团认为,与其自身核心业务相比,立白集团以「立白」品牌及「高姿」品牌执行主要品牌策略,并提供不同的产品类别,双方在各个产品类别的重叠较小,并不构成相互竞争关系。

此外,朝云集团指出,其在管理、经营及财务三方面均独立于立白集团。

其中,在经营独立性上,朝云集团和立白集团的关系又显得颇为微妙。

譬如,大客户通常更倾向于从立白集团采购产品,且鉴于共同所有权,就采购目的而言,大客户将朝云集团及立白集团视为联属实体,并不倾向于拥有两种独立的合约关系。

而又基于朝云集团的产品组合,上述销售安排亦对立白集团有利,这样能帮助立白集团在应对大客户时可展示更多的产品类别。朝云集团所拥有的在多品牌组合下提供的多样化产品,及其与立白集团的合作有助于推动立白集团自身产品向其客户的销售。

这也意味着,朝云集团并非单方面依赖立白集团的大客户,原因是其一直为品牌产品的可靠供应商,补充了立白集团的主要品牌策略,与立白集团之间的关系可视为互惠互通。(后台回复“朝云集团”获取该公司最新招股书)

相关推荐

立白旗下朝云集团赴港上市,拥有超威、威王、贝贝健等七大品牌

谋求“同股不同权”,旷视赴港上市渐近

威马不威猛

洗护巨头“立白”也做起了眼影, Z世代们愿意买单吗?

蓝月亮正式提交港股招股书:曾经的“洗衣液一哥”,如今上市谋划新突破

深度解析阿里赴港上市:天时、引力与未知

诺诚健华预计将于春节前后正式赴港IPO,施一公领衔基金大佬加持,核心产品已在华申报上市

传爱奇艺拟赴港上市:百度拥有93%表决权 小米持股15%

坐拥肯德基必胜客多个品牌,餐饮巨头百胜中国或将赴港上市?

智慧城市运商城云国际拟赴港上市:深度绑定阿里云

网址: 立白旗下朝云集团赴港上市,拥有超威、威王、贝贝健等七大品牌 http://m.xishuta.com/zhidaoview13119.html