对标雀巢、达能,国产乳业投资建议及风险提示

图片来源@全景视觉

文丨庄帅

在后疫情时代,中国国产乳制品实质上正迎来一个风口。

按照常规逻辑,国际疫情的蔓延会导致资源生产国商品价格的上涨,但是中国的鲜奶很大比例上来自于本土,而且由于国际贸易受阻新西兰、澳洲、欧洲等地的鲜奶价格一度大跌,甚至在疫情期间还出现了将鲜奶倒掉的现象。

截至2020年 5月 13日,主产区生鲜乳平均价为3.56元/公斤,环比继续下滑,原材料的下跌给了奶企持续的盈利空间。

向左走壁垒加高,向右走壁垒拓宽,差异化竞争是行业发展的最好结果

当常温奶的市场红利已经渐行渐远,伊利蒙牛均需要破局以为自身创造新的发展机遇,而机会在何方?

对标国际巨头,聚焦高附加值产品从而改善盈利效率、深入健康食品领域开发、利用研发与并购打造属于自己的乳业甚至食品帝国。

UHT奶红利不在,聚焦高附加值产品,开启全球布局

随着传统产品增速放缓成为常态,伊利、蒙牛开始聚焦于高附加值产品。

目前,伊利“金典”、“安慕希”、“畅轻”、“金领冠”等重点产品营收占比达 40%以上,产品结构优化对营收贡献较大。

国际巨头也在大力发展高附加值产品。

达能2007 年以来定位健康食品公司,加大向健康营养产品资源倾斜,营养品在集团业务中 EBIT margin 最高。

伊利、蒙牛的优质奶源地建设与产品结构升级是一脉相承的。

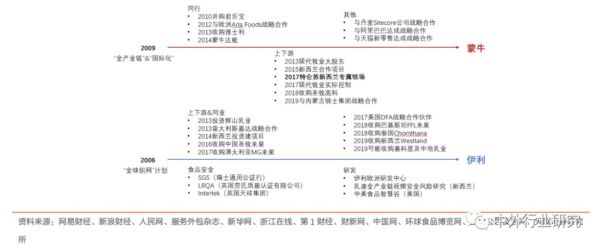

与巨头相似,伊利、蒙牛在原料地建设工厂,开启全球化布局。

平台化健康食品大势所趋,并购与合资是重要手段

随着伊利、蒙牛进一步做强,势必通过拓宽产品外延来打开行业天花板。

天风证券分析师认为,雀巢以乳制品起家直至建立拥有七大子业务的食品帝国,达能业务聚焦但依然突破乳制品外沿,未来伊利、蒙牛也将以乳制品为基点,推出更多的业务板块,打造多元产品品类的平台。

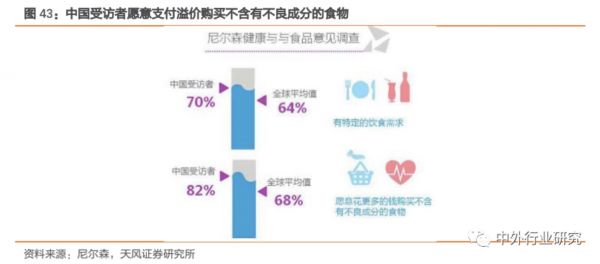

(1)健康食品是大势所趋

雀巢和达能均定位“健康、营养和幸福生活”的领军者。

健康越来越成为影响消费者选择的重要因素,天风证券分析师认为,乳制品本身就给人以健康的直观感受,因此伊利、蒙牛以乳制品为圆心,打造健康食品平台具有先发优势,也将成为未来的趋势。

(2)内生发展,高研发费用投入和渠道切割

伊利和蒙牛深化消费者需求研究,加速新品研发进度。

新品类的开发需要研发费用的投入。雀巢在研发上投入较大,拥有全球最大的食品和营养研发网络,设置40个研发中心,超过 4800科研人员的团队。

伊利蒙牛加大研发投入。2019 年伊利、蒙牛研发投入占营业收入的比重仅为0.55%、0.30%,仍处于较低水平。

但自主研发新品,除了研发投入,与现有产品渠道切割也是一大挑战。

天风证券分析师认为,产品多元化战略需要内生途径,提高研发投入,与此同时,新产品面临的资源、渠道共享等问题亦是考验,如伊利成立健康饮品事业部进军饮料领域,由于饮料的渠道与奶制品渠道有一定差异性,饮料产品在烟酒店、批发市场等渠道有一定的销售比例,而乳制品则主要集中在KA、传统流通渠道,故其在渠道拓展上实则面临一定考验。

(3)外延并购与合资经营是实现多元化战略的重要手段

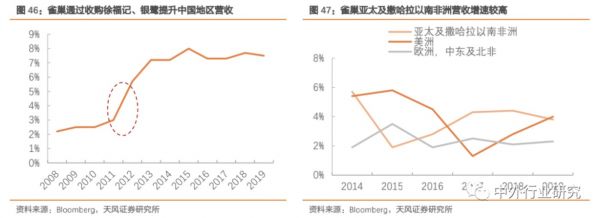

天风证券分析师认为,伊利、蒙牛可以从三个维度借鉴雀巢的并购道路——完善现有产品体系、开拓新的产品体系、抢占新的市场。

1)完善现有产品体系:蒙牛之前通过收购君乐宝拓宽低温市场,通过收购雅士利和多美滋补齐奶粉业务的短板。

天风证券分析师认为,伊利、蒙牛或将通过收购区域性乳企,借力品牌当地渗透率,在巴氏奶新蓝海中分得一杯羹,当然君乐宝从蒙牛剥离,蒙牛也存在自建低温供应链的方式发展低温市场,伊利优势领域仍在常温,以后或将主要精力聚焦常温。

2)开拓新的产品体系:伊利目前以 7.4 亿元长投资的形式建设长白山天然矿泉水项目,这是伊利多元化战略迈出的一小步。

天风证券分析师认为,伊利、蒙牛或将以并购成熟企业的形式进军新领域,降低自建的经营风险。

3)抢占新的市场:伊利收购泰国最大冰淇淋品牌,进军东南亚市场。

近邻东南亚资源丰富,人口众多,经济发展空间大;另一方面当地企业基础较差,雀巢等国际巨头布局较少。

天风证券分析师认为,其会成为伊利、蒙牛海外并购的重要战略市场。

从短期来看,优秀标的缺乏以及间接融资为主的融资结构,将会限制并购进程。

天风证券分析师认为,达能的合资经营模式将是短期内伊利、蒙牛外延扩张的“曲线救国”路径。

对标雀巢,伊利常温扩品路在何方?

雀巢无疑是常温扩品最成功的国际巨头,从饮用水到咖啡到糖果到调味品,常温货架上总是少不了雀巢的身影。

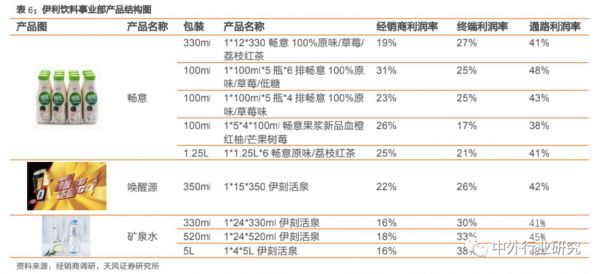

伊利目前也积极布局新的常温业务,进军功能性能量饮料、植物蛋白饮料和饮用水市场。

短期内伊利的扩品主要集中在以下几个方向:

1)饮料。伊利于 2018 年成立健康饮品事业部,目前已经运行相对成熟的产品有畅意 100%乳酸菌饮料、焕醒源功能饮料,同时也新推出了伊然饮料,主要在广东地区尝试销售,据经销商调研,2020年伊然已经实现全国铺货,目前动销情况较好,20Q2 渠道库存在半个月左右。

2)瓶装水。瓶装水市场空间较大,2018 年我国瓶装水人均消费量 32L(按照 550ml/瓶计算,约合116.7 瓶,日均仅0.3 瓶),不仅远低于美国(100L+),也低于相邻的韩国(58.5L)、同时低于我国香港地区(55.1L),尚未达到全球平均水平。

对标达能,蒙牛纵深发展进行时

达能无疑是纵向深耕最成功的国际巨头,手握上游优质奶源,开展供应链建设,构建发达的冷链网络,目前已成为全球第一大鲜乳制造商。目前蒙牛也积极打通上游奶源和构建下游冷链渠道。

凭借“达能”、“君乐宝”两大子品牌(君乐宝目前已经剥离),蒙牛低温酸奶市场份额超过伊利。目前已经推出巴氏奶品牌“每日鲜语”。

一方面蒙牛向上游布局优质牧场,旗下富源牧业、现代牧业和中国圣牧将进一步保障高端奶源供给,对低温产品的贡献逐步凸显。

另一方面,蒙牛向下布局低温产品配送网络。天风证券分析师认为,在低温供应链建设的同时还需要对区域性乳企资源进行整合,保障地区奶源供给,发挥奶源和低温渠道的协同优势,才能在低温市场建立新的壁垒。

投资建议

伊利股份——渠道深化、产品结构优化进行时,跨出乳业横向拓品

(1)量增仍是业绩主要驱动力,渠道深化引领市占率进一步提升。

(2)高端产品进一步发力,横向拓品未来可期。

(3)促销费用或持续维持高位,盈利能力提升主要来源于产品结构优化。

长期来看,根据以上我们对雀巢的分析,伊利依托自身的渠道优势,横向拓品成为“健康食品”综合公司的空间较大,同时,从国内市场走出去进军国际市场,未来可期。

投资建议:预计2020-2022年实现营收994.6、1122.2、1258.3亿元,同比增长10%/13%/12%,预计 2020-2022 年实现归母净利润 72.66、83.13、92.71 亿元,同比增长 5%/14%/12%,EPS为 1.20、1.37、1.53 元。

2020年行业平均估值水平为 32XPE,给予公司 2020年 30XPE,对应目标价 36.0元,维持“买入”评级。

蒙牛乳业——产业链上游布局力度大,低温护城墙逐渐建起

(1)产品结构进一步升级。

(2)渠道积极谋变,管理渐趋稳定。

(3)紧握优质上游牧场,纵深打通乳业全供应链。

长期来看,根据以上我们对达能的分析,蒙牛稳扎稳打塑造产业链上下游的贯通,不断深耕乳制品领域,在低温领域将筑起护城墙,同时从国内市场走出去进军国际市场。

风险提示

行业竞争恶化:目前蒙牛伊利产品重合度相对高,如果行业竞争进一步恶化,营销费用将进一步提升,影响公司盈利情况。

食品安全问题:食品安全问题将严重损害公司品牌在消费者心目中的信任度,一旦发生或对企业产生致命打击,或造成行业格局变化。

上游原奶供应不足:目前我国上游牧场规模化程度仍较小,上游原奶供应不足或影响乳企加工生产,从而影响公司销售情况。

公司产能不足:面对日益增长的消费者乳品需求,若公司产能上遭遇瓶颈,将影响公司的发展速度。

相关推荐

对标雀巢、达能,国产乳业投资建议及风险提示

植物奶市场或超160亿美元,雀巢、达能等巨头入局,瞄准新消费人群

获纳标普,特斯拉成交额暴增成美股“一哥”

36氪独家|天图投资募得首期美元VC基金,雀巢集团成新晋LP

消费行业的“核心资产股”,估值太贵了吗?

吉利造卫星“对标”特斯拉?太空会成为车企拼杀的新赛道吗?

天图投资募得首期美元VC基金 雀巢集团为基石投资者

撸猫吸狗背后,比肩玛氏、雀巢的本土宠物品牌正在诞生

知名风险投资人给创业者的4条建议(下)

京东旗下众邮快递首次亮相,对标“通达系”电商市场

网址: 对标雀巢、达能,国产乳业投资建议及风险提示 http://m.xishuta.com/zhidaoview11130.html