青桐资本观察:自热食品,一人食经济的“后浪”

编者按:本文来自微信公众号“青桐资本”(ID:qtziben),36氪经授权发布。

2020年5月,自热食品赛道3家公司莫小仙、自嗨锅、食族人,接连宣布融资成功,自热食品迎来高光时刻。这只是疫情催化的爆发式增长?还是新消费群体、新传播渠道带来的“厚积薄发”?作为方便食品中的后起之秀,自热食品的发展呈现哪些特点和机会?

自热食品是青桐资本目前重点关注的赛道之一。5月,青桐资本成功助力赛道头部公司「莫小仙」完成A轮融资。青桐资本消费行业组,从消费品的商业逻辑和自热食品发展轨迹,对赛道进行纵深梳理,总结出新设自热食品企业的独特点。

一. 自热食品赛道,五大吸引点

2020年自热食品赛道备受资本瞩目。短短5个月,已发生4起融资,其中有莫小仙、自嗨锅这类赛道头部项目。投资方不乏经纬中国、众晖资本、金鼎资本等知名机构。自热食品爆发式增长、资本持续升温,其背后呈现出哪些新的消费习惯、品牌打法和赛道优势?

自热食品赛道到底有哪些点吸引了资本的目光?青桐资本通过与一线投资机构和创始人的深度访谈,总结出赛道5大优势:

10-20元左右价格带,是目前整个方便食品的主要机会点。这是年轻人一餐食最集中、高频的价格区间,其中较受欢迎的品类主要有:面皮、螺蛳粉、自热食品。

食用场景边界宽。品类除了米饭,还包括了火锅等,用途多元,除了当主食,也可作为零食、夜宵。从消费空间看,除了日常工作、生活,旅行等场景未来也大有可为。

自热食品不仅覆盖了18-29岁的一人食市场,还抓住了火锅消费群体,解决了一个人吃火锅的尴尬。

作为网红产品,自带线上基因,有明显的线上经销和投放优势,在供应链端也有强大支撑。

目前市场集中度较低。头部仅有海底捞、自嗨锅、莫小仙,有较大发展空间。

另一方面,疫情催化了自热食品发展。来自莫小仙官方数据,疫情期间,销量同比增长了近400%。

二. 自热食品异军突起,跻身方便食品四大品类

自热食品隶属方便食品赛道,先来看方便食品的总体市场情况。2019年,方便食品市场规模已超4500亿元,年复合增长率5.7%。

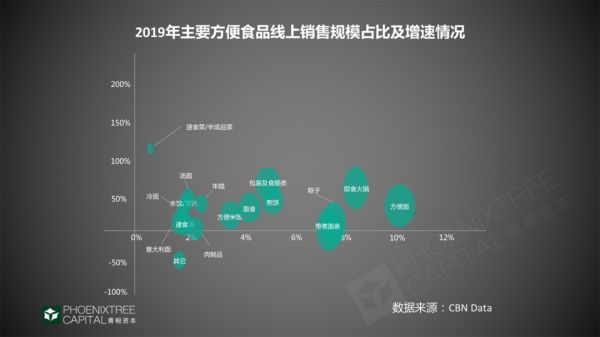

方便食品主要有四大品类:方便面、速冻食品、微波食品、自热食品。其中,自热食品已成后起之秀。据CBNData,2019年方便食品中,即食火锅线上销售规模占比仅次于方便面,但其增速更高。在疫情期间,自热食品销售表现也尤其抢眼。

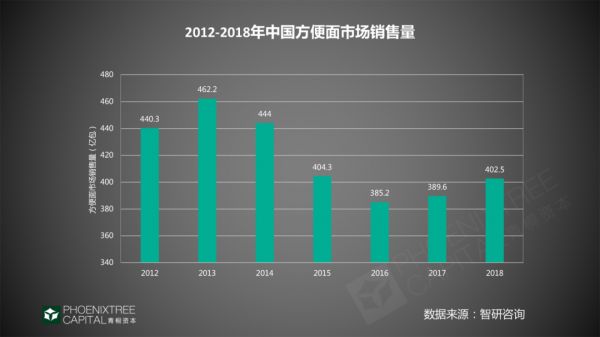

方便食品发展40多年,市场不断波动。其四大品类中,方便面和速冻食品占比最大,巨头林立,市场集中度高,发展空间有限。在总体市场销量层面,受外卖影响,销量空间受到挤压。最大品类方便面,2014年销量开始下行,2017年缓慢回升。

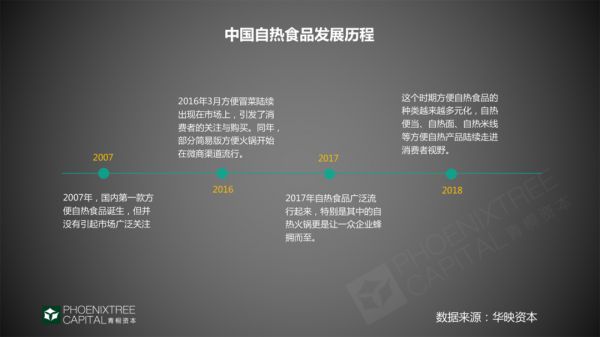

自热食品异军突起,快速跻身方便食品四大品类。纵观自热食品的发展,有两个时间点很重要。2016年,自热食品突破品类,新增方便冒菜、方便火锅两类产品,并在微商渠道流行。2017年,自热食品开始广泛流行,并受到资本关注,小辣龙、挑挑小面获得融资。自热食品的发展逻辑,契合新消费品类的发展规律。

青桐资本总结发现,中国新消费品类的崛起一般是自下而上的,从微商起步,形成规模和供应链优势后,陆续有品牌商跑出。国产美妆、食品赛道都遵循了这个逻辑。

三. 自热食品五大行业特征

经过13年发展,自热食品进入品牌角逐阶段,当下赛道及消费人群又呈现哪些相关特点呢?

1.赛道增长快,自热火锅最受青睐

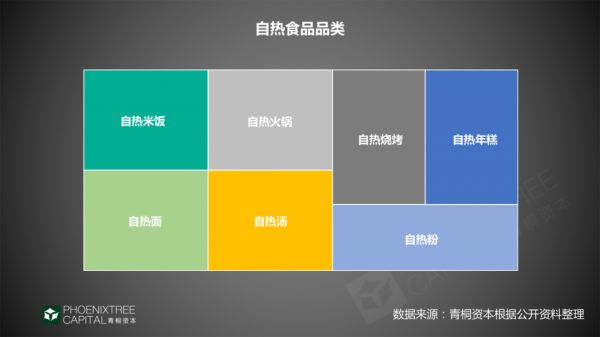

自热食品分为7大类,其中最大的品类是自热火锅。从自热火锅增速可窥见整个赛道的发展。

来自中国食品工业协会数据,2018年自热火锅增速达99.6%,较2017年有所下降,但仍处于相对高位。据中信证券测算,悲观/中性/乐观情况下未来自热火锅市场规模将发展到120亿/300亿/600亿。

青桐资本认为,自热食品高速增长背后有三大原因。第一,自热食品客群主要集中在年轻人,该品类符合其一餐食需求;第二,自热食品满足客群对品质的要求,即更健康、品类选择更多;第三,与外卖相比,其等待时间短、价格定位更低。

2.餐饮企业、新设自热食品企业成绩亮眼

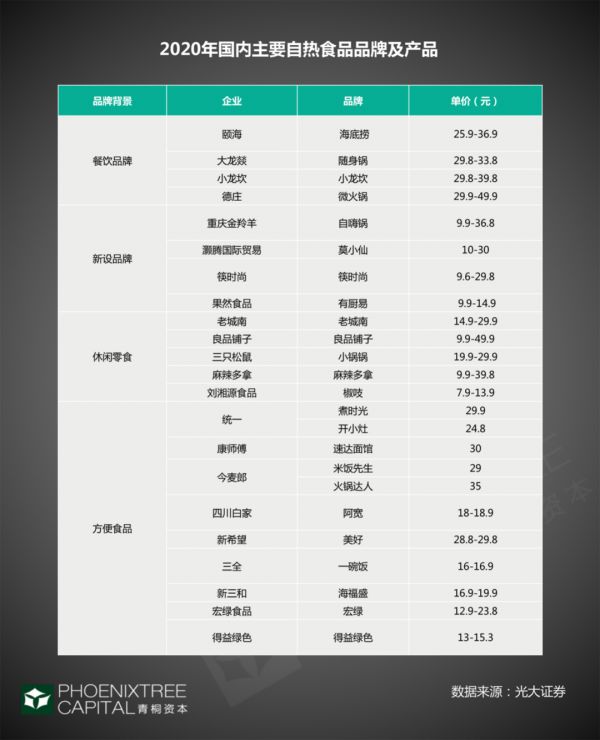

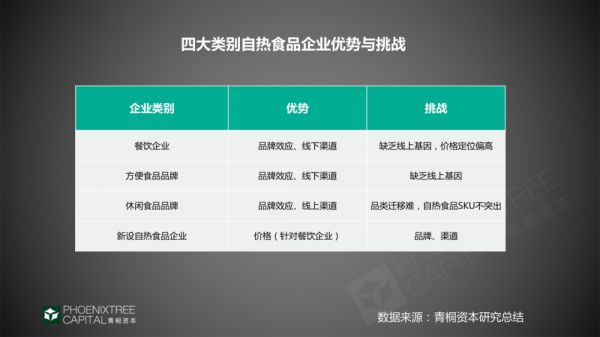

自热食品玩家主要有4大类:餐饮企业、休闲零食品牌、方便食品品牌、新设自热食品企业,其背景不同,在营销投放、渠道、研发层面的打法各不相同。

餐饮和新设自热食品企业在销量方面表现亮眼。据淘数据,淘系平台2019.11-2020.1连续三月,自热火锅销量前四位都是海底捞、自嗨锅、莫小仙、小龙坎。

自热食品玩家数量逐年增长。据企查查数据,2016-2019年共有36家自热火锅企业注册,注册量逐年上升,2016年仅8家,2019年已达19家。

3.消费主力:大学生和白领阶层

自热食品的消费主力主要是大学生、白领,年龄集中在18-29岁。来自天猫2019年数据,自热火锅消费群体中,18-29岁占67.36%,大学生和刚入职场的白领阶层占比约50%。

该人群具有两大特点:一是勤奋型“懒人”,一餐食需求大,要求操作简单、快捷、价格合适;二是注重品质,追求健康、多元品类。

4.新设自热食品企业,线上旗舰店流量更集中

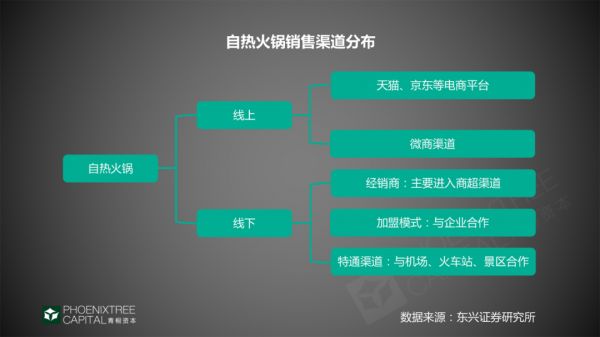

自热食品的线上渠道,目前主要集中在电商平台,小部分在微商。

在电商平台上,自热食品品牌普遍采用代理。新设自热食品的线上品牌旗舰店,表现优于代理商,如莫小仙、自嗨锅的淘宝旗舰店,位列其淘系销量榜首,流量相对更集中。而餐饮企业自热食品,其一些线上代理商,销量则能跑过旗舰店。

线下渠道拓展来看,餐饮企业、方便食品背景的玩家,已具备先发优势。而新设自热食品企业,也开始触达便利店、商超等线下销售终端。来自莫小仙官方数据,截止2020年5月,其线下经销商超300家,覆盖终端渠道逾10万个。

5.生产方式:代工为主

代工是自热食品普遍采用的生产方式。据光大证券数据,部分自热火锅代工价格在11-12元,而销售价格可达26-36元,代工成本不到其50%。

自热食品的生产主要涉及4个方面:食材、调料、发热包、餐具包装袋等。代工厂负责生产,品牌只需整合组装。产品品控主要由调料决定。

青桐资本研究发现,中国食品行业代工产业链成熟,对新品牌孵化极为有利。在品牌尚未规模化时,代工能够满足其产能,此时自建供应链反而会拖慢扩张速度。

四. 新设自热食品品牌 VS 其他玩家

自热食品赛道活跃着4大类玩家,其中相继跑出一些品牌。餐饮企业以海底捞、小龙坎为典型,新设自热食品企业中,莫小仙、自嗨锅比较突出,方便食品中有统一开小灶,但休闲零食尚未有品牌跑出。

青桐资本通过横向对比发现,这四类玩家各具特点。

1. 餐饮企业:价格定位偏高

餐饮企业有线下门店作依托,具备显著的品牌和渠道优势。海底捞自热火锅2017年7月上市,2018年末经销商就已超过700家,相应销售点约7-8万个。

但餐饮企业自热食品价格定位偏高。以天猫旗舰店辣味素食火锅为例,海底捞卖25.9元/盒,莫小仙19.8元/盒。青桐资本总结其原因,主要受其品牌定位影响。

相比之下,新设自热食品企业更具价格优势,尤其在10-20元价格带,竞争力更强。在向三四线及低线城市下沉时,新设自热食品更易被接受。

2.方便食品品牌:线上基因缺乏

方便食品,如康师傅、统一,具有品牌和线下渠道先发优势。但其基因传统,缺乏线上经验,巨头转身较慢。从销量来看,青桐资本根据淘数据统计发现,2020年1月统一自热米饭线上销量8万份,不足自嗨锅自热米饭一半。

再看线上营销层面,方便食品品牌反应和动作慢。统一开小灶于2020年1月请肖战代言。而莫小仙2019年已在《女儿们的恋爱2》等热播综艺植入,并打入直播。相比之下,新设自热食品企业投放速度更快。

3. 休闲食品品牌:内部SKU拖慢发展

休闲零食品牌既有线上优势,也有品牌背书,但其自热食品销量并不高。这主要因为品牌内部SKU竞争激烈,自热食品在众多SKU中,很难获取资源位。

三只松鼠自热火锅,其旗舰店销量截止2020年5月26日达40万,与其店铺销量第一的碧根果相比,仅有其1%。主要原因在于,三只松鼠拥有超600个SKU,天猫旗舰店首页被坚果炒货、面包糕点等传统零食长期占据,其自热火锅很难获得流量支持。

不难看出,方便食品线上基因缺乏、休闲食品内部SKU竞争,都拖慢了其发展速度。青桐资本总结发现,自热食品赛道竞争,无疑将主要集中在餐饮企业和新设自热食品企业之间。在这场较量中,短短两三年,新设自热食品品牌,跑马圈地,获得资本青睐,它在品牌构建、渠道销售、产品研发、供应链层面有哪些独特的发展逻辑?

五. 新设自热食品品牌,如何发展与突破?

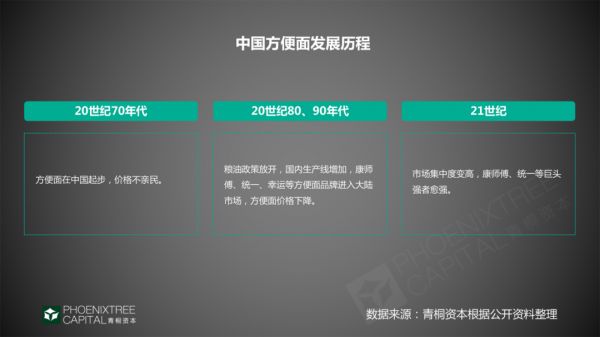

自热食品赛道仍处于窗口期,目前行业集中度并不高。新设自热食品企业表现抢眼,其玩家又该如何发展呢?青桐资本研究认为,对标方便面的发展逻辑,可以获得启发。

先简要梳理方便面发展逻辑,纵向来看,方便面在中国主要经历了多方品牌入局、价格战、巨头形成的阶段,最终市场集中度变高,康师傅、统一强者愈强。

从横向来看,方便面品牌主要通过营销投放、渠道、研发、供应链拉开差距。早期,高频投放广告,占据大众心智。渠道上,扩大经销网络,深入下线城市,触达农村销售终端。研发上,不断拓展品类和口味。发展到后期,品牌通过整合供应链提高毛利。

对标方便面品牌的形成与发展,自热食品赛道现在仍属于起步、价格不亲民阶段。目前新设自热食品企业,需从营销投放、渠道、研发、供应链4大层面发力,但时代不同,各个角度呈现的打法也有迭代。

1. 营销投放:直播是获取年轻流量重要方式

新设自热食品企业,营销投放至关重要。主要由于其线上起家,初期品牌不具备竞争力。如何持续有效地投放,是这类网红品牌穿越生命周期必须应对的挑战。新设自热食品企业更青睐综艺、热播剧、直播、微博、B站等渠道,能快速感知用户行为习惯变化。

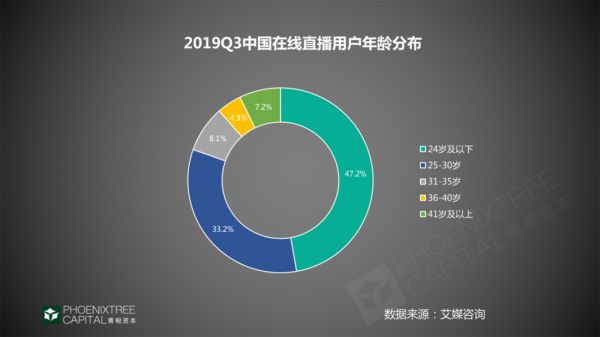

直播也是品牌获取年轻流量的重要方式。来自艾媒咨询数据,2019年Q3中国在线直播用户,30岁以下人群占80.4%。莫小仙、自嗨锅等从2019年以来,纷纷切入直播,并加强与当红主播的合作,比如莫小仙联合李佳琦、罗永浩进行直播带货。

目前营销玩法愈发复杂,新设自热食品企业,不仅关注流量,更注重投放带来的转化。

2.渠道:下沉市场,开拓特通渠道

新设自热食品企业具有网红基因,精通线上玩法。青桐资本总结发现,直播已成为非刚需消费品的重要销售渠道,实现了营销、渠道一体化。它不仅从电商直接引流,销售效果也很好。莫小仙通过与李佳琦合作,5分钟销售量达8万盒。

另外,品牌旗舰店也是重要线上渠道,新设自热食品企业,品牌旗舰店流量更集中,配合针对性的营销活动,往往能给店铺带来更好转化。

线下是新设自热食品企业,需重点开拓的渠道。一方面夯实一人食场景优势,通过产品创新,细化办公、宅家的食用场景。另一方面,加强开拓特通渠道,打入旅游景点、机场、火车站等销售终端,并下沉三四线城市。

3.研发:品类、口味快速迭代

新设自热食品企业在品类、口味研发上极具竞争力,创新周期短、产品迭代快。据CBNData,Z世代多为口味驱动型消费者,愿意尝试不同口味和品牌,新品尝鲜度较高。

在品类方面,除了自热火锅、自热米饭等主打产品,新设自热食品企业,应不断开发红油面皮、酸辣粉、烧烤等新品。在价格层面,推出不同的价格段产品,始终吸引不同年轻客群。

4. 供应链:前期代工,后期整合

新设自热食品企业目前供应链主要采用代工,工厂进行生产,品牌只需整合组装。待行业发展至中后期,头部成型后,巨头可通过收购或自建供应链,来满足自身产能,提高产品毛利率。

总结

备受18-29岁年轻群体喜爱、牢牢占据10-20元价格带,新设自热食品赛道仍有很大拓展空间。

自热食品赛道集中度低,头部目前仅有海底捞、莫小仙、自嗨锅,尚留有跻身空间。那些能持续建立品牌影响力,并不断快速迭代,以适应消费者需求的自热食品企业,都可能带来一些新变量。

相关推荐

青桐资本观察:自热食品,一人食经济的“后浪”

谁撑大了自热食品的百亿市场?

青桐资本观察:分子诊断进击2020,如何持续领跑IVD?

ATM Capital 梁民俊:东南亚数字经济的历史性机遇 | 青桐资本大咖说

青桐资本观察:POCT,掘金IVD潜力赛道

青桐资本乔建华:资本局势变迁下的科创新机遇

36氪首发| 自热火锅品牌「莫小仙」获数千万元A轮融资,今年销售额预计达8亿元

自热火锅“出圈”记

戈壁创投涂知悦:中东&非洲,中国供应链出海新机遇 | 青桐大咖说

2.4亿单身人口撑起的万亿金矿

网址: 青桐资本观察:自热食品,一人食经济的“后浪” http://m.xishuta.com/zhidaoview10251.html