半导体存储控制芯片有哪些投资机会?

图片来源@视觉中国

文 | 钛资本研究院

半导体存储器被誉为电子行业的“原材料”,而存储控制芯片则是具有战略意义的必争市场。近年来随着国产自主可控、全球贸易争端等国际趋势发展,半导体存储控制芯片的创业项目又再次热了起来。

在钛资本投研院第45期分享中,昆仲资本资深合伙人张彤分享了半导体存储控制芯片研究分析,他在本次分享中对半导体产业、存储器、NAND Flash产业链以及存储主控芯片行业的投资机会等进行了详细的阐述。

存储主控的细分市场

存储主控的细分市场分为四个层面。第一是半导体产业,第二是半导体存储器的细分市场,第三是存储器NAND Flash细分市场,第四是NAND Flash主控芯片细分市场。

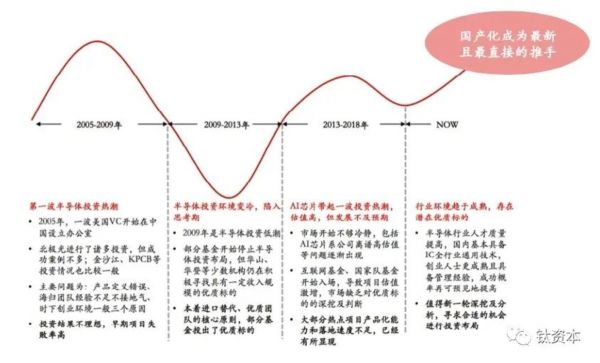

先从半导体整体行业开始。回顾中国半导体的投资历程,从过去的十几年到现在大约分了四个周期:

第一个周期是从2004年到2009年,中国VC行业刚刚兴起,也是海归回中国创业的第一个高潮期,不过遗憾的是最后能成功突围的公司寥寥无几;

第二个周期即从2009年之后,半导体行业投资进入了低谷期并一直持续到2013年,半导体的行业逐渐变冷;

第三个周期是2013年到2018年,半导体行业又到了新的周期,比如由AI热潮带起的新周期;

现在,由于地缘政治的变化和科创热潮使半导体投资周期进入了第四个周期。审视目前的市场状况,正是处在半导体行业的新一个过热周期,所以现在探讨如何在当下的半导体行业投到好项目,非常重要。

对于半导体行业投资的依据,张彤总结了一个框架——CAMP。

C代表Certainty,在半导体行业是否流片是一个风险关键点。半导体行业投资判断有三个重要的切入点:第一个是在初步启动时期,以团队为主的早期判断是一个重要切入点;第二个切入点是在流片之后但还没有开始量产,足以证明芯片工作的能力能够大幅降低投资风险;第三个切入点,公司是否有规模化的商业销售模式,有固定的客户和群体。这三个切入点本身的Certainty是不一样的,取决于基金本身的投资策略以及基金本身的规模等等因素,但确定性是半导体行业非常重要的一个指标,是否能够流片成功决定了公司的生存与未来。

A代表Advance Level,指在半导体行业非常重要的差异化能力,即行业中领先的技术,没有技术领先就意味着没有在半导体行业竞争中的立足之本。同时团队的水平也非常关键,近年来中国半导体创业者的水平越来越高,他们的视野和能力都非常强,这样就有了良好的决策能力。

M是指Market,市场非常重要,半导体是一个特别大的行业,其中有很多细分的赛道。如果赛道太大,VC阶段能投的创业型公司并不适合在其中发展,而是适合在中等市场中发展。

P就是指的Placement,半导体行业本身跟一般的产品一样需要有渠道、合作伙伴、客户等等,即一套配套的生态系统。

下面聚焦到半导体存储器这个行业。由于现在数据的产生量越来越大,而数据存储的介质、技术等等也都在不断地变化,推动了存储器行业非常高速地发展。

首先,数字经济时代,全球数据总量爆发性增长,据IDC预测,2016至2025十年间,全球年数据产生量会产生 10倍增长,其中超过一半数据来自企业级。而中国的数据增速高于全球3%,数据量占比约25%。随着音频、视频、游戏等等的发展,需求量越来越大,更不要提工业领域、云计算、视频监控等等,都对存储提出了巨大的、快速增长的要求。而从PC时代到移动互联网时代再到数据经济时代,数据变化的比例都是呈倍数的增长。

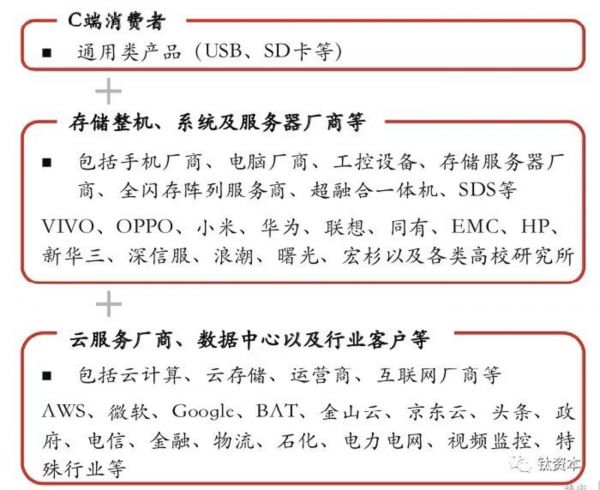

数据的需求端主要有三个方面,消费者、厂商、云服务商。

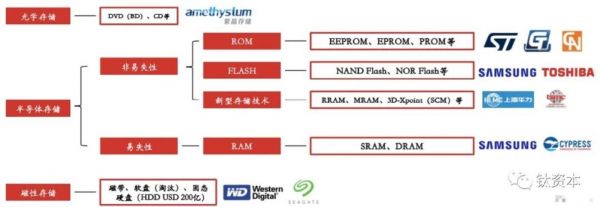

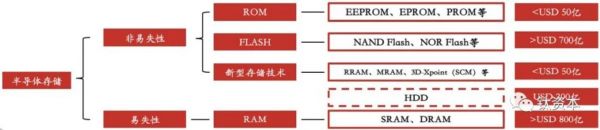

存储器分为几大类型:首先是光学存储器,例如CD、光盘,包括蓝光存储等等;第二类是磁性存储,例如PC的HDD硬盘;第三类半导体存储,又分两大类,一是非易失性的存储,一是易失性的存储。所谓易失性与非易失性指的是在加电与断电之间的数据能否得到保留。非易失性存储有几个类型,比如像ROM、FLASH 、RRAM、MRAM等类型;易失性存储,例如RAM。

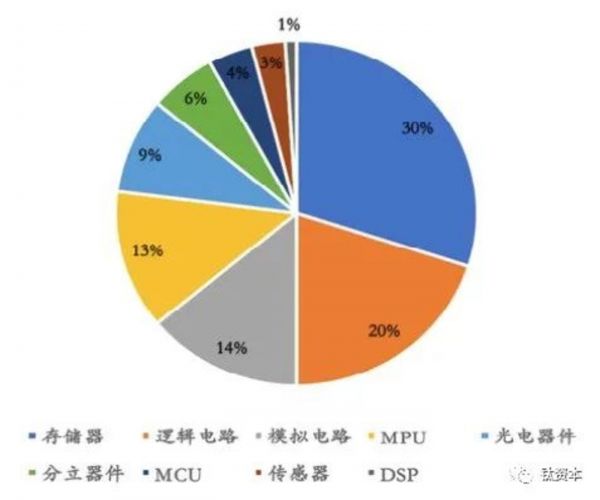

存储器是半导体产业最大的细分市场,市场规模约1600亿美金,占据整个半导体市场的30%以上,份额大于处理器市场。

全球半导体细分领域市场占比

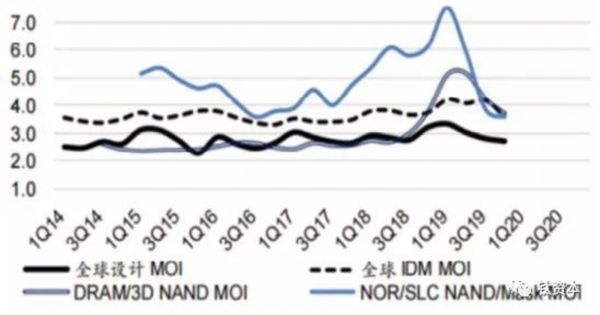

半导体有个特别重要的特点,因为其产业链独到的特色,所以库存变化周期为一至两年,存储器的周期现在还是处于一个相对的低点,在整个的波动之中,整个行业是曲折向上的,但是从增长速度来看是非常快的。

存储器库存月数比较

回到半导体存储产业的情况,在诸多的存储方式中,最大的市场是DROM和NAND Flash。其中DRAM会更大一些,国际上有三星、海力士等非常强大的企业,大约有800亿美金的市场份额。

NAND Flash大约有650亿美金左右,有三星、东芝、美光、海力士等代表企业,现在国内合肥长鑫、武汉的长江存储在这些方面有长足进步。国内这两年奋起直追,差距会变得越来越小。NOR FLASH也是一个非常重要的分支。除此之外,SRMA也是一个重要品类,但是任何一种半导体存储技术的成熟,都需要比较长的时间来逐步完善,目前而言规模还比较小。

NAND Flash是非常值得关注的细分方向之一。NAND Flash市场很大、发展很快、产品成本相对较低,根据存写速度以及读取速度等特点会更适用某种场景,当然也需要与其它的器件比如控制器等配套,才能发挥出这种性能。

对存储器行业做一个简单的小结:第一,现在全世界数据应用总量在爆发式增长,对于存储器带来大量的需求;第二,存储器产业可以分为光学、磁学和半导体存储三个大类,而半导体存储是行业技术进步的方向也是最大的应用方向;第三,半导体存储的根据易失性和速度等等的特性,可以分成几个大类,综合市场前景来看,NAND Flash是一个非常值得关注也会长足发展的行业。

聚焦NAND Flash产业链

接下来介绍一下NAND Flash的产业趋势、产业链的情况,以及上下游的一些商业模式。

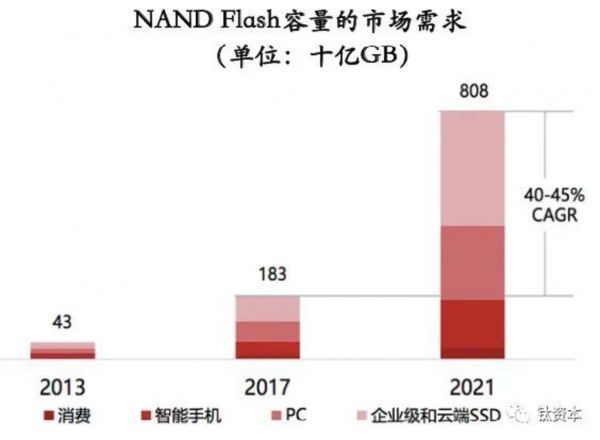

首先NAND Flash市场的需求量是在不断增长的,与其它的存储技术一样,其背后关键的推手是手机、PC、数据中心、物联网和智能驾驶等应用场景存储容量的需求,并且随着存储容量的需求也进一步带来了对性能的需求。

2019年NAND Flash已经到达了3090亿GB的市场容量,以后还会持续增长,根据趋势预测到2021年会超过8000亿GB,主要是因为智能手机的存储容量需求越来越大以及PC的硬盘SSD化是不可逆转的趋势,在数据中心更是如此,因为数据中心对数据读写的速度有更高的需求。

现在随着NAND Flash平均价格下降,容量的需求也在不断升级,为了减少成本就需要提高存储器的存储密度,即在一个单位面积里做进多少的存储器,就意味着成本会有多少。随着新的技术在发展,NAND这个产业还会有长足的发展,年增长率在40%以上,主要来自于手机、服务器和PC等等——技术和需求是两个互动的螺旋上升的趋势。

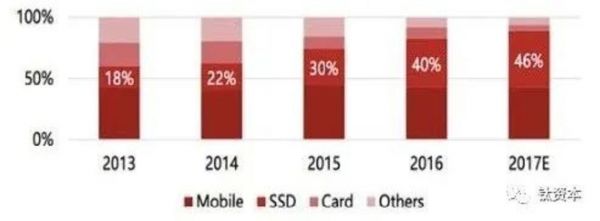

再来看看NAND FLASH存储器具体的分类:第一类属于通用产品,比如普通的存储卡、硬盘、手机中的flash存储,相对比较低端;第二类是eMMC,是在手机和平板中大规模使用的flash内存,由于其载体本身市场容量非常大,所以eMMC的市场规模极大;第三类就是固态硬盘,分为两个方向,一是应用在PC和小型服务器上,一是应用在大型的云端处理器。第一种到第三种,产品设计难度加大,产品性能提升,成本提升,场景所支持NAND容量提升,方案迭代速度减缓。

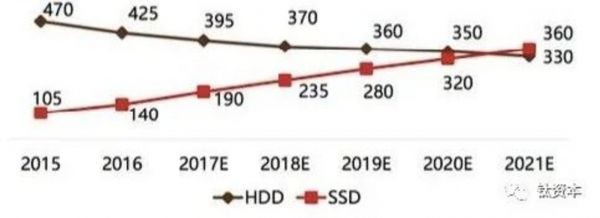

eMMC和SSD是两个重要的方向,也是非常值得关注的方向。SSD加速取代HDD是行业大势,一旦取代,市场毫无疑问将非常大。

2015-2021全球HDD、SSD出货量(单位:百万台)

全球NAND Flash市场结构变化

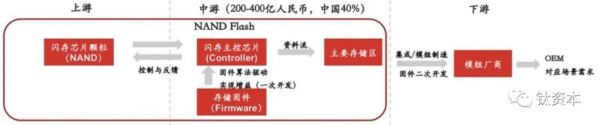

NAND Flash产业链按上游、中游、下游由以下几类玩家组成:

上游是闪存颗粒厂商,颗粒本身是由芯片产生的原厂来供货、垄断的。以前在市场上主流的颗粒原厂供货主要是六家,分别是三星、Intel、美光、西部数码、东芝和SK,除了三星和Intel使用自己的控制芯片去控制他们自己的闪存颗粒,其它的都是用外部的主控芯片,因为闪存本身内部布局相对有些杂乱,所以需要控制器做梳理,这一点对闪存本身的性能非常重要。

中游主要是闪存的主控芯片以及存储的固件。存储固件是运行在闪存的主控芯片中,至于为什么把它要单列出来,是因为有些固件和controller,与主控芯片由不同的厂商来提供,controller的市场大约有200亿人民币左右。

下游就是模组厂。最后的产品大部分是从模组厂拿到的,模组厂就是把闪存颗粒与闪存主控和Firmware结合起来成为模组,这种模组厂商很多,比如国内的江波龙、金泰克和佰维,包括台湾的金士顿、微刚、LITEON等等。还有一个很重要的问题,需要判断清楚存储主控是否能够商品化,也就是说它在行业中有没有黏性和抓手,如果是一个可被随便替换的硬件基础,就会失去毛利的谈判能力,不再具备很强的上下游把控能力。分析结果表明,主控芯片对上下游的把控能力还是比较强的。

一些上游厂商没有自己的主控,就需要好的主控芯片与自己的闪存颗粒设计进行很好的结合,来发挥闪存颗粒的性能,让产品更受欢迎。另外下游模组厂商开发需要跟驻空以及存储固件方面做一些阈值性开发,以满足某些产品特定的指标,因此任何一个产品从模组厂出来之前,都要和上游的这几个元素进行深度绑定,从而产生粘性。所以从上下两个特征来看,中游不会被边缘化,也不会被上下游强势挤压,这是这个行业的特点。而这个特点对选择投资标的以及方向,都非常重要。

接下来对这个行业做毛利上的关注和分析。闪存的毛利大约在20%左右,而存储主控芯片的毛利在40%到50%,模组集成的毛利大约在10%左右,比如三星和Intel的毛利是最高的,因为全在自己的把控之中。对于其它类型的原厂,模式各不一样所对应的毛利也不一样,不一而足。核心的特点是主控芯片能够保持的毛利水平是相当高的,并且在产业链中具有比较强的把控能力和议价能力。

存储主控芯片投资机会分析

SSD主控芯片本身具有两个大的方向,一个是消费级,一个是企业级。

消费级的场景非常多,市场规模跟企业级差不多一样大,产品方案核心的特点是对成本非常关注、对数据完整性要求低一点,从工业角度来讲则对于容错的比例和需求较高,而对产品的延时、耐久性需求会低一点。

另外一个大方向是企业级存储,市场规模差不多,但是增速非常快,尤其是云计算的推动,场景相对比较集中,数据中心、云服务器、高性能服务器等影响因素,现在的互联网厂商、云厂商、私有云的客户都有非常大的需求,再加上国内加速自主可控的建设,也对这些方面的产品有着强劲的需求。所以企业级的产品对数据的安全性、准确性、产品性能、高度可控性和耐久性的需求都会比民用级产品更高,产品价格也更高。现在市场上三星和Intel占80%以上,对于想进入这个市场的创业公司而言,对于技术水平有很高的要求。

还要关注一个参数叫做存储的相对接口标准总线协议,分为SATA和PCIe两大类。SATA协议为相对老式的接口,现在仍然在很多地方用,不同的总线配备不同的协议方式。另外一种叫PCIe,PCIe是Intel主推的一种接口标准。SATA读写速度一般可以达到500多兆一秒钟的速度,但已经无法满足现有的需求,所以现在新的方向都是PCIe,而PCIe本身也分成不同的阶段,现在常用的是PCIe3,目前这个市场正在向PCIe4过渡,最新的标准是PCIe5,所以新的接口标准也是这些存储器需要去适应的,这是市场的趋势。

总结起来,张彤的核心观点如下:

第一,随着云计算、5G技术的发展,存储的需求在快速的上升,其中的DRAM、Flash等产品都有非常好的发展空间,比如像Flash现在已经到了3000亿GB,过几年会达到8000亿GB,处在一个快速提升的曲线上。

第二,众多的存储环节之中,NAND Flash是非常值得关注的一个细分市场方向,应该有相应的投资机会。

第三,在Flash的SSD产品上,PCIe有碾压SATA的趋势。PCIe Gen4.0会在今明两年替代Gen3.0成为PCIe的主流。随着Intel和AMD PCIe4.0架构的推出以及服务器端的推广,PCIe4.0将成为高端存储控制器领域内下一代的趋势。在存储主控芯片方面,随着不同的技术迭代,技术产品的难度也非常高,这将考验创业团队的能力,如果能够获胜就会出现赢者吃掉大规模市场份额。存储主控芯片在国产自主可控的推动下,很多项目的国产化方案存在着比较大的破局机会,相信至少有一到两家公司能够胜出。

Q&A

Q:NVME与PCIe差异是什么?

张彤: PCIe实际是一种接口标准,SATA和PCIe都是在接口标准上的软件定义,主要差别就是速度。NVME全称Non-Volatile Memory Express,非易度失性存储器标准,NVME标准是面向PCI-E SSD的,使用原生PCI-E通道与CPU直连可以免去SATA与SAS接口的外置控专制器(PCH)与CPU通信所带来的延属时。

Q:存储控制芯片的市场足够大,也是大厂的赛道。对于创业公司来说,突围出来的核心关键是什么?

张彤:存储赛道都是大厂,比如闪存颗粒都是大厂的,存储主控本身也是术业有专攻,只有Intel和三星用自己的存储主控。创业公司做的是主控,主控芯片本身有胜出的模式,所以创业公司实际上也并不是在跟大厂竞争,还是在与一些著名的芯片设计公司竞争。

Q: 做主控芯片其实需要产业上下游的配合,可能要跟某一家颗粒厂绑定或者要与下游的某些模组厂做深入合作。在这种情况下,是不是意味着这个市场最后可能会有几家主控芯片厂商,每一家都和相关的产业上下游进行绑定呢?

张彤:我没有说一家,我说是一到两家,当然这个我更觉得应该是两家左右占大部分的市场,第三名相对占得比较少,有点像互联网的格局。比如当年HDD市场的演化,最后也是剩下了这两家占了市场的大约70%左右的市场,后面还有第三、第四、第五相对就会小一点。现在就像HDD早期一样,处于好多家往前冲的阶段,但是我觉得不会是一家,至少会有两家头部企业,一家更大一些、占的份额也会更多一些。

Q: 过去半导体领域的投资逻辑就是进口替代或者补短板,那么在存储这个领域,国内还存在哪些明显短板?此外整个半导体领域国内还有什么其它比较有机会的细分方向?

张彤:首先在存储的领域,可以挖掘和值得投资的方向还是挺多的,半导体是个非常博大精深的行业,比如NAND Flash主控。其实在DRAM方向也有很多不同的产品,比如像接口等等,包括DDR、Nor flash等都是非常重要的市场。

如果说到国内的创业发展形势,国产替代实际上低端市场,今后半导体行业市场还是一个国产替代市场为主,但不再是一个纯低端市场,因为现在自主可控和地缘政治的变化也给国内厂商带来能够有进入高端市场的机会。当然这看自己的水平和能力,不能一蹴而就。

至于关于半导体存储行业本身还有哪些短板,我觉得最大的短板还在颗粒上,因为最核心的是颗粒。想完成这个工作,恐怕不是一般小的创业公司能够完成的,这是巨大的资本投入和人才投入才能去完成的工作,还是要有更大的公司和国家资本去主导会更合适一些。

Q:现在国内存储主控芯片的处理器架构有几种不同架构,能否请您对这几个架构进行简单评价?

张彤:从核心的计算架构、核心处理器架构上来讲,各有不同的特点,很难从核心的架构本身去评判好与坏,只能说在商业上哪个成功哪个不成功,而这是显而易见的。

从是否具备中国市场的一些特性或者是开放系统与闭环系统这两个角度对比:ARM是一个更成熟的产品,ARM本身生态系统更加成熟;RISC-V国产的安可毫无疑问是开放式平台,但是RISC-V本身的生态、软件的支持以及指令级等等还相对不那么完善,所以对RISC-V来讲需要更多的时间去完善它,而开发新的指令级就意味着技术上的重要投入,软件配套支持等是一系列的问题,RISC-V需要更多的时间成熟起来。

钛资本研究院观察

面对数字化时代的到来,从消费级的手机内存卡、U盘/移动硬盘、PC固态硬盘到企业级大数据与服务器等数据存储设备都需要存储控制器来完成相关的存储功能。在存储控制器领域,目前主要还是国际厂商包括存储大厂跟第三方主控厂商占据绝大部分的份额。中国要实现自主可控的信息安全,就必须掌握数据存储管理“看门人”的核心——存储控制芯片。

最近的中美贸易争端中关于半导体领域的诸多事件、存储主控IP为主的特性与IC产业向中国转移的趋势均为存储控制芯片的创业企业打开广阔的市场空间。在这个大趋势下,存储控制芯片的创业企业一方面要把握宏观环境变化创造的市场机会,另一方面必须下沉到应用场景中去,潜下心做到产品与市场需求的共振,才能在芯片产业的长周期竞争中生存下来并发展壮大。

【钛媒体作者介绍:钛资本是专注于企业级科技的投资银行和管理咨询服务平台。微信公号:tmtcapital

张彤拥有沃顿商学院MBA学位和北京邮电大学电子工程学士学位,在物联网和半导体领域有着非常丰富的技术和管理经验,曾经在美国芯片巨头高通公司和博通公司任职多年。他在回国初期曾服务于麦肯锡咨询公司,为世界500强科技企业提供战略咨询。张彤拥有20年的投融资商业战略和公司运营经验,投资聚焦于高科技领域,包括半导体、信息安全、物联网等,曾主导投资指掌易、全知科技,鲲游光电,灵明光子等优质项目。

昆仲资本是一家根植于中国大陆,并具有全球化视野的双币种风险投资基金,在创新科技领域的半导体、网络安全、智能制造和大数据赛道广泛布局,其中深睿医疗、影谱科技、众盟数据、速腾聚创、爱笔智能、鲲游光电、泰迪熊移动、指掌易、全知科技等一批企业已成为行业的代表企业。】

相关推荐

半导体存储控制芯片有哪些投资机会?

36氪专访 | 德联资本方宏:半导体投资应从产业链追溯,核心是产品被市场接受

新冠病毒催热云服务器市场,哪些公司迎来机会?

中恒星光沈韬:半导体行业到了布局好时机,看好模拟类的投资机会

资本狂欢下的喧嚣与反思:四位半导体投资“老炮儿”的自白

除了光刻机、芯片,还有哪些技术要发展?

功率半导体将开启新时代:新国标带来的新机会,第三代半导体爆发在即

2020年投资总额超千亿,半导体投资从“绞肉机”到“价值洼地”?

半导体产业投资趋势:新一轮硅含量提升周期到来,行业新机遇产生

焦点分析 | 三星进入蛰伏期:成也存储,失也存储

网址: 半导体存储控制芯片有哪些投资机会? http://m.xishuta.com/zhidaoview10045.html