下半场,互联网如何深度填坑产业?

编者按:本文来自微信公众号“老衬”(ID:fengqitalk),作者 老衬,36氪经授权发布。

01 产业互联网的“倒春寒”

互联网企业与传统企业最大的区别也许就是发展速度,从初创到上市,拼多多34个月,趣头条27个月,瑞幸咖啡17个月,还没上市的滴滴、字节跳动等独角兽,公司估值速度也如坐了火箭一般远超传统企业。

蒙眼狂奔背后,大多数互联网产品其实都是移植国外既有模式,因此那些快速上市的公司基本也都是迎合美国的IPO规则。创业者们巧舌如簧,通过对标国外“讲故事”拿到巨额融资,然后高成本烧钱催熟市场,取得垄断性流量地位和定价权以后,再开发出各种基于流量分配的商业模式,这种变现套路屡试不爽。

移动互联网当前的活跃流量已经开始负增长,为了营造出更多的流量分配场景,互联网的增长黑客们,从主流市场深挖到下沉市场,从传统电商拓展到社交电商,再加上大妈经济和新中产,流量价值已然挖潜殆尽,到如今爸爸们也没余粮了,没抢到定价权的断奶孩子们开始层出不穷的表现不佳。

没有资本的鼎力支持,无论多牛逼的增长黑客,运营数据也会分分钟一落千丈,换个按钮颜色就能增长的神话,就是典型狐假虎威的自欺欺人。用钱砸出来的市场第一,说到底还是“拼爹”,赢在起跑点不一定赢到最后,烧钱模式的产品正在面临各种后遗症,而那些曾经对粗暴模式望而却步的草根产品,习惯了流量夹缝的恶劣生存环境,在这个寒冷的冬天,反而焕发出耀眼的生命活力。

互联网思维加产业硬核,从造车新势力开始,速度已经不再专属互联网公司,而今互联网流量也已经枯竭了,从新能源到新零售、新制造、新金融,互联网开始涌入产业的方方面面,云计算渗透了互联网+产业,AI联姻了产业+互联网,科技与产业的双向融合,成为未来主流化的发展道路。

02 规模经济的速度趋势

所有企业都在追求规模化,因为放大规模后不仅可以降低成本,而且还能提升竞争力,最典型就是亚马逊的飞轮循环,体验越好-流量越多-卖家越多-SKU越多-体验越好,规模越大越有优势,规模经济的飞轮循环不只是互联网,适用于所有企业。

1、内部规模经济,互联网产品大多类似亚马逊都有飞轮循环,传统产业其实也一样,比如制造业,生产规模越大-分工越细-工人熟练度越高-成本越低-质量越高,扩大规模产生经济效益的规模经济,很早也已经是传统产业的竞争优势。

2、外部规模经济,也叫范围经济,关联性的企业并购,多产品协同能够带来平均成本降低和服务质量提升。并购不仅能够降低成本,还能提高市场占有率、一体化服务、税收、多样化、资源共享、集中采购等一系列优势,无论传统企业还是互联网公司,只要发展到一定规模,并购都不算什么新鲜事。

3、信息规模经济,也叫网络效应,这点专属信息类产品,尤其是互联网实现了远距离通信,使得信息更加对称,因此商业速度相比线下也更快,风口论下的网络效应,是造成各大互联网产品烧钱抢市场的主要原因,也是促成当前产业互联网快速发展的核心逻辑。

QuestMobile最新报告数据显示,今年2季度移动互联网的用户规模不升反降,月活负增长200万,即便流量已经深挖到5环外下沉市场和大妈经济,互联网大盘子还是开始下滑了,这对于应用市场450万款App来说,意味着裁员、倒闭潮只是开始。

传统产业大多都还在围绕信息不对称打造商业模式,虽然近些年也受到一些技术和资本冲击,但竞争环境依然不透明,并且没有一家独大的行业格局,很多产业的市场都是大而分散,最大企业的占比份额不超过个位数,比如家装市场,4万亿左右产值,市值最大的家装企业市场占比也不足1%。

流量枯竭导致互联网巨头们的增长战略必须转移,出海和巨大市场容量的产业端是增长的必然选择,通过云计算和IOT强行为传统产业植入网络效应,一度功名深藏的产业“直男”们被迫与互联网黑客们同台竞技,可以肯定,各大产业即将迎来飞速发展,云计算渗入的SaaS和在线教育已经野蛮生长,轻资产的瑞幸咖啡和造车新势力也在强势搅局,话说字节跳动也准备卖锤子手机了......

03 网络效应的价值“原罪”

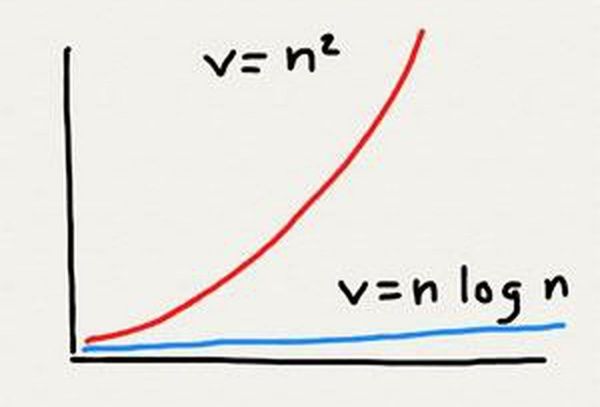

网络效应带来了透明竞争,同时也带来了互联网一夜暴富的价值原罪。著名的梅特卡夫定律,一个网络系统的价值,等于该系统内节点数(用户数)的平方,因此用户量的增长,产品价值会指数级飙升,对于那些具备网络效应的互联网产品来说,最大化的财务回报,不是购买资产,而是购买用户。

早期手机、电话、媒体、互联网,当前汽车、零售、制造、健康、金融的万物互联,网络效应理论支撑了各大产业快速发展的核心价值主张,资本助推下,诞生出烧钱这种浮躁的市场竞争模式,同样为了流量增长,也包括涉黄、洗稿、假药、假货、假品牌、假新闻、贩卖焦虑等无所不用其极的黑客策略。

网络效应的临界质量,用户量级还未达到临界值时,产品此时可能一文不值,但只要用户量达到某个临界值,无论产品增长吃相多么不堪,用户价值都会超过获客成本。用户量临界值可以理解为产品达到商业化能力的种子用户数量,比如社交产品,早期用户量很少,交友体验的各方面数据甚至无法满足基础需求,但只要达到临界值,每增加一个用户,产品体验和价值就会指数增长。

临界值越小的产品网络效应越大,所以互联网产品大多都是从一个很小的利基市场开始,比如FaceBook最初只是从一个学校社交开始,现在发展成为了全球社交;亚马逊最初只是卖书,到现在发展为销售万物;微信早期也只是代替短信,现在已经扮演OS角色......

网络效应让产品价值随着用户增长而达到指数级增长,大约可以分为两种。一种是平台式的双面网络效应,比如亚马逊的卖方与买方,滴滴的司机与乘客,一类用户增长,另一类用户体验会更好,平台方属于典型的飞轮循环;另一种是直接的单面网络效应,比如KOL与粉丝,产品与消费者,比特币与矿工,用户量增长直接导致价值提升,粉丝越多KOL影响力越强,消费者越多品牌价值越高,矿工越多比特币价格越贵。

信息高度透明,市场最终呈现一家通吃的占比格局,这是网络效应的721法则。微信、百度、滴滴、美团、携程、58同城都在各自领域拥有接近垄断的地位,搜狗搜索再烧钱份额也无法超越百度,京东再打折也很难颠覆阿里,谁能更快速度取得市场主导权,谁就坐拥一条用户网络效应护城河,这个法则也让烧钱模式更加合理化。

04 互联网用户价值“陷阱”

互联网独角兽们虽然看起来市值很高,其实和传统产业相比,互联网细分市场的总容量并不大,传统产业动不动几万亿产值,而互联网独角兽吃掉一个市场70%左右份额,大多市值也就千亿级别,并且很多也还处于亏损状态。滴滴、携程、58同城、字节跳动,在各自领域都接近垄断地位,滴滴和字节跳动依然还在亏损。

利基市场容量有限,当用户量达到饱和状态以后,再增长就只能利用流量优势进攻其他品类,流量分发的商业模式由此而来,包括超级App之间都是战争不断。比如美团酒旅业务,订单量已经超越携程;字节跳动对腾讯地位造成威胁,为了狙击抖音,腾讯为微视提供了大量倾斜性资源,包括微信都在不断加强短视频权重。

用户饱和以后的价值权衡,高质量用户价值更高,虽然下沉市场如火如荼,但用户量饱和后的拼多多们都在极力摆脱低端标签,走精品和品牌化路线;那些早期“灰色”定位的产品也早已洗白,约X的陌陌成为了直播平台,不肯洗白的快播则倒闭了。

早期很多产品为了增长,通过人性诱惑和补贴红包获得大量投机心态用户,尤其是情绪控制能力相对薄弱的年轻人、下沉市场、大妈最多,这部分用户随着产品停止补贴或者洗白“灰色”定位,大多流失了,剩下来的也是继续寻找平台规则漏洞“薅羊毛”,不仅不会提供产品价值,反而成为发展阻碍。

为了防止低端用户的劣币驱逐良币,短视频产品抖音、快手上面内容质量越来越高,内容生产者已经主要成为PGC和MCN;社交电商小红书,同样也断臂式的对KOL大清洗,品牌合作人的准入门槛UGC已然无法达到;其他诸如直播、拼多多、今日头条、微信公众号也都不断在通过规则淘汰投机者,鼓励和吸引优质用户的活跃。

产业端比互联网更早进入存量市场,各行各业产能过剩现象很早就已经发生,相比较互联网来说,产业端的供给侧改革就是为了防止劣币驱逐良币,用户价值的饱和权衡更加重要,这反而值得互联网公司学习,流量思维的黑客式增长已经过时,依托续费和复购的盈利模式,产品思维和服务质量的硬核建设才是王道。

云计算为主的互联网+产业,比如在线教育,盈利模式主要依托续费和口碑,人性诱导和红包补贴吸引来的流量没有任何意义,教研才是核心。AI联姻的产业+互联网,必须投入的固定成本很难轻资产化,造车新势力的量产劣势已经显现,AI联姻并不能打劫传统,如果一心只想颠覆,必然会为此付出代价。

05 边际成本的“轻与重”

网络效应关系最密切的是边际成本,互联网边际成本接近零,这个理论也被众多国际知名学者和企业管理大师深入研究解析,比如克里斯安德森的《免费:商业的未来》,还有杰里米里夫金的《零边际成本社会:一个物联网、合作共赢的新经济时代》。

互联网边际成本可以理解为软件上线以后,每增加1个用户的使用成本几乎可以忽略不计,比如10万人看1本电子书和购买实体书有巨大成本差别。制造业边际成本递减,生产规模越大生产成本越低,而互联网边际成本直接为零的优势更大,用户可以低价或者免费享受到高质量的产品服务,这一点很可能在未来会替代更多行业和产品。

企业拥有固定成本和变动成本,边际成本概念与变动成本非常类似,如果变动成本>固定成本,这类企业就属于轻资产运营,比如互联网公司;与之相反,如果固定成本>变动成本,这类企业就属于重资产运营,比如房地产、制造业等,固定成本更高也代表了运营杠杆率更高。

产业融合互联网大多是采用轻资产运营方式,比较典型就是造车新势力和瑞幸咖啡。围绕变动成本的轻公司运营更加灵活多变,风险低且回报高,非常适合低成本创业,成本低所以创新是轻公司的产品核心,轻公司喜欢招聘思维还未固化的年轻人,就是因为年轻人不仅成本低,而且想象力丰富,更容易创新。

轻公司从精益创业的MVP(最小可行化产品)到快速迭代后的PMF(产品契合市场),产品会经历不断试错和进化的过程,产品价值和体验更适合市场期望;因为成本低,缺点是产品得到市场验证以后,对手跟进速度也很快,加上一家通吃的721法则,使得风口下死猪一片,中后期竞争极为惨烈,最终开始拼爹。

重公司捆绑了更多固定成本,对销售收入的敏感度很高,尤其是收入过了盈亏平衡点以后,销售额变化1%,营业利润远超1%,利润和销售额的经营杠杆系数(DOL),随着销售额的变化而趋近于无穷大;缺点是由于固定成本很高,重公司难以控制短期内的经济和商业周期波动,比如当前的经济下行,需求量随之下降,大量的固定成本会导致公司短期内运营艰难甚至资金断裂,这也是去年万科高喊“活下去”的原因。

以轻带重的互联网+产业,比如SaaS、在线教育,使用场景为互联网,所以也继承了互联网边际成本接近零的优势,产品保障服务质量同时相比线下定价更低,而且也保留着原本的用户价值特性,盈利模式同样依托续费和复购。成本更低降低了用户消费门槛,拥有更多意向用户,不同于互联网流量思维,流量分发的趣头条撒金币可以做到上市,但没有教研实力的在线教育机构,撒再多钱用户也不会买单。

由重转轻的产业+互联网,比如造车新势力、瑞幸咖啡,使用场景正在由纯线下转变为线上线下结合的万物互联,虽说目前非常火热但还远称不上崛起,产业互联网的固定资产投入不可或缺,拿造车新势力来说,从开发到量产,一款新能源车所需的人力物力至少是百亿级的资产规模,而蔚来们的那套轻资产打法,外包贴牌出Demo车,然后边融资边继续,这种模式无异于走钢丝,继续依托“讲故事”早晚会付出代价。

06边际收益的核心逻辑

边际成本对应的是边际收益,边际收益=销售收入-变动成本,互联网的边际收益可以理解为自然的用户增量或者复购,由于变动成本概念类似边际成本,互联网的边际成本接近零,再加上轻资产运营,互联网模式可谓一本万利,因此也成为近20多年来商业发展的焦点,纯粹基于互联网的游戏、搜索、内容、社交产品毛利率都在70%以上。

百度搜索日进斗金,腾讯坐拥游戏半壁江山,毛利率巨高,又达成了一家通吃的网络效应,BAT为首的互联网公司就是典型的躺赚模式,反观产业端各个行业的链条巨长,各个环节都需要管控,需要耗费极大的耐心去攻克痛点,如果不是因为流量枯竭,互联网公司对此可能避之唯恐不及。

过惯了舒服日子,百度在移动端就掉队了;腾讯运气成分也很高,如果没有微信,就是另一个百度;BAT中也只有阿里对产业端的布局较深,一直都维持着稳定的发展节奏。如今百度已掉队,腾讯一方面高喊To B,另一方面还在和字节跳动缠斗;阿里在产业端早已多点开花,电商和支付占比遥遥领先,口碑缠斗美团,菜鸟网络和京东物流、顺丰三足鼎立,阿里云+钉钉的云计算模式占比遥遥领先,其他还有诸如盒马、天猫精灵、平头哥芯片等新零售和IOT明星项目。

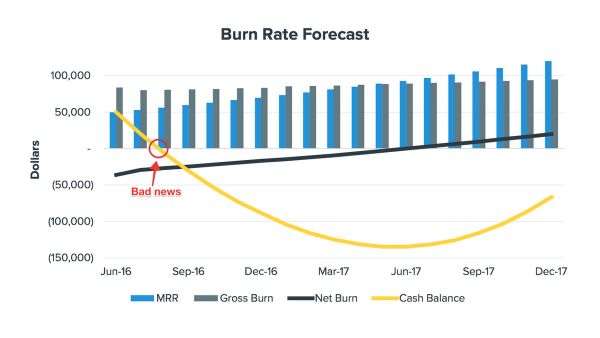

边际收益=固定成本就意味盈亏平衡,这种情况也会直接体现在现金流,净现金维持微笑曲线,早期的获客成本较高,之后品牌带动获客成本下降,如果代表边际收益的自然流量成为主导,此消彼长下每月营收增长同时成本得到控制,因此看起来虽然前期亏损严重,未来也许具备盈利机会。

烧钱凶猛的瑞幸咖啡,一方面通过奶茶店方式卖咖啡,另一方面通过互联网补贴方式抢市场,根据CMO杨飞的流量池思维,所谓存量找增量,高频带高频,通过烧钱获取足够多的种子用户也称作基础流量,然后为基础流量设计分享规则,通过分享裂变寻找更多代表边际收益的自然流量,自然流量未来可能随着网络效应滚雪球一般成为品牌流量池,这时候利润就会最大化。

当前经济已经在面临较大的下行压力,重资产企业由于销量萎缩已经出现了倒闭潮,包括万达都已经瘦身了,汽车、家电、家具、零售等各行各业都在不同程度的经历寒冬,无印良品精致美学的品牌形象已经坍塌;家乐福卖身苏宁,沃尔玛频频关店、麦德龙多次传言被收购......

蔚来、瑞幸咖啡式的轻资产运营,也许可以为产业和互联网融合提供一些参考,通过瘦身方式度过寒冬,不过瑞幸咖啡和造车新势力也依旧处于巨亏状态,并未证明网络效应在产业端的可行性,因此也仅仅只是参考。

07 决定真相的单位经济效益

轻资产外加高毛利率,所以互联网的发展速度极快,从Web1.0到移动互联网,发展到现在获客成本(CAC)已经居高不下,这个问题近年来也被不断吐槽。围绕获客成本的商业模式是LTV(用户价值)>CAC(获客成本),LTV和CAC之间的关系被称作单位经济效益,所谓“单位”就是体现收入和成本关系的最小单元,比如一件商品和一次服务的收入和成本,这是预测和指导一家企业盈利的核心标尺。

项目失败的首要原因是产品价值不符合用户需求,也就是PMF(产品契合市场)成功以前资金链就断了,第二个原因就是错误的估计了单位经济效益,获客成本预算过高会导致资金链断裂,或者获客成本预算过低导致发展停滞,失去最佳市场份额,LTV/CAC这两者的最佳比例,业内主流建议是LTV/CAC≥3。

互联网产品的获客成本大多会超过毛利,尤其是在赛道早期,各种补贴红包,就是一个花1000万买500万GMV的烧钱游戏。如果是出售商品和服务,电商盈利主要依靠续费和复购;如果产品免费使用,依靠流量分发的广告盈利主要依靠用户活跃,续费、复购和用户活跃代表了边际收益的LTV,必须要能够覆盖CAC。

CAC/边际收益决定投资回收期,比如SaaS产品,盈利核心是代表边际收益的季度或者年度续费的用户比例,无论当前市场占比多大,只要续费比例下降就可能资金断裂,如果不考虑固定成本,投资回收期=CAC/边际收益,企业只要不是寄希望于下轮融资,本质上来讲,投资回收期就是恢复获客成本(CAC)的速度,因此CAC/边际收益的比例越小越好。

ARPU值相比LTV更容易落地,由于不同产品用户留存情况不同,准确计算LTV非常困难,并且随着产品迭代,未来的LTV可变性也很高。本质上LTV=ARPU(用户平均收入)*留存月数,LTV不好统计,特定时间段内的用户ARPU值相比较来说更容易计算,比如把此前12个月的用户ARPU值作为当前获客成本(CAC)预算参考,对于大多数早期项目来说,落地运营更容易。

08存量时代的“反向网络效应”

互联网流量开始枯竭,整体进入了存量市场,早就处于存量状态的产业端即便产能过剩,同行业的大、中、小企业之间依然可以并存,而一家独大的网络效应则不能容忍互联网产品雷同,中、小型互联网产品无法与超级App并存,只能根据同样的幂律分布融入在各大超级App生态下竞争,生存空间也会随着超级App的萎缩而不断萎缩。

边际成本更低,无论应用市场或者私域流量的超级App生态中,产品的增量速度也极快,一个模式刚有点增长苗头,马上就会聚集一大堆雷同产品,海量选择让用户对于价值感知更加钝感,企业只能依靠补贴的烧钱模式获客,或者就是打造极端情绪来刺激用户,边际成本开始不断递增。

诸多补贴活动以及极端情绪轰炸之后,除非产品能力超越市场平均线很多,否则自然用户增量和复购数据便开始负增长,公众号发文就掉粉,没有补贴用户活跃就下降,电商不促销GMV就停滞,大多数互联网产品都在由原本的边际成本接近零,发展成为边际收益趋近零甚至负值,这种反向效应也被称作规模不经济。

拉新成本飙升,留存时间降低,流失率也不断提升,互联网成为了一个恶性的竞争环境,为了增加留存,各家产品所谓八仙过海各显神通,一方面推出绑定用户时间的会员套餐,另一方面采取更大力度的商业化运作,密集的广告区域和推送频率,俨然已经在榨取用户生命周期末尾的最大化价值。

反面网络效应不断加剧,多数企业本来就是长期入不敷出,遇到资本寒冬只能选择流血上市或者裁员节流,撑不住的熊猫直播倒闭了,为了寻找新增长点,互联网的触手只能伸向普及度还不够高的产业端。

高个子最先碰到天花板,从腾讯高喊To B开始,就已经正式宣告进入了产业互联网时代,而如何通过互联网深度填坑产业,这值得所有人探索磨合。不过可以确定,无论是产业还是互联网,任何时候都存在机会,只是存量市场不欢迎投机主义,好产品才能拥有更多用户认可,做到最好必须用心,时间永远不会辜负努力。

本文围绕互联网规模经济与产业的深度融合,依次介绍了网络效应、边际成本、边际收益、单位经济效益、反向网络效应等诸多思维角度,为了方便不同领域读者都能够通俗化理解,因此文中公式大多进行了抛砖引玉式简化,可能有些还会引起误导,需要大家根据实际情况自行脑补辨别。硬核内容创作不易,也不太被读者待见,感谢能读完全文的你。

相关推荐

下半场,互联网如何深度填坑产业?

荔枝IPO背后,还有4个坑待填

特斯拉Autopilot再调价,粉丝一直在为马斯克情怀“填坑“?

互联网下半场,网约车再生变局

产业互联网崛起前夜,创业公司如何布局

产业互联网创业的三境界

前快手首席增长官:互联网下半场,如何破解产品的增长密码?

那些没能参与“互联网下半场”的人

全球保险科技趋势研究:上半场互联网化,下半场智能化

包凡:如何理解产业互联网?

网址: 下半场,互联网如何深度填坑产业? http://m.xishuta.com/newsview8271.html