六大行存款利率调降,哪类存款下调幅度最大?

本文来自微信公众号:财经五月花 (ID:Caijing-MayFlower),作者:严沁雯,编辑:袁满,原文标题:《六大行存款利率今起调降,长期存款下调幅度最大》,头图来自:视觉中国

继去年9月的调整后,国有大行的存款利率于6月8日开启新一轮下调。

6月8日,六大国有行先后在官网更新人民币存款利率。其中,活期存款挂牌利率调整为0.2%;整存整取二年期、三年期和五年期则分别调整为2.05%、2.45%和2.50%。以上利率自当日开始执行。

与此前对比,本次存款下调幅度较大的为长期存款。其中,活期存款利率下调幅度为5个基点;整存整取二年期存款挂牌利率下调10个基点;三年期和五年期则下调15个基点。

多名业内人士认为,随着国有大行开启新一轮调降,后续中小银行有望梯次跟进调降。银行调降存款利率有助于行业整体缓解息差压力,更好服务实体经济。长期看,存款后续仍有下调空间,但预计年内再度下调可能性下降。

一、存款进入2.0时代,大额存单受“波及”

“之前有的网点上浮利率还能有3%以上,现在直接进入2.0%时代了。”某国有大行网点工作人员表示,就在本次调降之前,该网点三年期存款利率报价为3%,目前已经调整为2.85%。

在存款利率下行背景下,多地银行大额存单告急。据多地国有大行网点反馈,大额存单均暂无额度。

值得一提的是,备受市场青睐的大额存单亦受到本轮存款利率下调的影响。某国有行网点工作人员表示,此前该行大额存单利率可达到3.1%,目前已经降至2.9%。“而且暂时还没有额度。”上述工作人员表示。

“我行目前三年期定期还是3.25%,抓紧上车!”随着六大国有行同步“官宣”存款利率下调,有股份行理财经理顺势开启揽客模式。

截至6月8日,暂未有其他银行同步调整存款利率。“且存且珍惜,存款利率以后只会更低。”多名银行理财经理表示。

从下调幅度来看,在本次下调存款品类中,长期存款是银行的重要压降对象。这背后与银行负债端呈现出存款定期化倾向有一定关系。

光大证券金融业首席分析师王一峰在研报中指出,截至4月末,定期存款占境内存款的比重为53.2%,较年初提升2.1个百分点。其中,居民定期存款占居民存款、企业定期存款占企业存款比重分别为71.2%、67.8%,较年初分别提升3.1、1.9个百分点。“存款定期化加剧背景下,高定价定期存款推动银行体系负债成本走高。”

在此背景下,相较于短期存款,长期存款利率的下行之势更为明显。

融360数字科技研究院近日公布的数据显示,2023年5月,银行定期存款1年及以内期限平均利率环比上涨,其中3个月、6个月、1年期涨幅分别为0.3BP、0.3BP、0.2BP;2年及以上期限平均利率环比下跌,其中2年、3年、5年期跌幅分别为0.4BP、1.8BP、9.1BP。

“近期存款利率下调较为普遍,下调的期限以长期存款为主,而自2022年四季度以来,银行1年及以内期限存款平均利率则均呈上升趋势。”融360数字科技研究院指出,2021年存款利率报价方式调整,1年及以内期限存款利率上限上调,2年及以上期限存款利率上限下调,不管是从监管层还是从银行来看,都在引导客户资金从长期存款中向中短期存款中转移,从而降低揽储成本。

需要指出的是,在王一峰看来,市场博弈机制也可能推动活期存款利率再度下调。不同于长期定期存款曲线下压的逻辑必要性,金融机构追求盈利稳定的“自保”行为由此可能延伸至更具谈判权的活期市场挂牌利率。

二、呵护银行净息差,年内再度下调可能性下降

事实上,对于存款利率的下行,市场早有预期。从监管部门动作来看,近年来时有降低存款成本的机制出台。

2019年以来,中国人民银行便指导利率自律机制加强存款自律管理,督促金融机构依法合规经营,有序整改不规范存款创新产品;2021年6月,央行指导市场利率定价自律机制优化存款利率自律上限形成方式,由存款基准利率浮动倍数形成改为加点确定。

2022年4月,人民银行指导利率自律机制建立了存款利率市场化调整机制,自律机制成员银行参考以10年期国债收益率为代表的债券市场利率、和以1年期LPR为代表的贷款市场利率,合理调整存款利率水平。

从银行的反应来看,近年来银行存款利率已呈下行之势。

2022年上半年,便有国有大行着手下调大额存单利率;9月,六家国有银行以及部分股份制银行下调存款利率;今年4月,广东、河南、湖北、内蒙古等地的中小银行对存款利率又进行了下调;5月,先有浙商银行等三家股份行相继发布调整人民币存款挂牌利率公告,后有多家银行宣布下调通知存款、协定存款利率上限。

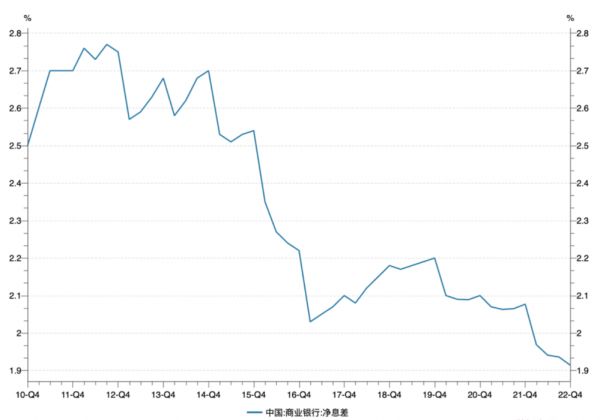

这背后是近年来银行逐渐显露的息差压力。银保监会数据显示,2022年底,商业银行整体净息差为1.91%,同比下降17个基点,这是自2010年以来净息差首次跌破2%。

来源:Wind数据

光大银行金融市场部宏观研究员周茂华表示,近年来,国内金融逆周期调节,持续让利实体经济,叠加部分储蓄定期化增加银行综合负债成本等,部分银行净息差压力增大。

从2022年的数据来看,息差收窄趋势已较为明显。Wind数据显示,在A股42家上市银行中,去年仅六家银行的净息差出现同比增长,其余均呈下降状态。

到了今年一季度,银行净息差收窄的趋势仍未改善。据Wind(万得)数据,六家国有大行净息差均有所下降,其中四家净息差低于1.8%的“警戒线”(注:市场利率定价自律机制此前发布的《合格审慎评估实施办法(2023年修订版)》显示,净息差评分标准为不低于 1.8%)。

中信证券研报指出,银行存款成本相对刚性,存款定价下调有助于大行控制负债成本。大行调降存款利率有助缓释存款成本刚性。据研报测算,此次调降对国有大行2023、2024年平均存款成本节约幅度分别为1.5BPs(基点)、2.5 BPs。

在多位业内人士看来,长期看存款利率仍有下调空间。“但预计年内再度下调可能性下降。”周茂华指出:

一是,经过两轮存款利率调降后,银行整体净息差压力有一定缓解;

二是,国内经济呈现稳步复苏态势;

三是,存款利率下调影响面大,备受关注,需要对两轮银行存款利率下调的具体影响进行观察评估。

本文来自微信公众号:财经五月花 (ID:Caijing-MayFlower),作者:严沁雯,编辑:袁满

相关推荐

六大行存款利率调降,哪类存款下调幅度最大?

多家银行宣布下调存款利率,什么信号?

多地中小行下调存款利率,银行急了?

新一轮降息潮来了?两类存款利率将下调

多地银行为何下调存款利率?

中小银行已接力下调存款利率,会持续吗?

存款利率再降,哪里还有“高息”机会?

银行存款利率,会下调吗?

住户存款4月减少1.2万亿“搬家”去了哪?

用模型测算,六大行数字化转型的压力有多大?

网址: 六大行存款利率调降,哪类存款下调幅度最大? http://m.xishuta.com/newsview78072.html