抢速布局纯固态激光雷达,亮道、禾赛、速腾隔空表态量产见

中国激光雷达玩家正在抢速布局纯固态激光雷达。不到一周时间,禾赛、速腾、亮道先后发布产品进展,有一点剑拔弩张的意思。

有趣的巧合是,这就发生在激光雷达鼻祖、纯固态激光雷达技术捍卫者Ibeo破产的时候。

最先宣布将量产纯固态激光雷达的是亮道智能,其在今年5月推出纯固态激光雷达产品LDSatellite™。

11月8日,亮道智能公布了产品的最新进展:核心元器件SPAD芯片已成功通过AEC-Q100认证,自有工厂全自动化生产产线正在建设中,计划2023年第一季度投产验证。

紧跟着的,是国内激光雷达赛道的两位头部公司:

禾赛科技在11月2日正式发布纯固态激光雷达FT120,并表示目前已经获得超过一百万台定点,预计明年下半年量产上车。

速腾聚创紧随其后,在11月7日的Tech Day上,发布了自家的纯固态激光雷达产品E1,同时还在性能参数上卷出新高度:120°×90°的视场角,宣称一颗120°主激光雷达+2颗E1,就能完成360°水平视场无缝拼接。

综合来看,除了产品参数上的区别,国内玩家在纯固态激光雷达方面的攻坚,都指向一种产品形态:采用Flash技术的纯固态近距补盲激光雷达。

01 国产纯固态激光雷达,密集发布

由远及近,国内最早推出的纯固态激光雷达,是亮道智能的LDSatellite™。

今年5月份,亮道智能率先在国内发布了其第一代纯固态侧向补盲激光雷达产品LDSatellite™。

官方数据显示,LDSatellite™的水平视场角为120°,垂直视场角为75°。最小外露尺寸方面,LDSatellite™的大小为48mm×88mm,差不多是一张信用卡大小。

亮道智能LDSatellite™

其他详细数据,比如探测距离范围、探测帧率和分辨率等,目前还没有详细的数据披露。

在量产落地方面,亮道智能正在建设全自动化的生产线。据官方披露,该生产线设计产能50万台/年,预计明年第一季度投入使用,届时LDSatellite™将进入生产验证阶段。何时能够量产上车,目前来看还没有明确信息。

与这款纯固态激光雷达同样值得关注的,是背后的开发者亮道智能,因为以激光雷达硬件产品供应商的角色来讲,这家公司算是赛道的新面孔。

公开信息显示,亮道智能成立于2017年,在此之前,主要聚焦于激光雷达传感器的感知功能开发、测试验证与量产后数据服务等,同时还包括激光雷达感知算法的开发。

就在今年上半年,亮道智能从软件领域横跨到激光雷达硬件的研发生产,结合原有的业务,向主机厂提供激光雷达硬件和感知算法在内的软硬一体解决方案。

虽然是新面孔,但据亮道智能CEO剧学铭披露,亮道早在2019年就开始接触激光雷达硬件的相关技术,而且还是最前沿的纯固态激光雷达技术。随后在2020年年末,亮道正式组建硬件团队,开发纯固态激光雷达。

而亮道此前在软件领域积累的技术和经验,比如场景数据库,也成为硬件开发的助力。

亮道智能之后,就是禾赛和速腾聚创,在前后不到一周的时间里,争先推出自家的固态激光雷达产品,颇有点对垒的味道。

率先出手的是禾赛科技,11月2日,禾赛正式发布纯固态近距补盲激光雷达,虽然在部分产品参数上与亮道智能的LDSatellite™相近,但禾赛在新闻稿中特别强调:“虽然不是第一个发布,但可能又是第一个量产”。

既然“第一个量产”不确定,那就说说参数。

禾赛官方披露,FT120的水平视场角为120°,垂直视场角为75°,可以感知到包括路牌、栏杆的高处目标和儿童、锥桶等低矮目标。

禾赛科技FT120

探测范围方面,FT120最远探测距离为100米,近距离的极限是5厘米,盲区已经非常靠近车身了。

另外,FT120还可以做到192,000点/秒的点频(单回波模式下)和160 (H) x 120 (V)的全局分辨率。在探测帧率方面,FT120支持5-60Hz的扫描频率。

同时,FT120的最小外露尺寸为50mm×70mm,与LDSatellite™大致相当,不过形状稍显方正。

量产时间上,禾赛表示,FT120已经获得来自多家主机厂超过100万辆的量产定点,预计2023年下半年开启量产交付。

最后,就是速腾聚创在11月7日发布的纯固态激光雷达产品RS-LiDAR-E1(简称E1)。

速腾聚创RS-LiDAR-E1

据官方披露,E1的设计水平视场角为120°,垂直视场角为90°,同时在90°的垂直视场角基础上,E1还保留了8°左右的视场角上扬。

单从感知范围的角度来说,E1是3款纯固态激光雷达中范围最大的一个。

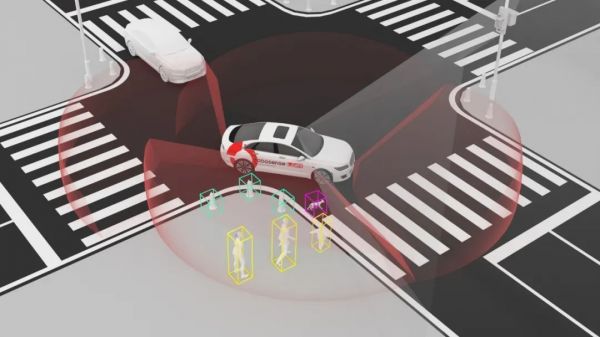

具体到真实场景中,速腾聚创官方表示,在水平探测方面,E1可以在主流前视激光雷达水平视场角120°的基础上,仅需2颗就可以实现360°视场的无缝拼接,可以用最少数量的传感器吗,形成360°感知区域的无死角覆盖。

而在垂直视角中,90°的垂直视场角可以让激光雷达的探测范围尽可能贴近车身,将感知区域的地面盲区压缩到20厘米以内。

另外,8°的上扬垂直视场角,也能让激光雷达更完整的检测两侧途径车辆的全貌,保证感知算法有效检出。

总之,就是让激光雷达在地面盲区和侧向视野上更具优势。

另外,E1还支持超过25Hz的帧率,可以更快对目标运动状态和意图进行捕捉判断。

测距能力方面,E1的最远测距为120米,同时在30米的范围内,可以完整探测6车道外的切向来车,覆盖双向12车道十字路口场景。

关于量产落地的进展,速腾表示,目前E1已经取得了多家车企的50余款车型定点,到今年年底,将有11款车型项目进入SOP。

产能方面,速腾聚创与立讯合资成立Luxsense(立腾创新),负责激光雷达的生产工作,这也是速腾聚创智能制造集群的重要组成部分。

据悉,速腾聚创智造集群一期投资超10亿元,厂房面积超5.5万平方米,先后搭建近2 条自动化产线,可以实现每12秒下线一台激光雷达的生产速度。

以上,就是目前国内已经正式发布的三款纯固态激光雷达具体情况。值得一提的是,三款产品都是采用Flash技术的纯固态激光雷达,用途也都是近距补盲。

02 近距离补盲,为啥用Flash纯固态激光雷达?

要讲清楚这个,就得先了解一下激光雷达的技术演进趋势。

如果按照扫描方式来划分,激光雷达的技术演进路线可以分为:机械式到半固态再到纯固态三个阶段。

机械式激光雷达,优势在于检测精度高,还能实现一颗360°的视场角。工作原理,就是不断旋转发射器,将激光点变成线,并在竖直方向上排布多束激光发射器形成面,实现3D扫描的目标。

由于硬件成本高,同时还存在物理上的旋转动作,因此使用寿命短,大概2-3万小时就得更换。

总而言之,就是不耐造还特娇贵,不适合乘用车使用。

所以,在此之后,半固态激光雷达就成为一个了选择。而半固态激光雷达又被分为3个技术路径:MEMS、棱镜和转镜,纯固态则主要分为Flash、OPA等路线。

目前,量产上车的激光雷达主要为半固态激光雷达,其中,又以MEMS路线为主流,这主要是因为MEMS能够较好地实现性能与耐久性的平衡。

但是,即便MEMS路线已经大幅减少了机械运动部件,其内部仍然集成了“可动”的微型镜面,这对于产品可靠性和耐久性的提升依旧存在挑战。

因此,业内普遍认为,没有任何运动部件的纯固态激光雷达,才是未来的主流技术方向。

在纯固态激光的两个主流技术方向来看,OPA技术工艺要求苛刻,生产难度大,预计短期内难以实现规模量产;结构相对简单、技术更成熟的Flash激光雷达会更早实现落地。

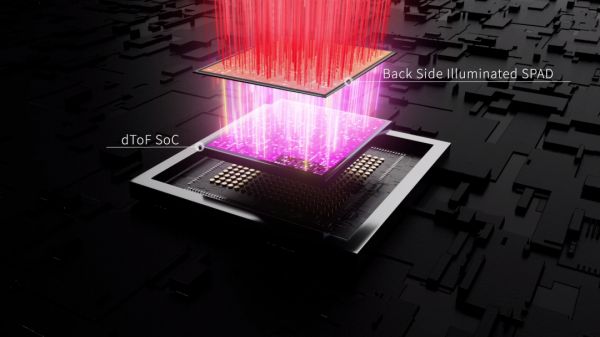

Flash激光雷达的工作原理,就是在短时间内直接发射一大片激光覆盖探测区域,然后再用高度灵敏的面阵接收器来对周围的环境进行点云绘制,简单直接。

所以从成本、使用寿命等角度来说,基于Flash技术的纯固态激光雷达,无疑是最完美的方案。

但是,美好的故事结尾都要有一个但是……

Flash技术路线也有短板,就是功率密度低,探测距离短,因此更适合于近距离的补盲。

从已经发布的激光雷达来看,多数产品考虑的性能在于探测距离,垂直视场角往往非常低,通常在30°以内,这在近距离探测时,往往会形成较大盲区。

所以扬长避短的话,Flash纯固态激光雷达,就成为近距补盲雷达的最优解。

当然,除了技术本身的因素,L2+以及L3以上自动驾驶的逐渐普及,也成为Flash纯固态近距补盲激光雷达量产的推动因素。

就国内来说,已经有数家车企将高阶辅助驾驶开进城市开放道路。并且早就开始为全场景高阶智能驾驶的量产做准备,从技术落地的角度来讲,这就是量产L3级自动驾驶之前的最后一个山头。

但通过实际体验来看,不论是已经落地的高速场景、泊车场景,还是刚刚开始落地的城市场景,智能辅助驾驶的安全性、平顺性都有待进一步提升。

智能辅助驾驶体验是否顺滑,这考验的是车辆近距离识别的能力,也正是补盲激光雷达的用武之地。

例如,在高速或城区行驶时,因车辆加塞而导致的紧急避让场景时常发生。结合侧向激光雷达,可让车辆前向感知水平视场角扩大至180°及以上,甚至达到车身全方位无死角覆盖。

这样,在对方车辆试图跨越本车时即可判断加塞意图,从而获得更充足的预警和响应时间,极大提高响应速度,有效减少事故发生,扩大未来L3及以上自动驾驶的应用范围。

此外,矮小障碍物精准感知也是补盲雷达的用武之地。在城区道路行驶,行人、两轮车和穿梭变道的车辆混流,通行场景复杂多变,对于城区智能驾驶提出了更高挑战。

安装于车顶的前向长距激光雷达,在探测时存在较大范围的近场盲区,无法应对一些特殊场景。

剧学铭也在近日的访谈时表示,亮道智能之所以一出手就把目标锁定在Flash纯固态近距补盲激光雷达上,考虑的也正是这两大原因。

03 国内国外,激光雷达公司冰火两重天

从产品发布的节奏和资本市场的反应来看,全球激光雷达产业,似乎出现了一种国内这边风景独好,国外玩家叫苦连天的巨大反差。

就在最近一段时间内,国外激光雷达赛道,接连传出几个大新闻,关键词要么是破产,要么就是合并重组,新闻的主角,也各个来头不小。

破产的那位,是堪称激光雷达赛道鼻祖,成立于1998年的德国激光雷达公司Ibeo。破产的原因官方解释是,无法获得进一步的增长融资,也就是钱没了,经营难以为继。

关于Ibeo最高光的经历,是2010年与法雷奥合作开发激光雷达,到了2017年,全球首款激光雷达量产车奥迪A8的背后,就有 Ibeo的技术参与。 在2020年,Ibeo还曾一度 与长城汽车达成合作 。

而Ibeo的另一个著名的标签,是纯固态激光雷达技术的探索者,Ibeo NEXT就是其纯固态激光雷达产品。

就是这样一个玩家,却倒在了纯固态激光雷达规模量产上车的前夕,多少有点英雄落幕的悲剧色彩。

至于合并重组,说的是Velodyne和Ouster,而这两位,曾经也是业内非常有名的玩家。

Velodyne此前一度垄断了车载激光雷达,还曾将国内两大厂商禾赛和速腾,以技术侵权的理由告上法庭。

Ouster的创办时间稍晚,于2015年成立,但这也不影响其在业内的地位,曾经还被国外独立金融研究平台Seeking Alpha评为“最被低估,最值得入手”的激光雷达公司。

除了在业内负有盛名,这二位还有一个共同点是,以传统的机械式激光雷达为主,其客户也主要是高级别自动驾驶玩家,比如百度、Uber等。

都是辉煌过的大佬,为何一夕之间,落魄至此?

剧学铭认为,除了经济大环境之外,大致有两个原因:

首先,国外车企的系统性开发模式,一个新技术或者新车型的开发周期相对更长。这也意味着,如果激光雷达公司没有在一个开发周期内拿到订单,就会在相当长的一段时间内,出现空窗期。

空窗期,意味着没收入。

其次,国内的主机厂普遍对激光雷达的接受度更高,因此,国内玩家在在本土也有着下游需求的优势。

事实也的确如此,据不完全统计,目前国外计划搭载激光雷达车型,也不超过10款,而国内不管是新势力还是传统车企,搭载激光雷达的已落地和即将落地的车型,已经有30款左右。

另外,Velodyne和Ouster的被迫合并,和其本身的产品也有关系,传统机械式的激光雷达,主要应用对象还是高级别自动驾驶车辆。

相对于数量庞大的乘用车来说,市场空间小,而在今年经济不景气的情况下,下游的自动驾驶公司生存情况已经是有目共睹,这股寒气回传到上游,也在意料之中。

最后,技术路线尚未成熟,本就是激光雷达企业发展的风险因素之一。

如果说Velodyne是激光雷达由机械式向半固态转型过程中的落伍者,那么,由半固态向纯固态的技术演进,哪些企业能够把握机会,哪些企业又会成为下一个落伍者呢?

本文来自微信公众号“赛博汽车”(ID:Cyber-car),作者:褚万博,36氪经授权发布。

相关推荐

机械激光雷达群雄鏖战,固态激光雷达硝烟再起

马斯克弃用、李斌小鹏追捧,激光雷达如何收割资本市场?

禾赛推出纯固态补盲激光雷达,于2023年交付,获超百万台定点|最前线

2022年激光雷达上车幻象

青桐资本观察:激光雷达成功“破圈”,驶入量产快车道

研发出360°混合固态激光雷达,「慧建科技」实现高性价比

禾赛「终止」IPO 背后,4 大原因猜想,激光雷达好戏尚远?

激光雷达混战:华为、大疆、初创玩家扎堆入局,在“固态”路上寻求突围

车企期盼激光雷达上车,供应商们却在担心这些问题

36氪首发 |「探维科技」获数千万人民币PreA轮融资,已量产第一款固态激光雷达

网址: 抢速布局纯固态激光雷达,亮道、禾赛、速腾隔空表态量产见 http://m.xishuta.com/newsview65969.html