从反哺国内到品牌出海,宠物赛道出海热起来了

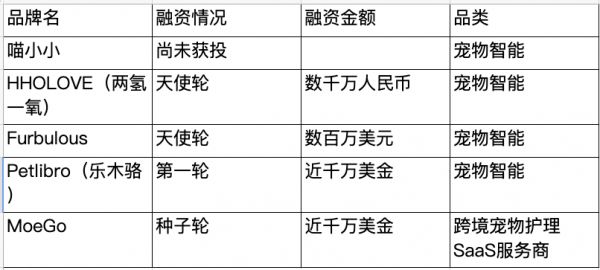

2022年9月20日,宠物智能用品品牌Furbulous上线具备自动打包功能的猫厕,号称全球第一款,不久前,Furbulous宣布完成由险峰K2VC领投、人人游戏跟投的数百万美元天使轮融资。

Furbulous出自国内团队之手。从智能猫砂盆开始出海,这一策略在今年初也被另一出海品牌使用过,2022年3月,原阿里钉钉CEO陈航(花名:无招)离职后创办的新公司两氢一氧(英文缩写HHO)也推出了出海智能宠物品牌HHOLOVE。

在海外市场,宠物智能用品属于一个相对不“卷”的品类,甚至出现了国内亏钱、国外赚钱的有趣现象,专注客单价高的猫爬架等宠物用品企业也开启了品牌出海之路,致欧科技旗下的FEANDREA、未卡VETRESK都在这条赛道上进行尝试。

凯正咨询(Glocal Research)曾对2022年1月至8月跨境电商赛道中披露融资的41个品牌商项目进行统计,数据显示,融资事件相对集中在智能家居家电、宠物、服装和消费电子领域。宠物出海品牌何以能在2022年获得资本的青睐?在疫情红利渐渐退去的2022年,宠物赛道出海还有机会吗?

密集IPO

近两年,宠物行业正迎来扎堆上市的高光时刻。先是2022年3月11日,路斯股份正式在北交所敲钟上市,成为北交所“宠物食品第一股”,几个月后,7月27日乖宝宠物创业板首发过会,源飞宠物也于8月3日开启深交所主板上市申购。

这些企业主要集中在宠物食品和宠物用品两个领域。如中宠股份、路斯股份、乖宝宠物都主营宠物食品。其中,中宠股份在已上市的宠物公司中规模最大;乖宝宠物与中宠股份规模相当;另一家较早上市的佩蒂股份主营狗咬胶,近几年也开始发力宠物主粮,上半年公司宠物主粮产品营业收入5990万元,占总营收的7%。

新近上市的源飞宠物则是以宠物牵引绳为主,宠物零食为辅,宠物零食贡献33%的收入;天元宠物则主营猫爬架等宠物用品,而前些年上市的依依股份则是宠物卫生护理产品中的龙头。

国内宠物企业的起家都是从品牌代工开始,而数据显示,他们的主要营收多数都来自海外市场。

宠物食品上市公司里,中宠股份上半年75.88%的收入来自境外,公司以OEM/ODM模式拓展境外市场;佩蒂股份上半年东南亚工厂产能恢复,推动海外业务收入增长,去年公司海外销售占比83.45%。主营宠物护理产品的依依股份上半年公司境内、境外收入分别为0.30亿元、7.02亿元,境外收入占比96%,同比增长32.3%,境内收入同比减少31.1%。刚上市的源飞宠物的状况也类似,在2022年上半年境外营收占比96.31%,2021年海外销售收入5.97亿元。

境外市场几乎养活了国内的宠物行业,这也与海外广阔的宠物市场密不可分。仅以美国市场为例,SDR Ventures数据显示,大约70%的美国家庭拥有宠物,美国人像对待家人一样对待他们的宠物。仅在美国,2021年的宠物支出就超过1230亿美元,其中包括500亿美元的食品和零食以及近100亿美元的美容、寄宿甚至宠物健康保险。

于是,除这些传统宠物行业中的企业外,还有的公司则把宠物系列用品作为业务补充,2022年7月IPO过会的全球家具家居卖家致欧科技也在2018年推出了自己的宠物品牌FEANDREA,2022年9月19日上午,在深圳证券交易所主板正式挂牌上市的浙江正特旗下同样也拥有宠物屋等产品。

与专注于宠物行业的企业不同,他们扩充宠物系列主要出于业务延伸的考量。2018年,致欧科技开始进行全品类延伸,他们注意到了宠物在欧美家庭中的重要性,于是推出了宠物品牌FEANDREA,以此来打造一个完整的家具家居场景。

从反哺国内市场到品牌出海

国内宠物企业长期依赖境外市场则是源于行业自身起步较晚,正关注宠物品牌出海的投资人周惠浦(化名)说,“更多还是将吸取到的海外信息反哺到中国市场”。

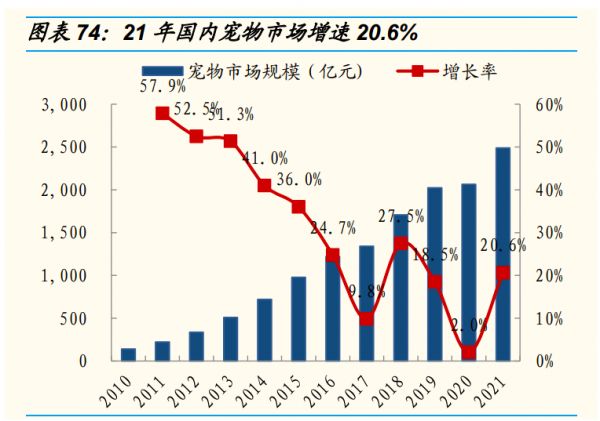

不过近十年,国内宠物行业正急速发展,根据国金证券数据显示,在2011年,宠物市场增速达到了57.9%,而经过十年的发展,在2021年,国内宠物市场增速仍高达20.6%。

数据来源:国金证券

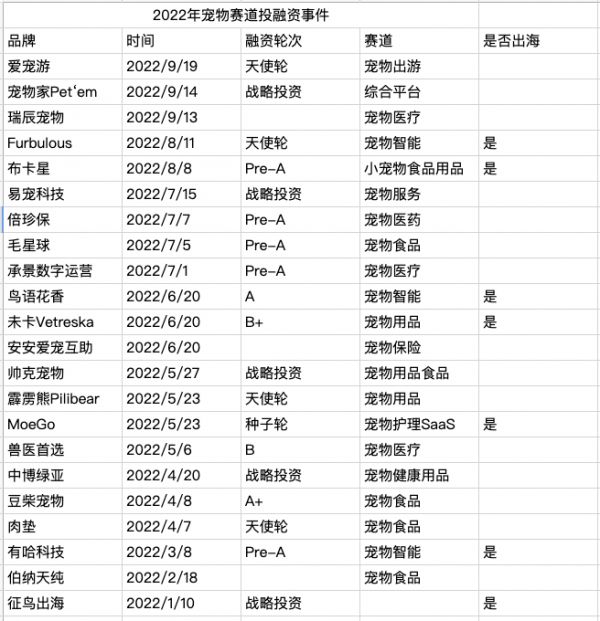

在一级市场,宠物赛道投融资情况也在过去十年持续升温。企查查数据显示,我国共有关键词为“宠物”的在业/存续企业110.35万家。从投融资情况来看,2011年至2020年,我国宠物赛道共发生投融资358起,金额超过110亿元人民币。

而在2021年,有数据显示,国内宠物行业共发生42起融资,披露的融资金额超过31亿元,从融资总量看来,对比2020年国内宠物行业共发生49起融资,2021年比2020年少了7起,披露融资金额少了44亿元,整个2021年资本的热情稍有所回落。

资本的注入也为国内宠物赛道孕育了不少宠物品牌,国内宠物品牌的市场竞争力也正逐渐提升。国金证券统计,在国内市场,近10年来集中度呈下降趋势。从内外资品牌分布来看,前15名的品牌分布中,外资品牌份额由28.8%下降至13.9%,且入围个数由7个下降至6个;内资品牌份额由13.9%提升至15.5%,且入围个数由8个提升至9个。

然而,这也意味着国内宠物赛道面临着越来越严峻的竞争。一位宠物行业从业者观察发现,“看着这个市场挺繁荣的,展会上新品牌挺多的,但都不好干,卖不出去,很多都是外行进来的,投个几百万弄个品牌,但你会发现他们都有个周期,反正活过三年的并不多,当然我个人认为进来的人比出去的多。”

于是,宠物赛道中出现了一个有趣的现象,宠物品牌们正集体出海。此前,有媒体不完全统计,近三年来,仅宠物智能喂食器品类在海外上线的产品就有30余款,其中大部分都是国产品牌。包括CATLINK、PETKIT(小佩)、鸟语花香、Petwant、PAPIFEED、HoneyGuaridan、Ameifu、小米、玲珑猫、萌控等品牌产品,且占据了海外宠物智能用品的大部分市场份额。

而这或许已经成了目前国内宠物品牌们的集体策略,2022年获得融资的宠物品牌中,宠物用品和智能产品品牌也都选择了出海。

此外,宠物赛道中还诞生了一批专注海外的出海企业,此前原阿里钉钉CEO陈航(花名:无招)离职后创办的新公司两氢一氧(英文缩写HHO)便属于这一情况。今年3月,HHOLOVE的智能猫砂盆正在Kickstarter上进行众筹。根据HHOLOVE独立站显示,这一品牌将提供数字化养宠的解决方案,除智能猫砂盆外,未来还将推出喂食器和喷泉式饮水机,而其首个目的地正是无招熟悉的日本。

智能宠物品牌领航

而这些出海品牌之中,智能宠物品牌占据了大多数,主要原因在于,宠物食品涉及食品安全,在海外销售需要经过目标国家的审批,出海难度相对较高,“低货值的非电子用品,一般来说也不可能大规模出海,只能给国外做代工,赚取一定的毛利,像中宠、佩蒂、依依他们毛利都比较低,都在20个点左右。”一位长期关注宠物赛道的投资人王传智(化名)说。

而高客单价的智能产品则涉及到了专利保护,行业壁垒较高。而在电子产品上,中国本身就具备着供应链优势。

现在,智能宠物用品已在珠三角形成了自己的产业集群。周惠浦留意到,在珠海那边的产业园区,光宠物项目可能出来四、五个,大家相互补充,把握对于宠物场景和底层的基础需求的理解,再去看什么样的方案更好更优化。

不少宠物赛道当中的从业者都发现,与海外品牌相比,中国品牌的优势之一在于产品更新迭代迅速。“国外的企业普遍都有个问题,他们一个产品10年不创新,而且卖的贵,使用体验也不是那么好,而国内产品供应链反应迅速,更新迭代很快,使用体验也比较好,价格也要便宜,所以国内产品出海很多领域都是降维打击。”王传智表示。

与此同时,海外市场也有着更广阔的市场空间。根据咨询机构SkyQuest最新数据显示,2021 年全球宠物科技市场价值52亿美元,预计到2028年将达到175.7亿美元,复合年增长率为19%,而欧美消费者对智能宠物产品的接受度也极强,超过52%的美国成年人为他们的宠物购买了智能设备。在欧洲,这个数字甚至更高,为67%。

Furbulous创始团队近日在接受媒体采访时谈及对海外市场的观察时表示,在这个阶段,我们先做海外市场,是因为海外宠物用品市场较为成熟、且还没有特别满足消费者需求的产品和品牌出现。另外非常重要的一点是,海外市场没有那么“卷”,这就意味着大家可以花一些时间来打造一款好产品,而不只是去比拼供应链成本。

相比之下,国内市场则到了高度内卷的阶段。

“国内宠物电子用品大概有30亿的规模,每年基本上有80%至100%的增速,行业增速是很快的,但是由于提前白热化竞争了,就是做的人多,也都拿了钱,然后疯狂在做,但是这两年估值起来之后,想再高估值融资就比较难了,没法再继续融资,总会有一批死掉,所以国内这两年会经历一些洗牌,有些企业可能就不行了,有些企业可能慢慢会冒出来。”王传智说。

而从结果看,智能宠物品牌正处于国内不赚钱、国外赚钱的阶段。对此,王传智对品牌工厂算了一笔账,“国内为什么亏钱?由于价格战和产品同质化,同时产品成本本身不会差别太大,比如智能猫砂盆刚出来的时候卖2000、1500,现在打到1200、1300甚至1000块钱,一台设备成本最高在700到800元,国内的话要打这个品类,同时还有营销费用和研发费用,所以国内亏损就是因为竞争太激烈导致的。而国内售价1500元的智能猫砂盆在海外销售售价可能是4000元,甚至更高,毛利达到了将近80%,但扣除交付成本,净利可能有10来个点。”王传智说。

于是,国内智能宠物用品激烈竞争之下逼迫着这些品牌们不得不加速出海。出海宠物智能用品品牌Furbulous创始团队感慨,“我们观察了一些国内的同行,确实大家都在烧钱,这也是我们决定暂时不做国内市场的原因之一。”

出海也卷

但品牌出海之路向来不会顺风顺水,不少宠物赛道出海从业者都渐渐发现,2022年出海难度比从前提高了不少。自2020年开始的市场红利正渐渐退去。

对此,郭明加深有体会。通过阿里国际站,他拓展了不少客户,他们当中有的是海外线下商超、宠物医院,还有的则是电商平台卖家,其中不少也像他一样看准疫情红利而进入宠物赛道。

然而现在,他已经明显感受到,整个行业越来越卷,尽管订单量相比2021年有所提升,行业激烈竞争之下,他不得不对客户降低报价,因此利润率也相对降低了一些,好在受汇率波动的影响,他仍能保持净利润增长的状态。

家具家居出海品牌致欧科技同样感受到了宠物赛道的行业竞争。2018年,致欧科技创立了宠物家具家居用品品牌FEANDREA。发展两年之后,FEANDREA负责人在2020年发现,宠物被越炒越热,加上20年疫情一爆发,整个国外的需求暴增,加上供货不足,很多竞卖在那一年赚了很多钱,但2021年之后,由于疫情带来的海外经济萎缩,包括前期的过度消费,以及国内货物到国外的积压,都导致了行业现在的激烈竞争,在部分品类上有些无序。

想要从竞争之中脱颖而出,办法唯有差异化。李志廷(化名)所在的机构正在为深圳一家智能宠物用品品牌提供代运营服务,与该品牌合作,就是选中了该品牌研发产品的独特性,“差异化的产品在海外确实能够打的时间相对长一点,不至于陷入一个降价环节,去拼价格战。”

为了实现差异化,FEANDREA则选择了依靠多品类布局和更新迭代快的策略,据该品牌负责人介绍,“比如猫树,在研发上除了细致研究猫的习性,同时我们也会非常注意产品与致欧旗下其他品牌的家具产品进行场景化的融合,靠品类布局方便客户一站式购买,增加客户复购频率,同时家具家居行业属于慢生慢死的行业,而致欧的产品的更新速度则会更快,一般生命周期的话大概是2至3年。”

同时,为了防止抄袭和跟卖,致欧科技在供应链端上进行了保护和把控。但在宠物行业这一窄小的圈子之中,仿制和跟卖似乎无法避免,FEANDREA负责人透露,有的产品最快四个月就出现了被仿制的情况。

而智能宠物用品行业的固有难题则在售后环节。“智能宠物用品出海一定要有自己的线下实体,没有实体的话,产品售后很麻烦,电器类产品多多少少都是有售后的。”一位智能宠物用品供应链的从业人员说。

最终能否真正为当地市场所接受仍考验着每一个出海品牌。从目前来看,小佩属于国内品牌出海的第一梯队,但其联合创始人兼CEO郭维科仍在一次访谈中表示,“从整个公司营收占比来看,你可以看到,我们每年都在投入,但是它的营收占比一直在20%左右徘徊,很难突破。其实我们现在在其他国家的覆盖范围已经蛮广,但都不深。一个品牌要真正沉淀下去,变成一个当地人所接受的、非常有知晓度的品牌,很难。”

本文来自微信公众号“品牌工厂BrandsFactory”(ID:BrandFactory2049),作者:谢小丹,36氪经授权发布。

相关推荐

从反哺国内到品牌出海,宠物赛道出海热起来了

从买量到品牌化,中国游戏公司出海营销策略生变

中国互联网新传:从出海到生而全球化

内衣出海,黄金新赛道?

从腾讯、网易到字节,巨头们的音乐出海梦走到哪一步了?

魔幻2020过后:出海赛道还有哪些新机会?

网文出海“进化论”:从翻译到原创

品牌出海,风向变了

出海日报丨纳斯达克宣布剔除四家中企股票;宠物生活方式品牌未卡 VETRESKA 于近日完成2000万美元 A2 及 B 轮融资

小米出海,全靠“竹林”

网址: 从反哺国内到品牌出海,宠物赛道出海热起来了 http://m.xishuta.com/newsview65279.html