曾估值208亿的《中国好声音》之父,又要IPO了

《中国好声音》之父灿星又双叒要上市了。

2022年5月13日,星空华文控股有限公司再次向港交所提交上市申请。星空华文为灿星文化等公司在2021年8月重组成立,曾于2021年11月首次递表港交所,招股书因过期失效。

灿星文化在2012年因制作《中国好声音》而大火之后,过去十余年已经数不清多少次冲击“综艺第一股”了。早在2014年,灿星文化随母公司星空传媒赴港上市未果。2018年、2020年灿星又先后两次申请创业板上市,但在2021年2月被深交所否决。A股IPO梦断之后,灿星文化重组为星空华文,转战港股上市。

灿星当年是炙手可热的明星独角兽,由华人文化一手攒局,默多克的新闻集团,腾讯、阿里巴巴,以及众多PE机构参与投资。仅2016年至2018年的三年,灿星就融资18.5亿元,其中还不包括灿星的创始股东转让老股套现的2.15亿元。在2018年的融资中,灿星的估值已经高达170亿元。该年的老股转让中,灿星的估值更是高达208亿元。

而在IPO拖延数年无果之后,灿星的业绩却划出了一道抛物线。收入下滑、连年亏损,再叠加当前的二级市场低迷的行情,星空华文此次港股IPO颇有赶鸭子上架之感,前途难言乐观。四年前200亿估值的文娱赛道扛把子,能否收获一个圆满的结局?

收入直线坠落

大多数人都是从《中国好声音》开始知道灿星的。2012年《中国好声音》第一季在浙江卫视播出后,立刻成为当年的现象级综艺。

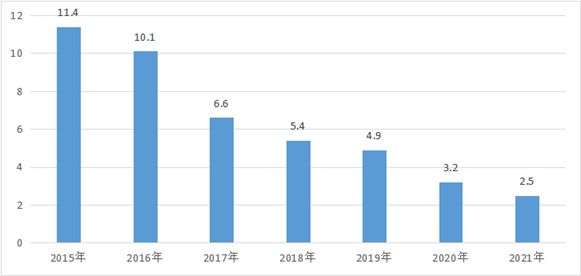

但十年过去了,《中国好声音》热度早已不复当年,这从节目收入上就能一目了然的看出来。2015年《中国好声音》能吸金11.4亿元,而到第十季《中国好声音2021》播出,已经只能带来2.5亿元收入。

《中国好声音》/《中国新歌声》历年节目贡献收入

尴尬的是,在2021年《中国好声音》依然是灿星文化最赚钱的综艺节目。

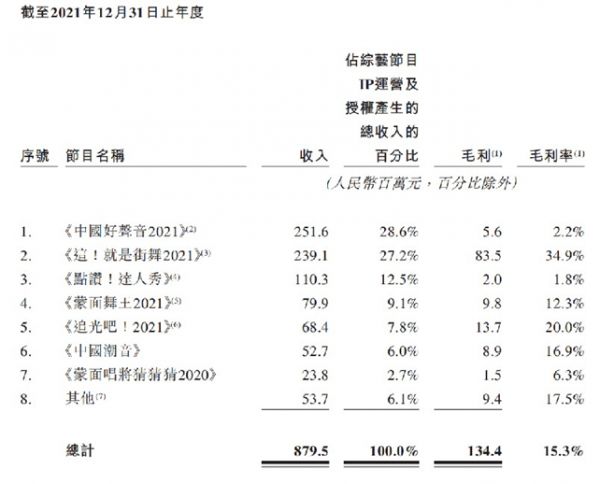

综艺节目IP运营及授权获得的收入明细

这些年灿星虽然制作了《蒙面唱将猜猜猜》、《蒙面舞王》、《追光吧!哥哥》、《这!就是街舞》、《中国新歌曲》等众多新节目,但无一能挑大梁。从十年前《中国好声音》的爆红,到如今的落寞,灿星可以说是完美诠释了何为出道即巅峰。

此次申请上市的主体星空华文是由灿星文化、星空华文传媒等公司重组而来,目前旗下包括从事综艺节目制作的灿星文化,从事音乐IP运营及艺人经纪的梦响强音,负责电影IP库运营的星空华文传媒等。其中,灿星文化贡献了大部分收入。2021年,星空华文78%的收入来自综艺节目IP运营及授权。

这导致星空华文的业绩也是一路下滑。从2019年到2021年,星空华文收入从18.1亿元滑落至11.3亿元,下滑37.6%;年度盈利则从盈利3.8亿元变成亏损3.5亿元。2020年、2021年星空华文已经连续两年亏损。

在2016年的巅峰期,灿星收入高达27.06亿元。短短六年不到,灿星的收入规模已经腰斩。

20亿商誉包袱

在2012年《中国好声音》第一季播出后,灿星文化总裁田明与华人文化等共同创立了梦响强音,从事音乐IP运营及艺人经纪。2016年3月,灿星文化以20.8亿元的高价收购了梦响强音的全部股权,带来了19.7亿元的商誉。

这一问题,后来成了灿星文化A股IPO的拦路虎。2021年深交所否决灿星文化的IPO申请,第一条理由是灿星文化的股权结构复杂,认定实际控制人的依据不够充分;其次就是灿星文化收购梦响强音的商誉减值调整,未反映相关期间的实际财务状况。

2018年灿星文化首次递交A股创业板招股书的时候,认为“于2016年、2017年、2018年及2019年12月31日,根据中国适用的会计准则,毋须进行减值”。而在IPO审理过程中,因为深交所出具的反馈意见,灿星文化灿星文化在2020年4月就于2016年12月31日的梦响强音商誉追溯确认减值亏损约3.5亿元。灿星文化的这一处理最终没有被深交所上市委认可。

此次申请港股上市,对于收购梦响强音产生的商誉,星空华文2020年确认减值亏损人民币3.9亿,2021年确认减值亏损3.8亿元。这是导致星空华文连续两年亏损的直接原因。截至2021年底,梦响强音的商誉仍有12.2亿元。

梦响强音的业务是音乐IP运营及艺人经纪。招股书显示,2021年星空华文音乐IP运营及授权业务产生收入1.2亿元。

在艺人经纪方面,截至2021年底,梦响强音签约艺人157名,绝大大部分是参加过《中国好声音》/《中国新歌声》的选手:陈冰是《中国好声音》第三季全国八强,希林娜依·高是《中国新歌声》第二季那英组亚军,黄霄云是《中国好声音》第四季汪峰组四强,蒋敦豪是《中国新歌声》第一季总冠军。

不过,梦响强音的150多名签约艺人,去年只为星空华文带来了不到5000万元的艺人经纪收入。艺人经纪业务被列入“其他IP相关业务”,2021年星空华文其他IP相关业务收入仅4250万元。相比之下,隔壁的乐华娱乐拥有王一博、范丞丞、孟美岐等58名签约艺人,2021年产生艺人管理业务收入达11.7亿元。娱乐圈的“头部效应”可见一斑。

田明曾对梦响强音寄予厚望。2014年A股上市公司浙富控股投资梦响强音,给出20亿元的估值。当时面对估值过高的质疑,田明接受采访表示:“如果看去年的净利润,0.5亿,那是高估的,但如果看明年的数据2.2亿,就只有10倍,低估了。从我本人来看,目前任何估值跟梦响强音合作,都是低估了。”对于梦响强音的未来,田明展望道:“我们最看好的是未来音乐内容和互联网的对接,我们希望把梦响强音变成一个平台型的公司。”

没想到,梦响强音20亿元的巨额商誉,日后成为压在星空华文身上的沉重包袱。

综艺代工商

梦响强音没落的背后,是整个灿星综艺IP模式的没落。田明曾表示灿星要做成“互联网娱乐内容整合的平台公司”。在招股书中,星空华文强调自己是“中国文娱相关IP行业的市场领导者”,拥有“庞大而忠诚的观众群,深受我们热门IP吸引”。

但从收入来看,灿星直到现在干的依然是一门“体力活”。灿星的主要收入是来自其制作的综艺节目的广告收入分成,或是直接向合作方收取委托制作的佣金,做一档节目赚一档节目的钱。因此,灿星的收入直接受限于灿星的“产能”。

并且这活的盈利空间并不大,2021年星空华文综艺节目IP运营及授权业务的毛利率只有15.3%,这还要多亏了《这!就是街舞2021》的成功,《中国好声音2021》的毛利率只有2.2%,基本不盈利。

很多年前文娱赛道还大热的时候,一位投资人曾向投中网吐槽道,真正能称之为“IP”的内容是极少的,而综艺在他看来就不具备成为“IP”的潜力,因为综艺节目是没有所谓脑残粉的。像漫威那样无限拍超级英雄片就能坐地吸金,那才叫“IP”。这一判断目前来看对灿星相当适用。灿星现在并没有显示出有开发IP躺赚的能力。

早在2014年,灿星就在谋划上市,当时田明甚至计划让梦响强音也独立上市。正是基于这样的预期,灿星、梦响强音都到了各路投资者的追捧,在一级市场上融资20多亿元。

如今时过境迁,几年蹉跎下来灿星已经错过了自己最好的年华,此时登陆港股,还能兑现四年前的200亿估值吗?

本文来自微信公众号 “东四十条资本”(ID:DsstCapital),作者:陶辉东,36氪经授权发布。

相关推荐

曾估值208亿的《中国好声音》之父,又要IPO了

十年好声音梦碎资本圈

IPO遇冷,独角兽的估值泡沫究竟有多大 | 新经济独角兽(2)

估值300亿,最后一只AI独角兽要上市了

估值200亿,他要带老乡鸡去IPO了

今年最火赛道诞生一个IPO,估值600亿

38岁,这位高考状元要去IPO敲钟:8年做出500亿估值

山西85后博士要去IPO敲钟了,估值超300亿

三位学霸要去IPO敲钟:出身姚班,做出300亿估值

外媒:因市场估值太低 WeWork或将IPO推迟到2020年

网址: 曾估值208亿的《中国好声音》之父,又要IPO了 http://m.xishuta.com/newsview63299.html