最强“夫妻档”赴港IPO,陕西巨子的神秘面纱被揭

被创投圈疯抢,IPO前估值已超193亿元

5月5日,Giant Biogene Holding Co.(巨子生物)正式向港交所递交招股说明书,拟在香港主板挂牌上市,计划通过本次IPO募集5亿至10亿美元,高盛和中金公司担任联席保荐人。

公开信息显示,巨子生物于2000年5月成立于陕西,是一家以基因工程技术、生物医学材料与组织工程为主导的高新技术企业,是目前全球最大的重组胶原蛋白生产企业之一。

早在2020年,创投圈中就流传着巨子生物的故事。

2020年5月20日,西安巨子生物基因技术股份有限公司(以下简称巨子生物)曾在深交所陕西服务基地召开过一轮上市协调会。当时深交所总部、西部基地、陕西服务基地三方连线,沟通解决巨子生物上市过程中的相关事项。

2022年1月,陕西巨子生物完成了成立22年来第一轮、也是IPO前唯一一轮融资。

投资方汇集高瓴、CPE源峰、金镒资本、君联资本、星纳赫资本、景林投资、鼎晖投资、中金资本、黑蚁资本、高榕资本、海松资本、国开创新资本等一众一线机构,谦寻和三人行传媒也是股东。

值得注意的是,其中没有任何一家股东持股超5%,CPE源峰(持股4.33%)和高瓴(持股4.0%)是唯二持股超过4%的投资方,陕西巨子的股权仍然极为集中。

据创投圈内人士以交易对价和持股比例计算,巨子生物IPO前的估值已经超过193亿元人民币。

“如果以找一个挣钱标的的视角来看,巨子生物确实是创投圈中的香饽饽。”磐缔创投创始合伙人屈红林告诉《未来迹Future Beauty》。

中国第三大功效性护肤品公司,第二大医用敷料产品公司

巨子生物有着和华熙生物、福瑞达相似的全产业链优势,从原料端到终端产品,占据胶原蛋白原料、功效性护肤品,及功效护肤市场下细分赛道医用敷料等三大热门赛道。

首先在胶原蛋白原料赛道,巨子生物是目前全球最大的重组胶原蛋白生产企业之一。

据了解,胶原蛋白可分为重组胶原蛋白和动物源性胶原蛋白。重组胶原蛋白由基因工程合成,而动物源性胶原蛋白从动物组织中提取。简单理解就是前者为人工合成,后者为自然提取。

目前在中国市场,主打动物源性胶原蛋白的公司主要有广州创尔生物、无锡贝迪、北京益尔康、昊海生科、北京克劳德、哈尔滨沛奇隆,前两者侧重医美方向,后4家侧重医疗方向。

主攻重组胶原蛋白的公司主要有三家,主要包括丸美股份、陕西巨子和锦波生物。陕西巨子主要生产类人I型胶原,产品包括敷料类、凝胶和化妆品;山西锦波,生产类人III型胶原蛋白,但在科研成果和业务量上都不及巨子生物;丸美股份则主推全人源胶原蛋白。

相比动物源性胶原蛋白,重组胶原蛋白具有包括生物活性及生物兼容性更高、免疫原性更低、漏检病原体隐患风险更低、水溶性更佳、无细胞毒性以及可进一步加工优化等固有优势,因此发展前景为业界所看好。

其次在功效护肤市场和医用敷料市场。

据弗若斯特沙利文数据,2021年中国功效性护肤品市场的零售额规模为人民币308亿元,其中基于重组胶原蛋白的功效性护肤品的市场规模增至46亿元人民币,并预计将进一步从2022年的人民币72亿元增至2027年的人民币645亿元,复合年增长率为55.0%。

与此同时,随着皮肤修护需求的增长,医用敷料市场也表现出强劲增长。

弗若斯特沙利文预计中国医用敷料市场规模将从2022年的人民币347亿元进一步增至2027年的人民币979亿元,复合年增长率为23.1%。

巨子生物在招股书中表示,公司功效性护肤品市场2021年的零售额为人民币37亿元,在该赛道中排名第三(市占率11.9%),在胶原蛋白功效性护肤品市场排名第一;医用敷料产品零售额23亿元,在整个医用敷料市场排名第二(市占率9%),在胶原蛋白医用敷料市场排名第一。

利润惊人!销售、净利润复合增长率超40%,净利润率达53.9%

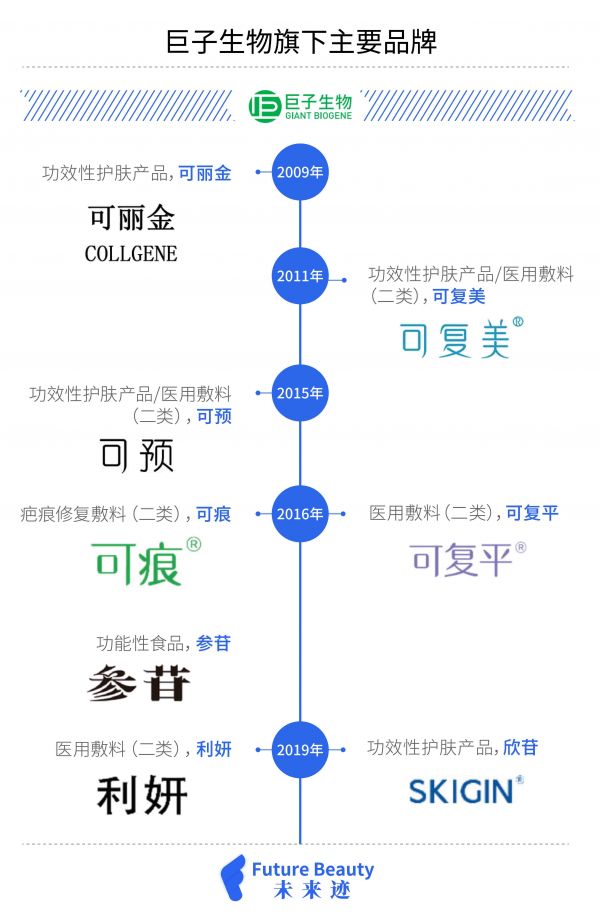

就品牌组合看,巨子生物自诞生以来共推出可复美、可丽金、可预、可痕、可复平、利妍、欣苷(SKIGIN) 以及参苷八大主要品牌,涵盖功效性护肤品、医用敷料和功能性食品。产品组合包括105项SKU和85款在研产品。

巨子生物八大品牌组合

渠道上,巨子生物以“医疗院线”、“大众终端”双轨并行。截至目前,院线网点覆盖全国1000多家公立医院、约1700家私立医院和诊所,以及约300个连锁药房品牌;终端渠道则包括天猫、京东、抖音、小红书及拼多多等电商及社交媒体平台上的DTC店铺,以及屈臣氏、妍丽、调色师、Ole’、华联集团及盒马鲜生等化妆品连锁店及连锁超市的约2000家实体门店。

研发方面,截至2021年12月31日,巨子生物的研发团队共由84名人员组成,占员工总数的12.6%,其中43人拥有硕士及以上学位,占研发团队的51.2%,目前共拥有75项专利和专利申请。

招股书透露,2019年至2021年,巨子生物的营收分别为9.56亿元、11.90亿元和15.52亿元;毛利率分别为83.3%、84.6%和87.2%;经调整净利润分别为5.75亿元、6.72亿元和8.36亿元。

巨子生物主要财务数据

数据中有三点值得注意:

其一,净利润率高得惊人。2019年至2021年经调整净利润率分别为60.1%、56.5%和53.9%。

其二,增长速度快得吓人。巨子生物销售额和调整后净利润在三年中的复合增长率分别为43.23%和41.67%,在疫情大背景下远超同行。

其三,拳头品牌业绩贡献率极高。在2019年、2020年及 2021年,可复美和可丽金这两个品牌下的专业皮肤护理产品销售额分别占总收入的 80.6%、82.4% 以及 91.7%。

创始人“企业家+博士”组合,科研背景深厚的家族企业

从股权结构来看,Giant Biogene Holding Co.股权所有者主要为严建亚和范代娣夫妇二人,其中范代娣占比59.97%,严建亚占比62.02%(注:由于股票拆分导致总股本超过100%)。

公开资料显示,严建亚和范代娣夫妇一个是白手起家的企业家,一个是高知光环加身的博士,具有相当深厚的创业和科研背景。

其中公司执行董事、董事会主席兼首席执行官严建亚,于1988年7月于中国西北大学获得化学工程学士学位。曾获得西安市十佳科技企业家、改革开放40周年优秀民营企业家、陕西省优秀民营企业家、陕西省科技创新创业人才等多项荣誉。

与此同时,严建亚还是深圳创业板上市公司国防军工企业——三角防务(300775)的董事长;以及新三板挂牌企业力邦营养(835791)的董事。

巨子生物执行董事、董事会主席兼首席执行官严建亚

巨子生物执行董事兼首席科学官范代娣,于1988年7月于中国西北大学获得无机化工学士学位,并于1991年7月获得化学工程硕士学位。其于1994年7月获得华东理工大学化学工程博士学位。自1999年1月至2000年1月,其于美国麻省理工学院国家生物工程中心担任高级访问学者。

巨子生物执行董事兼首席科学官范代娣

不仅如此,巨子生物还是一个标准的“家族企业”。

招股书显示,严建亚和范代娣的女儿严钰博担任联席公司秘书兼董事会秘书,负责融资、投资者关系管理以及企业管治相关工作,严建亚的妹妹严亚娟任公司高级副总裁,负责监督公司的整体生产及质量控制管理。一家人掌握了公司运营、科研、生产和融资。

值得注意的是,尽管创始人拥有强大的科研背景,但巨子生物在研发上的投入,仍显不足。

据招股说明书显示,2019年-2021年中,巨子生物研发投入分别为1140万元、1338.1万元、2495.4万元,占营业收入的比例为1.19%、1.12%和1.60%,低于美妆市场3%的行业“标准”,远不及有医美“茅台”之称爱美客8%以上的研发投入水平。

梦幻开局,但风险写满了46页

“上市即梦幻开局。”一位资本界人士评价到。

“巨子生物的优点就在于,首先他们财务数据很好,三年持续高利润率,再一个创始人夫妇有研发背景,最后品牌从微商做起,现在拥有强大的DTC和实体电商双轨渠道,做派接地气。圈内现在偏好数字好的项目,研发背景又可以极大降低信任成本和获客成本。总的来说,巨子生物的发展模型和贝泰妮、华熙生物有相似性,至少是一个好的开始。”屈红林也认为。

但好的开始并不意味巨子生物就“稳了”。在其招股书中,关于投资风险的部分延续了46页,一共有68条。

“在我看来,巨子生物还没有长期的系统优势。”屈红林说,“其一,上市之后,包括管理成本在内的各种成本上升,这种高利润模式能否持续;其二,在核心优势方面,市场很快会问除了重组胶原蛋白,巨子生物还有没有第二增长点;其三,品牌孵化层面,能不能做出真正强大的终端品牌;其四,研发成果能不能持续地顺畅地向市场转化。这些都要继续观察。

本文来自微信公众号“未来迹”(ID:F-beauty0312),作者:Future Beauty,36氪经授权发布。

相关推荐

240亿市值,锦欣生殖上市:4770万对不孕夫妻,撑起一个IPO

《最强蜗牛》流水破4亿,青瓷游戏能否成为2021游戏第一股?

赴港IPO进行时:谁在收割,谁在狂欢?

喜马拉雅、商汤科技纷纷赴港IPO,港股科技股回暖?

心动网络赴港 IPO,TapTap“赔本赚吆喝”?

深度解析阿里赴港上市:天时、引力与未知

卫龙赴港能否"卫龙"?

男性药物的福音,治疗前列腺癌和脱发的开拓药业要赴港IPO了

海普瑞赴港IPO:A股市值腰斩,换个市场会好吗?

二度赴港IPO,飞鹤乳业能在港股市场“飞”起来吗?

网址: 最强“夫妻档”赴港IPO,陕西巨子的神秘面纱被揭 http://m.xishuta.com/newsview62885.html