马斯克不需要PE

4月25日Twitter宣布接受埃隆·马斯克的收购要约,交易价格为每股54.2美元、总价约440亿美元,交易完成后Twitter将退市,成为一家马斯克私人拥有的公司。

这将是科技史上最大的收购案,也是史上最大的杠杆并购交易之一。但完成它的并不是黑石或KKR这样的大型PE,而是单枪匹马的马斯克,这创下了有史以来个人发起杠杆并购的最大规模纪录。没有PE机构参与,马斯克一己之力调动了全球各大银行的数百亿美元的资金。

在马斯克抛出收购Twitter的计划之后,虽然曾有多家PE机构传的有模有样,但最终没有任何PE机构加入马斯克,也没有任何PE机构与马斯克竞标,这究竟是为什么?直到现在,这起收购看起来仍然完全没有一笔400亿美元的交易该有的“严肃”。有人嘲笑,马斯克是在坐在马桶上刷Twitter的时候突发奇冒出收购的点子的,难道这真的只是世界首富的一场异想天开的游戏?

马斯克:一个人的PE

虽然福布斯富豪榜认定马斯克拥有2790亿美元的身家,但要马斯克掏出440亿美元的现金显然不太可能。4月25日的公告披露,马斯克已获得255亿美元的债务及保证金贷款融资,并另外提供约210亿美元的股权承诺,总计约465亿美元。

因为一直被质疑是否有足够的资金来源,马斯克在上周四向SEC提交了一份更详细的融资方案。根据这份方案,这465亿美元主要由三部分构成:

1、130亿美元的贷款,来自摩根士丹利和“某些其他金融机构”,其中包括65亿美元的“高级担保定期贷款工具”,5亿美元“高级担保循环融资”,30亿美元的“高级担保过桥贷款融资”,30 亿美元的“高级无担保过桥贷款融资”。

2、125亿美元保证金贷款,来自摩根士丹利和其他机构,以马斯克持有的特斯拉或其他上市公司股票为担保。

3、大约210亿美元的“股权承诺”,马斯克未说明这部分融资的具体方式,尤其是是否会出售特斯拉的股票,或者是进行股票质押融资。

从这份方案来看,马斯克收购Twitter的绝大部分资金将来自于贷款,支持马斯克的金融机构除了摩根士丹利之外,还有巴克莱银行、美国银行、法国兴业银行、瑞穗银行、法国巴黎银行、三菱日联金融集团等众多大银行。可见马斯克调动资金的能力丝毫不逊色于大型PE。

但有趣的是,目前的这份方案里没有看到任何PE机构的身影。自从4月9日马斯克抛出收购Twitter的计划以来,各大PE们是否会参与就备受业界关注。当前全球各大PE们基本都资金空前充裕,Twitter这样的稀缺资产没有理由不会引起PE的注意,也的确有多家PE曾传出有意参与。

4月18日,CNN报道,著名PE机构阿波罗全球资管正在考虑为收购Twitter的交易融资提供资金,并愿意与马斯克或任何其他竞标者合作。

4月21日,管理规模超过1000亿美元、专注于软件领域投资的Thoma Bravo据称有意参与竞购Twitter。随后又有更多报道称Thoma Bravo并不会加入马斯克一方,而是提出自己的收购要约,并且已经通知了Twitter方面。

其他传闻有意参与的PE机构还有黑石集团、Brookfield、Vista Equity Partners等。不过,虽然它们的公开回应都是“不予置评”,但彭博社此前报道援引内部信源称它们已经排除了参与的可能性。

尽管传言纷纷,但是直到4月25日Twitter宣布接受马斯克的报价,仍然没有见到任何PE机构有正式的动作,无论是独立报价还是参与马斯克的报价。可见Twitter在大型PE们看来并不是那么有吸引力。

不是一笔好交易?

那么,马斯克与PE机构们为什么没有走到一起?

如果从杠杆并购的角度,可以把马斯克的465亿美元融资归为两类:第一类是将会由被收购后的Twitter承担的债务,金额是130亿美元;第二类是他自己的资产,金额是335亿美元(125亿美元保证金贷款+210美元的股权承诺)。这样计算,马斯克的杠杆大约仅为1:2,这要远低于PE发起的杠杠并购的一般水平。一般而言,PE们会尽可能多的使用以目标公司资产为抵押的债务融资(这类债务往往会占总融资的大部分),从而放大收益倍数。

因此,从杠杆率的角度而言,马斯克收购Twitter的交易可能不是一笔好的杠杆并购交易。路透社援引哥伦比亚法学院教授埃里克·塔利的评论认为,马斯克拟定的融资结构将使私募股权公司难以加入他的收购计划,原因是Twitter背负的债务不够多。

马斯克设置的杠杆率不够高有可能是被迫的。路透社还援引知情人士的消息称,参与马斯克融资计划的银行们不愿意提供更多以Twitter为抵押的债务,因为它们认为Twitter没有足够庞大的现金流用来还债。一些银行甚至担心,如果它们承担了过大的风险,可能会面临监管机构的问责。

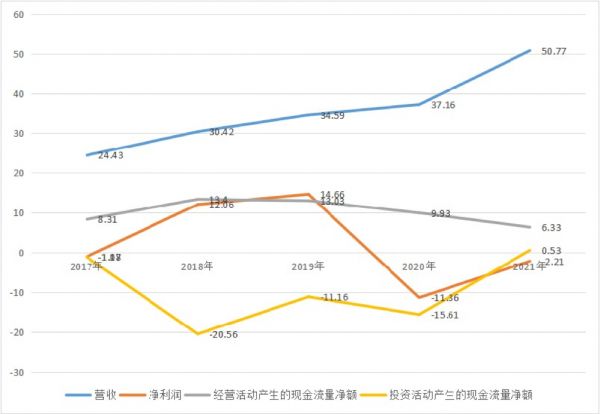

虽然Twitter的营收一直在稳步增长,但2020年、2021年Twitter连续两年亏损。杠杆并购中最关注自由现金流指标,而2021年Twitter的自由现金流是-3.7亿美元。

来源:Twitter财报,单位:亿美元

对PE机构来说,用杠杆并购的方式收购一家自由现金流为负的科技公司是难以想象的,这违反了基本的商业逻辑。在4月14日的TED大会上,马斯克坦言自己不知道能否完成收购。但一周后马斯克单枪匹马地搞定了资金,这大概是杠杆并购史上最个人英雄主义、最我行我素的一笔交易了。

马斯克已掏空了家底?

虽然马斯克也一直试图说明,收购Twitter是因为它“对文明的未来极其重要”,而不是出于经济性上的原因,但马斯克的确有可能从中获得相当可观的回报。

马斯克每股54.2美元的报价,较Twitter 2022年4月1日的收盘价溢价38%(这是马斯克披露其持有Twitter约9%股份之前的最后一个交易日)。不过Twitter一年前的股价高达80美元/股。只要未来Twitter能重回80美元,考虑到杠杆率,马斯克的这笔投资将能够翻一番。

这样的预测并非没有根据,不少分析认为Twitter目前在二级市场上并未得到合理定价,因此私有化是有利可图的。Twitter最大的股东之一、沙特王子Al Waleed bin Talal Al Saud此前发推表示,考虑到Twitter的增长前景,他认为马斯克的54.2美元报价并未接近Twitter的内在价值。

当然,Twitter被收购后能否实现价值增长,取决于马斯克的那些看起来满是理想主义的“点子”是否能带给Twitter商业上的利益。把推荐算法放到GitHub上开源,清理机器人账户,这些措施究竟是有利还是有损于商业利益并不好用预测。

但不管怎样,有一点可以肯定,Twitter对马斯克来说绝不是一个“大号玩具”。虽然马斯克表示自己拥有“足够的资产”,并且“在技术上能够负担得起”,但单枪匹马的完成一笔科技史上最大的收购案,对一位世界首富而言也有些过于昂贵了。路透社预计,马斯克收购Twitter之后每年仅需支付的利息和摊销费用就高达10亿美元。

根据福布斯富豪榜,马斯克的总身家是2790亿美元,主要是特斯拉、SpaceX的股票。马斯克目前持有1.726亿股特斯拉股票,按特斯拉目前998美元/股的股价(4月25日收盘),价值1722亿美元。

考虑到马斯克不太可能大规模抛售特斯拉股票,要把把手中的特斯拉股票变成现金,最直接的方式就是股票质押。

目前,马斯克已经质押了自己51%的特斯拉股票,还剩余约8457万股可以继续用于质押融资。并且,特斯拉规定公司高管质押股票融资的金额不得超过质押股票价值的25%。因此,马斯克最多还能利用手中的特斯拉股票质押融资约211亿美元。这与前述融资方案中210亿美元的“股权承诺”基本相符。从这个角度看,马斯克为了收购Twitter可谓是掏空了家底。

质押率过高对马斯克而言也有一定的财务风险。特斯拉的股价目前处在1000美元左右的历史高位,谁也无法保证未来不会出现股价大幅下跌,从而引发连锁反应。监管文件显示,马斯克的那笔125亿美元的“保证金贷款”就设置一项条款:如果特斯拉股价下跌达40%,马斯克必须清偿贷款。

当然,现在来看没必要为世界首富操心。特斯拉刚刚披露了2022年一季度财报,总收入188亿美元,同比增长81%;归母净利润33.18亿美元,同比增长658%,均大幅超过分析师预期。这也意味着马斯克连续第三次达成了董事会设定的业绩目标,为自己解锁了新一份期权奖励大礼包。

2018年特斯拉为马斯克设置了由12批期权构成的薪酬方案。由于过去三个季度马斯克均完成预设指标,将解锁12批期权中的第9至第11批,每批期权马斯克都能以每股70.01美元的价格购买840万股特斯拉股票。按特斯拉目前的股价,马斯克的这三笔期权价值合计高达230亿美元。

本文来自微信公众号 “投中网”(ID:China-Venture),作者:陶辉东,36氪经授权发布。

相关推荐

马斯克不需要PE

马斯克:特斯拉不需要公关

马斯克不荒唐,特斯拉不需要长续航

VC/PE的夏天:百家机构花式减持

海外PE二级市场启示录

2020年,联姻VC/PE

马斯克为特斯拉招聘AI人才:高中毕业也没关系

上海互联网不需要“春天”

2020年,上市公司联姻VC/PE

2020年,VC/PE开始“炒股票”

网址: 马斯克不需要PE http://m.xishuta.com/newsview62584.html