越过阿里的山丘,是芒格在等候

在某种意义上,查理·芒格比巴菲特更加巴菲特。

除了是伯克希尔·哈撒韦的副主席外,芒格自1977年以来还是一家报业、软件公司《每日期刊》(Daily Journal)的董事长。在2009年前,这家公司都是一派“刀枪入库,马放南山”的佛系景象:传统报纸行业日暮西山、公司股价常年维持在40美元左右、账面上的现金也都放在国债和票据中吃利息[1]。

比起动辄永远满仓的做法,芒格对击球点非常挑剔。他在《穷查理宝典》中写过,“有性格的人才能拿着现金坐在那里什么事也不做。我能有今天,靠的是不去追逐平庸的机会。”

2009年,极致的机会出现了。在前所未有的金融危机冲击下,许多优质股跌出了黄金坑。眼见事不宜迟,芒格毫不犹豫地运用每日期刊账面上累积的一千五百万现金,出手购入自己熟知的富国银行、美国银行和美国合众银行,又在2011年购入浦项制铁与一只未披露的特定证券(未在美股上市,传闻为比亚迪)。

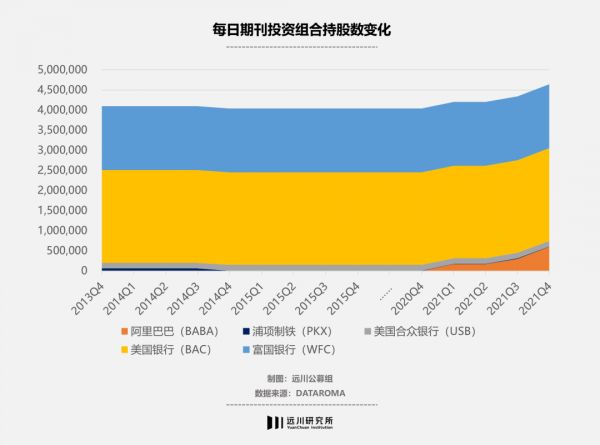

自此,虽然每日期刊依然以报刊、广告等为主营业务,但外界对其的看法已经变为“由查理·芒格独自管理的‘对冲基金’”,是跳出伯克希尔·哈撒韦,分析芒格个人对市场判断的一条路径。但是,自从2014年每日期刊上交第一份13F文件披露证券投资的持仓后,这份“芒格的个人投资组合”就几乎“凝固”了。

除了2014年四季度,芒格减持了浦项制铁85%的持股外,直至2020年底整个投资组合一股不增、一股不减。

期间美国银行、美国合众银行股价都较2009年底翻倍,富国银行涨幅也超过50%。除此以外,每日期刊2021年年报披露在12月出售了一只未知证券(非美股上市),买入价格约350万,出售时为5000万,赚了13倍。

然而芒格“老僧入定”般的持仓突然在2021年一头扎入“中丐互怜”的大团体,开始连续加仓阿里巴巴。出手之“早”,甚至给了很多难民一丝安慰——“老爷子这下套得比我还牢。”

那么,究竟是什么样的缘分,让“从不追逐平庸机会”的芒格和中概难民在阿里巴巴上相遇了呢?

01 抄底阿里巴巴

坊间传闻中,巴菲特和芒格一年才看一次持仓的股价。显然这是个谣言,光2021年芒格就起码看了三次阿里巴巴的股价。

2020年8月后,在互联网反垄断、强监管、外资不断抛售中概股的环境下,阿里股价在年底已较最高点下跌27%。于是在2021年一季度,芒格的每日期刊首次建仓阿里巴巴,购入16万股阿里巴巴的存托凭证(ADR),成为每日期刊投资组合中的第三大重仓。为此,每日期刊还在4月特地发了一份声明解释:“公司需要持有一些证券作为现金等价物,通常是美国国债。但是,由于当前美债回报率如此之低,公司转而投资了普通股”,随后还补了一句“只有长期前景看来不错的股票才能叫做现金等价物。”

用典型的逻辑学三段论来理解就是:我买阿里巴巴是为了持有一些普通股作为现金等价物;只有长期前景看来不错的的股票才能作为现金等价物。所以我认为阿里巴巴的长期前景不错。

有了这份“勿谓言之不预”的声明在前,此后芒格对阿里巴巴的操作就充满了“抄底”的味道——越买越跌越买,而且跌越狠买越多。

2021年二季度阿里巴巴股价处于震荡阶段,芒格没有选择加仓。而到三季度随着又一轮互联网监管开启,阿里巴巴股价跌至2019年2月后的最低点,逼得贝莱德直接剁去了九成仓位,而芒格则选择了逆市加仓,累计持有超30万股,近乎翻倍。四季度,阿里巴巴披露三季度报告,增速放缓,大幅低于华尔街的预期,叠加12月滴滴美股退市事件导致对中概股退市风险的担忧达到顶峰,阿里市值梦回2017年。

而此时的芒格,把阿里的持仓再次翻了一倍。

每日期刊10-Q文件披露,在2021年12月,芒格售出了一只赚了13倍的神秘股票获得5千万美金的现金并融资3千7百万保证金贷款,用合计8千7百万美金购入了额外的有价证券[2]。这笔钱应当用于购入了30万阿里巴巴的存托凭证和其他未披露的股票,并且截至12月底,这笔投资的单月亏损已达34%、芒格首次建仓阿里的资金估算下来浮亏也达到了45%左右。

有鉴于此,今年每日期刊的年会一开场,类似“为什么在这个阶段买中概股”、“为什么要融资买有风险的海外证券”、“拿现金不比中概好”的质疑接连不断。芒格对此的回答也非常“查理”:我们在中国投了一些资金,是因为我们可以在股价上获得比投美国企业更多的价值。许多美国顶级机构,也做出了相同的决定。当然,如果感到紧张,不必加入我们。

再翻译得“信达”一点就是:啊对对对对对,我就是看好投资中国的机会,你不 buy 就别 buy。

同时,芒格也表达了投资阿里巴巴是“一个老人有权在他感到舒服的地方去投资[3]”。问题是,让他遭遇种种质疑的这笔投资,为什么对他来说是舒服的呢?

02 阿里重回2017

熟悉查理·芒格的人都知道,芒格投资行为可以被高度概括为“结合了极度的耐心和极度的决心[4]”。

在《穷查理宝典》中是如此描述的:“在稀有的‘黄金时机’,如果所有条件都刚刚好,查理决定要投资,那么他很可能会决心下很大的赌注,绝不会小打小闹。”这或许可以解释为什么每日期刊的投资组合在近十年几乎不动的情况下,2021年突然多次翻倍加仓阿里巴巴。但新的问题又出现了,为什么芒格认为现在是“黄金时机”,又为什么选择投资阿里巴巴?

结合芒格历史上的一些谈话,可以简单概括出两个原因:在宏观层面,芒格更看好中国的经济发展;而对于阿里巴巴,其目前的估值和赔率具有较大吸引力。

首先,芒格在多个场合都曾表示自己相比巴菲特对于中国更加乐观。早在2017年,芒格就表示如果自己是中国人一定会投资中国而不是美国,因为中国的果实更低垂,有些公司已经站稳脚跟。实际上,芒格也确实如此做了,2008年他向巴菲特推荐了比亚迪,最终伯克希尔以8港元每股的价格收购了比亚迪10%的股份。如果以2021年底的价格计算,13年间比亚迪创造了超过30倍的收益。

同样在此次每日期刊的年会上,对于许多关于中国的问题芒格话里话外都表示“我觉得中国做得非常不错,有些地方比美国更好”。

而对于阿里巴巴的基本面,芒格的评价则比较客观,他认为:“即使阿里巴巴现在作为互联网零售商的龙头,但互联网本身是一个竞争非常激烈的地方,它的地位并不似苹果或谷歌这么稳固。”不过重要的是,相比苹果或谷歌,目前阿里巴巴的估值低得离谱。这就是为什么芒格会说,投资中国的企业可以在证券价格上获得比在美国更多的价值。

注:美股财年三季报区间为当年4月1日~12月31日

市值梦回 2017 的阿里,从业绩上看,相比2017年的三个财季,阿里巴巴2021年同期营收增长了245%、毛利增长118%、净利润增长19%、每股收益增长了94%。业绩增长,市值不变,只需要达到小学毕业的计算水平,就能很快算出买股票要占便宜的道理。

当然这样相对静态的对比,没有计算未来现金流。在Seeking Alpha上的一位研究员根据SOTP分析得出,仅将阿里巴巴中国零售业务、云计算、国际商务三个主营细分市场和资产负债上的主要资产(现金与其他资产)折现60%来计算,目前股价仍折价30%以上,若以细分市场20%增长率计算,在明年折价率将在50%以上[5]。

阿里巴巴2016年至今单季度股价、每股收益、PE(数据来源:macrotrends)

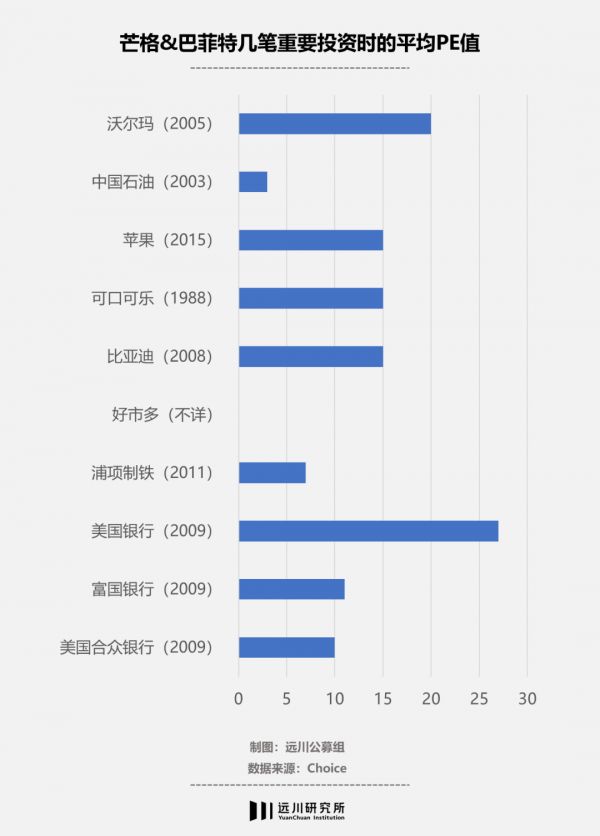

而从上表中,我们从单季度的数据可以明显看出阿里巴巴在2021年股价不断下跌的过程中,每股收益维持在较高水准,而PE值已经逐渐处于历史低位。从中似乎也能把握到芒格建仓阿里巴巴逻辑的草蛇灰线——2020年底,阿里巴巴PE从43跌到27左右,一季度芒格开始建仓;二季度PE维持在27的水准,芒格没有选择加仓;三季度下跌至20,芒格大幅加仓;四季度跌至16,芒格融资翻倍加仓。

虽然芒格和巴菲特说自己从不用计算器算现金流贴现,也不会傻傻地看PE值,但事实上这两位老爷子在许多重要的投资时,股票的PE值都在较低的水准。

除此以外,通胀预期显然也是助推的因素之一,芒格在每日期刊股东会上表示:“如果投资有价证券,当然就有下跌的风险。而如果持有贬值的货币,那就是失去购买力。总的来说,我们更喜欢我们所要避免的风险,并且我们不介意一点点保证金债务。”

显然,在芒格看来投资股票固然有亏损的风险,但持有现金则必然会因贬值而带来亏损。而集齐了合理价格、有竞争力的企业和对中国经济乐观预期等因素的阿里巴巴,则像是职业牌手“Fold(弃牌)”了一晚上后拿到了KK,显然在此刻芒格愿意多下一些筹码。

03 尾声

当我们试图去理解芒格抄底阿里巴巴后,激动地想要打开软件抄底中概互联的朋友们请等一等。因为在芒格“极度的决心”前有一个重要的前提——极度的耐心。

芒格曾经表示如果有一张20栏的表单限制你一生只能投资20只股票,那么很多问题就会变简单。而在如今已98岁高龄的芒格看来,他这一生也就只用了 3/20 的额度[6]——一生所爱好市多、半生挚友巴菲特以及中国弟子李录。换言之,与其说是投了好企业,不如说芒格把钱交给了自己欣赏的人。

他把好市多的创始人 Jim Sinegal 称作这个星球上最值得敬佩的零售企业家,并常常将自己对Costco的仰慕之情溢于言表——“如果特朗普让你对这个世界感到失望的时候,不妨想想Costco[7]。” 2019年4月在面对“未来10年或20年除了伯克希尔之外,你还能推荐一家公司,会是哪家”的提问时,芒格回答,在美国是好市多。

限定词不是乱加的,因为放眼到中国,芒格的持仓里,不仅有阿里,还有比亚迪。

2008年芒格和李录向巴菲特推荐了比亚迪,伯克希尔以2.3亿美元收购了比亚迪10%的股权,折合每股约8港元。建仓一年后股价飙升10倍,然而他们并没有套现。哪怕比亚迪后来跌回十几元,哪怕进入了近十年的横盘期,持有 2.25 亿股的两位老爷子却云淡风轻,直到2020年迎来新能源风口,比亚迪横着有多长竖起来就有多高,一度狂赚 39 倍。

把汽车行业的未来押在比亚迪而不是特斯拉身上的芒格,对王传福也是不吝溢美之词,评价他是“爱迪生和韦尔奇的结合体[8]”,看在比亚迪的总市值确实也已经比 GE 高的份上,这句夸奖也不算夸张。

由此可见,芒格所谓的“耐心”往往也有一个隐含条件——创始人或掌舵者对公司有着绝对的话语权,保证战略规划不会出现严重的摇摆。无论是公司经营还是股票投资,无法避免的敌人都是未来的不确定性。放在阿里的这笔投资上,“耐心”的这个隐含条件似乎反而成为了一个关键变量。

对于芒格来说,如果要给这份耐心加上一个期限,他会希望是多少年呢?

参考资料

[1] Daily Journal Corporation: Declining Publisher or Rising Hedge Fund?-The Rational Walk

[2]Quarterly report [Sections 13 or 15(d)]Open document-EDGAR | Company Search Results

[3] Charlie Munger: 2022 Daily Journal Annual Meeting Transcript-Oliver Sung

[4] 穷查理宝典,彼得·考夫曼

[5] Alibaba Group: What Has Really Happened Since Munger Last Doubled Down-Envision Research

[6] 独家对话芒格:你不需要投资很多东西才会变得富有,红周刊

[7] Charlie Munger: This Is What You Should Do Every Time You See Donald Trump On TV,Business Insider

[8] Fortune Puts Warren Buffett In “Car of the Future” Driver’s Seat,CNBC

本文来自微信公众号 “远川投资评论”(ID:caituandzd),作者:黄晓峰,编辑:张婕妤,36氪经授权发布。

相关推荐

越过阿里的山丘,是芒格在等候

越过山丘,移动互联网十年战纪

巴菲特股东大会来了,芒格回归将带哪些惊喜?

查理•芒格为何重仓买入阿里巴巴?谜底终于揭晓了

蒸发16000亿后,被芒格重仓买入,阿里巴巴被低估了吗?| 科股宝

他,芒格口中的中国巴菲特,传闻中的巴菲特接班人

中概股3分钟 | 芒格回应买入阿里!大摩:相信阿里美股60日内将升

查理·芒格:中美应更融洽地相处 在中国投的每一块钱都更有优势

难下神坛的巴菲特:知行合一,芒格相助

查理芒格的A股最爱,外资“买爆”上海机场的逻辑

网址: 越过阿里的山丘,是芒格在等候 http://m.xishuta.com/newsview61793.html