创业融资终极指南(四):在融资方面初创企业容易犯的最大错误

神译局是36氪旗下编译团队,关注科技、商业、职场、生活等领域,重点介绍国外的新技术、新观点、新风向。

编者按:初创企业要想在一定时间内做大,单靠自力更生(bootstrap)不是说不行,但确实非常困难。其中最大的困难之一就是没钱。没钱撑到找到产品市场匹配,没钱支持扩大市场规模,没钱跟对方拼刺刀……因此,大部分的初创企业都会寻求通过融资来支撑公司的快速发展。但应该找谁融资?怎么让别人投你钱?如何避免融资过程的常见错误?怎么才能加快融资活动的进程?这里有一份初创企业融资终极指南。文章来自编译,篇幅关系,我们分五部分刊出,此为第四部分。

欢迎回到我们的创业融资终极指南的第四部分。如果你错过了之前的帖子,我强烈建议你在继续之前先看看这些帖子。

创业融资终极指南(一):了解投资者

创业融资终极指南(二):让VC眼前一亮、无法忽视的电梯演讲

创业融资终极指南(三):让VC无法忽视的杀手级创业Pitch Deck

现在,如果你准备好了,让我们继续这个程序。

对于任何一家风险级别的初创企业来说,融资都是最重要的方面之一。要想做出让世界为之一震的的东西,需要大量的时间和精力——也因此,需要资本。因为哪怕你愿意拼命干,开发者与创始人也不能永远靠拉面和股权活着。

虽然并不是每一家初创企业都可以(或应该)考虑外部/风险投资,但绝大多数希望改变世界的公司都借助一小块外部资本来赚取巨额利润——至少,如果他们用正确的方式去融资的话是这样的。

问题是,融资很性感。你看过多少TechCrunch的文章又在夸XYZ 又拿到了 1 亿美元融资了?然后再比较一下介绍那些斗志旺盛、自力更生的初创公司的故事的数量……

当然,不管是从公关还是个人自我的角度来看(因为我们都希望比同行“更出色”),资金的吸引力,以及它为你的业务提供动力的能力——也许非常巨大,但资金带来的问题也可以非常巨大,会令创始人头痛不已。

因为融资很难。

因为并不是所有的投资者都是一样的。

因为你不知道该如何融资……或者什么时候融资……? 或者找谁融资?

如果你是初次创业,哪怕是融资的想法也可能会压垮你。谁会砸数十万美元(如果不是数百万美元的话)来换你那“虚构”的股权……?你怎么才能说服他们这是值得的? (可以参见创业融资终极指南(三):让VC无法忽视的杀手级创业Pitch Deck!)

风险确实前所未有。

好消息是,大多数创始人或多或少都会犯同样的错误。既然你正在看这篇文章,也许就能避免其中那些最大的错误。

这可能会拯救你的创业公司。所以让我们开始吧。

创业公司会犯下的 13 个可怕的融资错误

1. 融资过早

每一家创业公司都是从一个想法开始——一个问题,一个粗略的计算,甚至可能是半能用的原型。有些东西让你觉得自己要当一个创业者,有把“想法”变成企业的冲动。也许你甚至能“改变世界……”或者发明出自切片面包以来最伟大的东西。

无论那是什么,你都需要牢记关键的一点:

想法一文不值。执行才是一切。

想一下吧。停下来,深呼吸一口气。意识到想法一文不值至关重要。卖可回收的鞋、做出全天然的糖的替代品、把税务会计自动化,或者为海运造下一个Uber,这些计划都不是企业。甚至都不算独一无二。事实上,但凡你曾经有过的每一个想法,几乎都有人在某个时候想到过了。

可是你仍坐在这里,想着要是有这样的东西就好了……

因为在你之前还没有其他人能够让这个想法成为现实。相反,它仍然是一直以来的样子——某个人脑海中一闪而过的念头,一文不值。因为没有行动的想法是没有意义的。

那么,让我再问你一次:为什么脑子没问题的投资者愿意花钱去买一文不值的东西呢?思考一下。你会为一个创业的好点子付钱给某人吗?

如果你曾经创业过的话,你不会。因为创业过就会知道这有多难。你会知道,“绝妙点子”(killer idea)只是建立有价值或行得通的企业的其中一个痛苦步骤,而这样的步骤有数百万个。

因为你没有traction(产品越来越受到市场的欢迎,对市场来说越来越有价值的最直接的证明)。

因为你什么都没证明。

因为±80-90% 的企业都失败了——你甚至连产品都还没有,更不用说企业了。

当你去找投资者时,你需要做好融资的“准备”。谈判需要筹码,融资的时机在公司的发展阶段越早,你需要放弃的就越多。

那么,什么时候才是寻找资金的理想时机呢?好问题。这取决于多种因素,比方说你的产品、项目以及团队的状态,你是头一遭创业吗,你有什么样的履历,你要解决的问题的整体机会/市场有多大?

根据经验,第一次创业的创始人应该在做出了一个像样的原型或 MVP(最小可行产品) 之后才可以去考虑融资。一旦有了具体的东西,而且已经把自己的一些利益绑定进去,投资者认真对待并给予更公平的terms的可能性要高得多。

也就是说,一般来说,融资的时机拖得越久越好(假设你不需要这笔钱——无论是因为你已经实现了盈利,还是可以自筹资金)。如果现在融资需要你让出30%的股份,而再拼命多敲一个月的代码只用你拿出10%的话,你愿意选哪一个?

2.融资太晚

不过具有讽刺意味的是,创始人会犯的第二大错误(尤其是在完成他们的第一个家人朋友轮或种子轮融资之后)是开始融资的时间太晚。

你已经开始创业,开始看到traction,而且正在以摧枯拉朽的速度向前进,不分昼夜忙个不停。情况正在发生变化,也许你甚至都开始雇了几个人——你正在一日千里。

为什么要停下来,把时间浪费在融资上面?一份pitch deck,几封简要的电子邮件,很快就会有人给你term sheets了,对吧?

错。

不管事情进展如何,融资的过程几乎都是残酷的。这一切比你想象的要长。即使你有了traction,即便你正在做的是会改变世界的东西。

因为你要投资者给你钱。

他们每周会收到成百上千份要钱的pitch deck。

说实在的,想要脱颖而出并让他们找你去开会就已经够难的了,更不用说拿到term sheet了。

不幸的是,这往往是一场数字游戏——因为永远没法保证你能脱颖而出。甚至Uber 、 Airbnb与 Facebook 都曾被大多数的 VC 忽视掉。

这意味着哪怕你是一家炙手可热的初创公司,你能得到开会的机会也可能只有 10% 或 20%。然后,还有第二次会议。最后才是一份term sheet。

这一切都与大量的冷外展(cold outreach)以及关系的利用有关。这需要时间,很多的时间。完善你的pitch deck,找到完美的投资者,然后走完整个过程。加上尽职调查与整轮融资,总的来说,我建议初创企业要给筹款预留 6 个月的预算。这意味着,如果你有 9 个月的runway的话,你最好尽快开始筹划下一轮的融资。

初创企业乞求投资者投钱

因为如果融资太晚的话,你要么会没钱,要么不得不裁员,要么被迫对投资者/terms妥协……这些对你的企业来说都不是好兆头。

3. 没有筹集到足够的资金

跟融资太晚差不多的是,融资的钱不够,没法让你撑到下一个里程碑。预留十八个月的runway是条很好的经验法则。这能让你留出足够的时间,在不得不再次考虑融资之前可以埋头苦干一整年。

因为,比做出一家改变游戏规则的企业更难的事情只有一件,那就是每隔 3到6 个月就得停下来去考虑融资的事情。

那么,多拿一些钱不就行了吗?

错。

4.筹集的资金过多

融资额度不够的反面是要了太多的钱,你可能会吃惊地发现,这种情况比融资不足还要常见,而且往往更具破坏性。

因为对于任何创始人来说,最糟糕的事情也许就是这个了:自己的股份被稀释到基本上把自己变成自己企业的“员工”。没有上涨空间不仅会令人极度沮丧,而且还会严重削弱公司未来的融资机会,因为创始人已经因为跟自己没了利益攸关而失去动力,没有投资者想要这样的创始人。

一般来说,每一轮股权的稀释比例约为 20%,这个比例我几乎从不推荐超过 30%,除非是合并、收购或你需要的最后一笔资金。否则的话,你只是在自找麻烦。

尤其是如果你对估值的野心过大的话。

5. 估值最大化

估值不仅用来确定所有权/稀释比例以及保持在Crunchbase上的得分,还应该是衡量贵公司进展情况与未来潜力的标准。

但是,当你未能实现那些宏伟目标时会怎么样?当你作为好莱坞童星(丹尼尔·拉德克利夫)或第一次成为作家(JK·罗琳)就站上了人生巅峰,以至于之后所做的任何事情都无法达到你之前的成就或期望时,会发生什么?

同样的悖论也可以用在对初创公司的估值上面。很多初创企业被过于雄心勃勃的估值所束缚,甚至被彻底摧毁。

因为当 Blue Apron 的 D 轮以 20 美元的估值拿到 1.35 亿美元(设定了某个宏伟的里程碑)时,当它上市的市值只有1.7亿美元(只有D轮估值的8.95%)时,还有谁想投资这家公司呢?

当你原有的投资者(他们拥有信息权并且知道公司正在发生什么)决定不跟投时(因为跟投要降价,从而降低投资回报率和carry费用——关于投资者的更多信息可参阅这篇文章),会对其他潜在投资者产生什么影响。

我们称之为负面信号,打个比方,这有点像不会吃自己做的菜的厨师。

6. 没有针对精明的资金投资者进行优化

都是钱,但钱也有精明(smart money)和愚笨(dumb money)之分。之前已经介绍过了。有的投资者拥有出色的履历、团队以及关系,可以为你撬开大门,甚至有可以成为你产品的完美客户的投资组合公司。或者他们能为你提供策略建议、营销帮助、有法律或人力资源背景……

不管是什么,有的投资者能带来巨大价值,而大多数投资者只不过是个存钱罐。

相信我,我知道,对于一名已经拿到一开始的家人朋友轮融资的初创公司创始人来说,去拿更多得来不费功夫的钱是多么的诱人。你一心只想拿到钱后继续建设自己的公司,达到设定的里程碑。

但是找错投资者可能会适得其反——比如当你需要后续融资或过桥融资,鲍勃叔叔已经没钱了,你之前融资的那位无名的风投已经破产了,没法跟投,或没有他们吹嘘的那些能助你拿到A轮融资的过硬关系了。

(关于这个主题的更多信息,可参见本系列文章的第一部分)

7. 从错误的投资者那里融资

比“傻瓜钱”(dumb money)更糟糕的是形象负面的投资者或有限合伙人。虽然有钱很好,但从讨厌的人那里拿钱实际上会削弱你的企业。

因为你跟谁合作能充分说明公司的价值观。

同样的警告也适用于不那么“邪恶”的来源,比如企业风险基金。

想象一下,你要做一家人造肉公司,但主要投资者是屠宰场,或者要做一个可持续的时尚品牌,但资助你的是石油巨头资助……你的客户需要相信你的名声。这意味着要说到做到。

投资期也可能存在问题。如果你要做一家计划改变世界并最终上市的企业,那么高频对冲基金可能不是你的最佳选择。如果你的时间窗口跟投资者的目标不一致,他们会让你的生活变成地狱。

好消息是,大多数风险投资基金都是以 10 年的周期来运作基金(另外还有两年的选择权)。这意味着他们预计最多 12 年内会发生流动性事件(收购或 IPO,然后变现给他们的 LP)。把这个跟华尔街基金预期的按分、秒计算的投资回报率相对比看看,你就会看到事情在什么地方会迅速恶化。

一般说明:每一家风险投资基金都声称自己“对创始人友好”,并且能大力帮助你发展业务。不要相信他们。如果你想了解谁真正值得信任,应该跟谁合作,要四处打听,看看他们的投资组合公司怎么说——当然,是非正式的打听。

8. 为不具备可扩性的企业融资

风险投资的经济学非常简单——风险投资只关心异类。每十笔投资里面投中其中的一家就应该能把投其余九家亏掉的钱赚回来,一般来说,投资者的目标是有盈利 50 或 100 倍潜力的公司(以弥补所有其他的投资失败)。

如果你要接受 VC 的钱,你需要知道对方的期望以及附加条件。所有这些都意味着,大多数公司都不适合风险投资。

你知道真正能把自己的运营与产出扩充100倍的夫妻店、web开发公司或发型师有多少吗?几乎没有。因为这些业务都不具备超级的可扩张性——都需要体力活(而且往往还需要资金和/或地方)。

这就是Uber和Airbnb如此具有创新性的原因(尽管在我看来Airbnb是更好的企业)——它们是全世界最大的出租车公司和酒店,但并未拥有一辆出租车或一家酒店。相反,它们通过(几乎可以无限扩展并不断更新,几乎没有成本的)软件促成一切,并且几乎没有资本成本。

话虽如此,有时候风投仍然会投钱给你,哪怕你的企业不具备风投可扩性(或不应该具备)。Rent the Runway 以及 Casper 床垫就是这样,投资者投资了那些根本没有单元经济性与成本结构来实现盈利的企业。

Casper的IPO崩盘了

不幸的是,缺乏内置的飞轮或赢家通吃性的实体产品或其他商业模式通常就是这样。

所以要小心。

因为如果你拿了投资者的钱,你想做一家“每周工作 4 小时”或生活方式企业的梦想就破灭了。

9. 融资接受不好的条款(不好不仅仅是估值)

风险融资轮的条款(terms)往往比估值本身更重要。如果你放弃掉“双重”(double-dip)优先股或太多的董事会席位的话,你是否以 8000 万美元的投钱估值融资了 2000 万美元已经无关紧要。

注:双重优先股是指 2 倍的优先清算优先权。这意味着,如果你卖掉公司的话,在你连一分钱都没看到前投资者至少就能拿到双倍的回报。请参阅Toptal下图这张图,看看实际情况如何。

2x 清算优先权

如你所见,如果你最终被迫以 4000 万美元或更低的价格出售公司的话,那么作为创始人(用血汗把公司建起来)的你将一无所获。

还有很多其他的term sheets陷阱需要引起创始人的警惕, Toptal在这篇博客文章里面做了很好的介绍

10. 过度承诺或直接撒谎

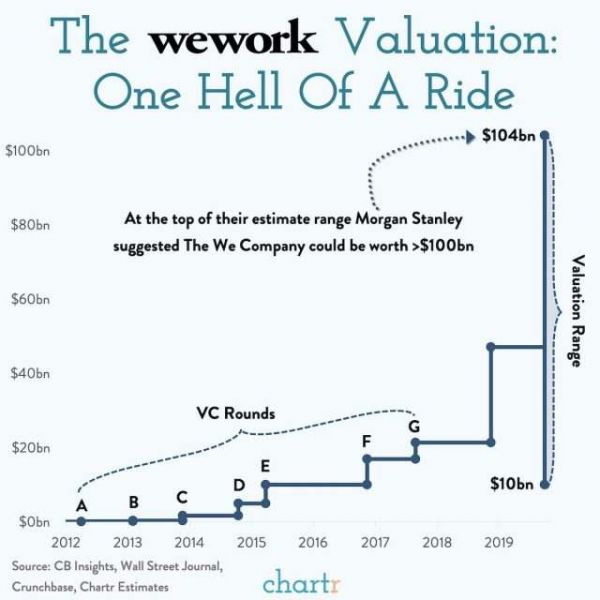

Elizabeth Holmes欺骗大家,说Theranos可以只用一滴血即可诊断出各种疾病;WeWork 的Adam Neumann则用接近疯狂的炒作,让WeWork的估值增长到了 470亿美元(当然,这是由SoftBank领投的),之后坠入深渊。但这两者是有区别的。

WeWork 过高的初创企业估值

虽然两者都不好,但在这两家公司发生内爆之后,Holmes现在因欺诈而受到审判,很可能会被判入狱,而Neumann则拿到了 17亿美元的黄金降落伞养老金——鉴于到他对待员工的方式,这实在是太可怕了,因为员工最后基本上相当于一无所有。

因此,在融资方面,头号规则是,不要撒谎。撒谎会反噬你,尤其是在任何称职的风险投资人都会在进行最终投资之前对你的公司进行尽职调查的情况下。没有什么比夸大(或完全错误)经不起推敲的pitch数据更糟糕的了。尤其是因为臭名会远扬。

但过度承诺可能同样具有破坏性。听起来似乎有违直觉?最好的创始人难道不是最有远见,目标是星辰大海的人吗?特斯拉承诺的发货日期与自动驾驶功能怎么可能不算过度承诺?

问题在这里:a)你不是埃隆·马斯克,b)承诺与目标之间是有区别的。每一个投资者都知道你的目标雄心勃勃,而且你很有可能不能达到目标。

但你至少得差不多。否则,当需要下一轮融资时,如果你还没有达到设定的里程碑,你很可能就得找过桥轮或折价融资轮(downround)——对于预期的“坐火箭”走势来说,这两种情况可都不大妙啊。

11. 不及时通报投资者

怎么才能方便地发展业务,获取新客户……这个问题比较棘手。如果向上促销现有客户要容易得多的话,为什么还要去获取新客户?这就是为什么跟投资者群体维持良好关系如此重要的原因所在。

很有可能你到了一定时候就需要更多的钱……而那个数目的钱大多数投资者都有。这就是为什么完成下一轮融资最快的办法就是让现有的投资者对你惊叹不已,以至于他们迫切想再投钱给你,而不是冒险让其他投资者进来分一杯羹。

让投资者知情的用武之地就在这里。你与投资者之间的沟通越一致,越开诚布公,越好。他们已经了解你、喜欢你并且信任你,你所需要做的,就是证明你值得继续投资而已。大多数投资者都会跟投,至少是同比例跟投(pro-rata)——除非你明显表现不佳、前后不一致或者难以共事。

投资者更新就是每月(至少每季度)向投资者简单通报情况,包括介绍企业的最新动态,traction情况,从而可以寻求帮助、建立联系等。

投资者对此会很感激,因为这证明了你的诚实与负责,因为你必须不断评估和总结自己的进展、目标与未来计划。

摘要:每月用简短的电子邮件向投资者通报情况。

12. 不跟进投资者

大多数投资者和你一样,都很忙。这意味着,电子邮件偶尔会被遗漏掉——因此,如果你有一段时间都没有收到他们的消息的话,务必跟每一位投资者联系。你永远不知道会发生什么。

在做完pitch之后跟进也是一个好主意,去感谢他们为你腾出来的时间,并问问对方还有没有其他问题。

13. pitch不下功夫或自动回复投资者的问题

在做出了一个杀手级的pitch deck之后(如何做可参见这份指南),没有什么比练习pitch更重要的事情了。因为找别人要钱可不是什么自然而然的事情。事实上,在你试过几次之前,关于融资过程的一切多少都会有些陌生。

这就是为什么,即使你已经对着镜子练习了几十次,即使你已经跟着妈妈、孩子或丈夫一起练习过,先找层级低一点的投资者练习一下仍然是个好主意。毕竟这是你的一次机会,你不想因为“焦躁不安”而毁了自己梦想的A轮。

所以,要按照可能的等级对潜在的基金排序:把他们分成低、中、高。然后,当你与不太可能成的潜在客户练习pitch时,去了解他们的反应,看他们都提出了什么样的问题,他们对什么地方感到兴奋或困惑,以及他们给出了什么样的反馈——所有这些都是金子。可以用来来改造你的pitch deck并为你的完美pitch做准备。

因为,让我们面对现实吧,没有人第一次就能做到完美。

专业提示:把投资者可能提出的所有可能的反对意见列出来,这些反对意见会阻止他们投资你的公司,要确保自己准备了很好的即席答案。创始人事先做好准备做好功课,没有比这更能打动投资者的了。

专业提示 2:在进行pitch之前,先了解一下对方投资者和机构的情况。有时候,知道他们发掘过 eBay、创立过Pinterest或早期曾在 Google 工作过,可能就能决定整件事情能不能成。

结语

融资这件事并不有趣,但也未必很可怕。这是个过程,一个寻找潜在客户并根据自身企业未来潜力向他们推销的销售过程。仅此而已。不要过度兴奋或紧张。做好准备,避免上面列出的陷阱,你就已经走在大多数初创企业前面了。

做好自己的事情,推销你的愿景,努力干下去。如果你融资的进程开展得尽可能地早,并且能坚持下去,你就能最大程度地提高自己的成功机会。

但是讲了这么多之后,要记住一件更重要的事情。

想法一文不值。执行就是一切。

因为如果你的产品异常出色,而且traction正在爆炸式增长的话,那融资就是水到渠成的事。

译者:boxi。

相关推荐

创业融资终极指南(四):在融资方面初创企业容易犯的最大错误

创业融资终极指南(一):了解投资者

创业融资终极指南(二):让VC眼前一亮、无法忽视的电梯演讲

创业者在融资过程中不能犯的7个错误

这2类错误,创业者最容易犯

想顺利拿到融资?这7个错误千万别犯

YC A轮融资指南(五):流程之战略

中国式企业股权融资:融资中的八大致命性错误

YC A轮融资指南(十):交割之三

比尔·盖茨:我犯下了一个4000亿美元的错误

网址: 创业融资终极指南(四):在融资方面初创企业容易犯的最大错误 http://m.xishuta.com/newsview60272.html