万达体育在美提交IPO申请:一季度营收2.76亿美元

(原标题:万达体育提交IPO申请 寻求纳斯达克上市)

作者: 文彦

据彭博社报道,万达体育提交在美国纳斯达克进行首次公开募股(IPO)的申请,股票代码为“WSG”。承销商包括摩根士丹利、德意志银行、花旗、海通国际、中金公司、中信里昂证券。

发行之后,万达文化产业集团将间接持有其100%的流通中B类普通股。拟将所得款项用于偿还与集团重组有关的贷款,其余用作战略投资和一般企业用途。

招股书显示,2019年第一季度营收2.76亿美元,净亏损969.7万美元,稀释后每股亏损0.06美元。

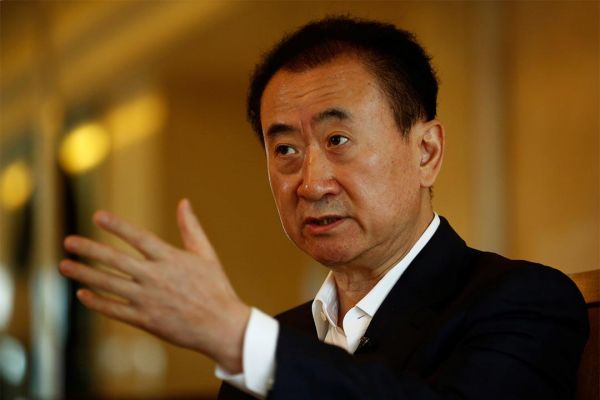

万达体育有限公司成立于2015年12月22日,法人代表张霖,注册资本10亿元,公司位于广州市花都区,公司经营范围包括广播电视节目制作、赛事转播服务、体育营销策划服务等。股东为王健林、大连万达集团和北京万达文化产业集团。

自2017年年末开始,有关万达体育的各种上市、出售、转让等消息在资本市场上层出不穷。

最初,2018年1月,路透社称万达集团考虑让旗下体育资产上市,首选港股,不过当时各大投行也把美股列为备选市场。

2019年1月11日路透社的报道表示,万达体育有望于今年上半年在美股IPO。据知情人士称,首次公开招股可筹集3亿至5亿美元资金,但也有人表示5亿美元可能过高。

2019年1月12日,也就是万达集团的2018年年会上,王健林第一次亲自表态,“万达在资本市场上有望取得突破,包括加速万达体育IPO等”,同时万达集团的2018年年度报告指出,“万达体育要开展资本运作,今年要出成绩”。

近期万达集团也将多家关联公司及王健林个人所持的万达体育股权出质给盈方体育传媒(中国)有限公司,出质股权总额为10亿元人民币。

根据国家企业信用信息公示系统的资料,5月22日,万达体育有限公司新增3条股权出质信息,包括北京万达文化产业集团有限公司、大连万达集团股份有限公司及王健林在内的三个主体同时出质股权,质权人均为盈方体育传媒(中国)有限公司,出质股权总额为10亿元人民币。

成立于2002年盈方体育是目前世界上最大的体育营销公司之一,2004年在北京成立全资子公司进军中国市场。2016年1月26日,万达集团董事长正式宣布以10.5亿欧元成功并购盈方体育的100%股权,其中万达集团控股68.2%。

*本文来自华尔街见闻(微信ID:wallstreetcn)。

相关推荐

万达体育在美提交IPO申请:一季度营收2.76亿美元

首日破发暴跌35.5%,万达体育流血IPO

万达体育调整IPO方案:募资金额腰斩,取消老股东售股

万达体育流血上市,10亿欧元巨债等三大隐患让IPO之路一波三折

消息称小鹏汽车计划周五提交10亿美元的美股IPO申请

最前线 | 万达体育更新招股书,拟募资额超此前上限

斗鱼提交IPO申请:游戏直播双雄美股聚首,盈利难题仍待破

WeWork秘密提交IPO申请 曾表示去年净亏19亿美元

Lyft提交IPO申请 去年营收21亿美元净亏9.1亿美元

贝壳正式提交美股IPO文件 去年营收460亿元

网址: 万达体育在美提交IPO申请:一季度营收2.76亿美元 http://m.xishuta.com/newsview5923.html