深陷困境的小米,靠什么过冬?

编者按:本文来自微信公众号“港股研究社”(公众号:ganggushe),36氪经授权发布。(文中观点仅供参考,不构成投资建议,投资有风险,入市需谨慎。)

近日,小米一度跌破9元到历史新低。遥想不到一年前的去年7月,小米在港交所以17港元/股的价格上市,如今已经快要跌去一半了。雷军在庆功宴上所说:“要让在上市首日买入小米公司股票的投资人赚一倍。”的目标,现在看来遥不可及。

2019年6月3日,小米公司在公开市场回购1100万股无投票权股份(即B类股份),平均股价9.042港元,总共花费资金接近1亿港元。这已经是今年小米第三次启动回购了。

小米的股价一蹶不振。即使雷军也重新掌舵一线业务,也还是无法提振二级市场的信心。毫无疑问,这家公司来到了内忧外患的关键一年。曾经风光无限的小米再次面临寒冬。

寒冬来袭 外患内忧谁是主因

小米解禁之后,老股东们就纷纷解套。1月9日,Apoletto Managers基金减持5.94亿股,5月末,顺为CEO许达来减持2.84亿股、晨兴资本的刘芹减持了9224万股,倪媛媛减持9224万股。究其原因,主要是2018年下半年以来小米就一直深陷低迷状态。而宏观经济的低迷走势,竞争对手的强烈攻势以及小米自身战略方向的调整都在某种程度上为小米日后的发展增加了不确定性。

一、手机前景不明

小米依靠手机起家,在当年第一个主动让出溢价获得了巨大的成功。其亲民的品牌形象也帮助其获得巨大的市场份额。在小米的财报中,我们看到,智能手机销售业务占小米总收入近60%(2019Q1)。

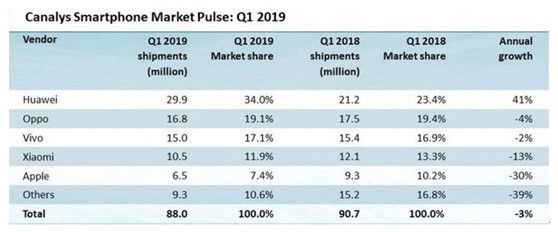

而今天,全球整个手机市场都在经历寒冬,手机行业整体的“寒冬”对小米未来营收的可持续性造成担忧。另一方面,而在国内市场上,即使不与巨头华为比,OV的竞争力也并不比小米稍逊。小米的性价比和亲民优势同样也是OV的优势,但OV强大的线下渠道确实小米望尘莫及的。2018年OV的市场份额都在19%左右,与小米的13%拉开了较为明显的差异。

在目前市场寒冬的情况下还要与战斗力相差无几的对手去拼抢市场,小米手机可以说在浴血拼杀。从财报来看,今年第一季度虽然止住了2018下半年以来的低迷状态,但相比去年同期,11%的市场份额依然下滑了13%。

去年,小米的销量增长几乎全部靠的印度和海外市场拉动,撇去这块遮羞布,小米的国内销量与其体量比还是太惨。Canalys数据显示,除了依然在印度市场保持自己第一的位置以外,小米在乌克兰份额已经排名第一,西班牙排第三。小米在海外的扩张模式,基本上遵循了国内的逻辑,先通过大量中低端产品打开知名度,再开设小米之家扩充渠道,由于印度消费者市场情况与几年前的中国市场高度类似,取得了极好的效果。但首先,小米不可能像一加一样完全立足于国际市场;其次,国际市场上的挑战者也来势汹汹,VIVO在印度的第一季度就实现了108.4%的增长。

二、战线越拉越长。

二、战线越拉越长。

随着小米在新零售领域每下线一个产品,就相当于与传统零售巨头(如海尔、美的、格力等)多了一个直接竞争对抗的赛道。做小米移动电源的紫米、做小米空气净化器的智米、做小米手环的华米、做小米净水器的云米等等,小米要同时在八个以上的领域中与各个巨头交战,压力不可谓不大。

小米财报上有约295亿元的存货,同比增长了80.4%,其中成品约191亿元。消费类电子产品的更新太快了,遑论小米还要同时在多个领域都保持这么快的更新速度。拉满这么多存货量也是个很沉重的心理负担,但这是小米选择全面布局不得不面对的。

IOT是个片沃土,但小米撒的种子太多了,一个人耕不过来又全都想要。其实如果手机市场没有降温得那么快,这个问题是不显眼的,但现在在手机市场重压之下,这个不利条件的影响被扩大了。

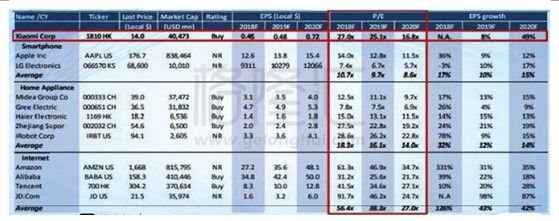

作为一家零售商,小米的即便是现在与招股价相比跌去一半,但PE仍然高达15倍;而它的竞争对手2019年的估值,苹果不到13倍,美的、格力、海尔亦只是8到13倍。也就是说,小米跌到现在这个位置,才刚刚与竞争对手处于大致相同的估值范围。

可以看到,小米危机的最大推手其实是市场变动的外部因素,其次才是自身战线太长带来的附加影响。在这样的市场条件下,形势说不定比2016年更加严峻。而像2017年的绝地反击,小米还能再来一次么?

三架马车 反击号角由谁吹响

毫无疑问,在外部环境主因,内部布局辅因的推动下,小米已经到了从IPO以来最艰难的时刻。要支撑小米走过寒冬,或许必须依赖于目前已形成规模的三大业务:手机、互联网服务、AOIT的业务有主次的共同发力。

一、手机:有破冰迹象,但不乐观

在经历了2018下半年的低迷期后,小米智能手机业务营收在2019年第一季度终于回升至270亿元,同比增速回升至16.2%。也是带动总营收加速上扬的主要原因。

但需要注意到的是,一季度小米智能手机业务毛利率由上季度的6.1%,下降至3.3%。也就是说,这波销量增长有一部分原因是小米牺牲了利润换来的。

目前来看,虽然一季度的手机销售有破冰迹象,但其中有多少是海外促销让利带来的由于财报没有明确明细尚且不得而知。但结合目前手机市场寒冬的大背景推测只怕不低,小米手机的前途仍不明朗。更好的建议是作为“手机+AIOT”的生态链的入口和辅助营销的一环。将AIOT的重要性进一步提高,作为核心业务发展。

二、互联网服务:附加业务可圈可点,重头业务放缓

上次财报后小米股价大跌,互联网服务收入自2017年第二季度以来首次环比下跌是主要原因。而到了2019年第一季度,互联网服务营收同比、环比均恢复增长,达到42.6亿元。相比起智能手机的让利获增长,小米的互联网服务业务倒是保持了更高的毛利率,2019年Q1,互联网服务毛利润29亿,为智能手机的322%,毛利润率则为智能手机的21倍。意味着其更有盈利潜力和盈利空间。

财报披露,小米在中国智能手机广告、游戏之外的互联网服务收入占比达到31.8%,相较第四季度进一步提高,已经成为小米互联网服务营收增长的最大动力,互联网服务多元化的提高可以帮助小米互联网服务减轻对硬件出货量的依赖。

而之前的互联网服务两大营收主力却走向了两条不同的路。随着游戏版号审核重新开启,小米游戏业务在经历了连续三个季度的环比下跌后重新恢复增长,且环比增速达到43.9%,为互联网服务三项业务中最高,占小米互联网服务营收比重也重新上扬。而目前占小米互联网服务比重超过一半的广告业务连续第二个季度环比下滑,成为拖累小米互联网服务收入的最大因素。事实上不仅是小米,包括百度、微博、分众传媒在内的很多依靠广告贡献营收的公司在2019年第一季度业绩都受到了不同程度的影响。

今天,大众对广告的接受度已经日益降低,甚至转到厌恶的态度。之后的广告营收依然不被看好。虽然游戏和增值服务的增长势头良好,但考虑到其并不算高的基础体量,短期甚至中期内恐怕并不能担当主力。

三、loT:行业领先,或许有更大的想象空间

在过去的四个季度中,IoT业务都是小米三大主营业务同比增速的领跑者,这一次也不例外。其中智能电视全球出货量260万台、同比增速99.9%,已经连续6个月销量中国第一。在海外市场,出货量也排名全球第五,甚至已经超过老牌电视巨头索尼。

马上,又是618的到来和空调销售的旺季,或许在AIOT的布局上,智能电视和空调将成为小米率先突围的排头兵和跳板。据悉,每台小米电视都有搭载小爱同学,为AIOT的生态链串联作准备。在AI+IOT这方面,小米已经做的很好,但还有可以继续加码的空间。所有智能设备中,虽然市场评价都不低,但真正获得了成规模市场的还是只有电视空调和音响。而即使是这三项,市场潜力也没有得到充分挖掘。虽然目前营收仍逊于手机和互联网服务,但其领跑者的姿态和迅猛的增长势头,或许是三大业务之中最具有想象空间的。

四、结论:推进AIOT的主力地位加码生态链

对比有明显瓶颈横亘在前的手机和互联网业务。相比之下,或许AIOT生态链的想象力更为巨大。可以说,小米目前的市值有2/3是“智能手机+AIOT”的小米生态链撑起来的。

2019年1月11日,小米宣布“手机+AIOT”双引擎战略,但到目前为止,即使手机销售占比比值已经从2015年的80.4%下降到如今的61.7%,手机业务与还是整个公司业务发展的主要推动力,与美团每单只有8分钱毛利润的外卖业务一样。而实际上,作为生态链辅助角色的智能手机,本身并不需要太高的毛利率,因为他每卖出一台智能手机,都会给整个生态链建设赋能。

如果说小米能走出寒冬,那恐怕这个担子大概率是扛在小米生态链身上了。下一阶段,小米如果能将生态链的重心向AIOT方向倾斜更多,或许能过得更好,更有把握挺过这次寒冬。

相关推荐

深陷困境的小米,靠什么过冬?

年报解读:华为、小米分别靠什么挣钱?

上市一周年 小米“过冬”:雷军抛掉“速胜幻想”

网易“养生”之道:断臂过冬?

小米有品特卖奢侈品靠谱吗?

焦点分析 | 小米年报:2019艰难转型,2020屯粮过冬

最前线 | 雷军分享疫情下“过冬锦囊”:足够的现金量是生存关键

手机厂商过冬,“机海战术”卷土重来

疫情下企业如何度难关?雷军给出5条“过冬秘笈”

股价反弹50%的小米,“赌”对了什么

网址: 深陷困境的小米,靠什么过冬? http://m.xishuta.com/newsview5881.html