路在何方?高盛十问2022年美国经济

美国核心PCE通胀率会降到3%以下吗?美联储是否会将基金利率的目标范围提高至少75bp?美联储是否会宣布开启缩减资产负债表?

2020年,无人能预计肆虐全球的新冠疫情让高盛在年初的十问十答里错了8个,而2021年,高盛不负众望撑起了数一数二华尔街机构的脸面,在10个年度预测中对了7个。

那么,2022年,高盛又是如何看待美国经济走势的呢?

1、美国国会是否会在2022年提高支出?

高盛的回答:会,但对2022年的影响可能不大。

高盛认为,国会可能会在2022年批准一些新的支出,尽管其中大部分 将在未来几年内发生,但最早在2023年之前,可能不会产生实质性的影响。

此前,在民主党参议员曼钦拒绝年底前通过拜登政府的“重建美好”法案(BBB)之后,高盛立刻就下调了美国明年的GDP预期,主要变化集中在明年一至三季度的GDP预测值,分别为:

第一季度为2%(此前预计3%);

第二季度为3%(此前预计3.5%);

第三季度为2.75%(此前预计为3%)。

高盛认为,国会延长“重建美好”法案中的“儿童税收抵免”的可能性较小;同时,国会似乎也不太可能扭转其在2017年颁布的对州和地方税收扣除的限制,这些项目占到了美国财政支出的大部分。虽然有可能达成妥协,但完全延长的可能性较小。

2、美国GDP增长会达到共识预期吗?

高盛的回答:不会。

市场一致预期2022年第四季度的GDP增长为3.4%,美联储公开市场委员会FOMC参与者的预期中值为4.0%。而高盛的预测值,按照第四季度计算的预测值为2.4%(或按全年计算为3.5%)。

高盛认为2022年第一季度的减速可能最为明显,因为奥密克戎变体将会影响服务部门和劳动力供应,加剧全球供应链中断。就2022年整体而言,主要的关注点是美国大规模财政回调。

高盛预计来年将有三个积极的增长动力,将会抵消财政带来的影响。

1、随着疫情控制,服务业将进一步重新开放;2、被压抑的储蓄和财富效应将推动消费者支出;3、库存逐步恢复。

3、储蓄率会继续下降吗?

高盛的回答:会。

高盛认为,在正常情况下,财政支持的急剧下降会带来经济衰退的高风险。尤其值得注意的是,对家庭的转移支付的下降将提高消费支出回落的风险。根据其预测,从2021年到2022年,包括转移支付在内的实际可支配收入将在年均基础上下降3.4%,尽管高盛预计明年的就业和工资会有健康的增长。

高盛认为有三个理由使得2022年储蓄率下降:

首先,一些 "强制储蓄"仍然存在,这可以从一些对疫情非常敏感的服务的支出水平低迷中看出。随着新冠病例的减少和有效的抗病毒药物的出现或将在明年减少对疫情的担忧,并进一步恢复在旅游和娱乐等服务上的支出机会。

第二,自愿储蓄决策的基本驱动因素指向了一个非常低的均衡储蓄率。由于失业的风险处于历史低位,财富收入比处于历史高位,预防和退休的储蓄动机都很弱。

第三,消费者仍然有余地通过利用他们在过去几年中所积累的超额储蓄来补充他们的收入。

4、失业率是否会降到2019年的平均水平3.7%以下?

高盛的回答:会。

今年年初,高盛对失业率的预测远远低于共识,基于民主党在佐治亚州参议院选举中获胜后大规模财政支出方案可能出台这一原因。因此,高盛预计强劲的劳动力需求最终会产生巨大的经济效益。

2022年,高盛预计劳动力市场将会继续稳步发展,其预计失业率将从现在的4.2%下降到2月份的3.9%;而到2022年底,失业率将降至3.5%,即疫情前50年的低点,这也是FOMC对非加速通货膨胀失业率NAIRU的最低估计。

5、工资会保持最近5-6%的增长速度吗?

高盛的回答:不会。

今年第二季度和第三季度,高盛通过其成分调整的工资追踪器分析了年化5-6%的薪资增长速度,即使扣除了2%的生产力增长,持续的工资增长也意味着单位劳动成本的增长远远超过了美联储2%的通胀目标。

高盛预计,基于以下三大原因,2022年工资增长将放缓到接近4%的速度:

首先,春季和夏季的工资增长很可能是由于失业救济金提高导致的劳动力短缺而暂时推动的。

第二,根据高盛工资调查领先指标(企业和工人对未来一年工资增长预期的综合衡量)略低于4%。

第三,根据高盛的工资增长模型,通过使用失业工人与职位空缺的比率来反映劳动力供应和劳动力需求得出工资增长放缓。

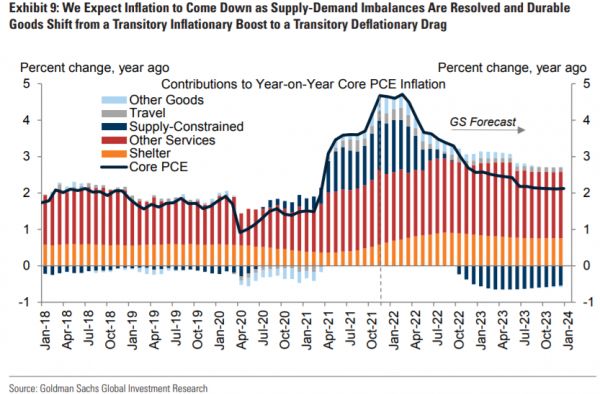

6、核心PCE通胀率会降到3%以下吗?

高盛的回答:会。

在高盛2022年的通胀展望中,其认为通胀可能会先坏后好。主要原因是耐用品部门的供需失衡引发了今年的大部分通胀,而这可能会在至少几个月内产生进一步的大幅价格上涨,而通胀可能会随着租金的上涨而进一步增加。然而,高盛最终预计核心PCE通胀率将从目前的4.7%下降到2022年12月的2.5%。

高盛还预计,核心CPI将扩大与核心PCE的差距,达到6%以上峰值,并在明年年底保持在3.5%。

华尔街见闻稍早前文章曾提及,高盛对2022年底核心PCE通胀的不同情况下的情景分析:核心PCE通胀率2.0%的基线预测是在温和物价水平回归和3.75%的工资增长两个假设下的。

7、近期通胀预期会下降吗?

高盛的回答:会。

高盛认为,目前通胀激增带来的最大风险是其可能解除对通胀预期的锚定,即使在没有总需求长期超过潜在总供给的情况下,也可能导致高通胀持续存在。好消息是,根据美联储的普通通胀预期指数,长期通胀预期已经从上个周期的下降中反弹到一个更健康的水平,与2%的目标更加一致。

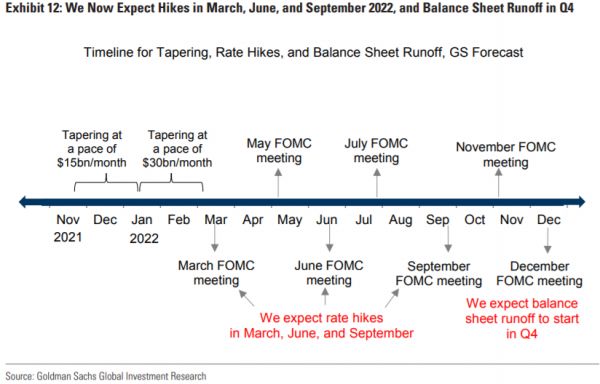

8、美联储是否会将基金利率的目标范围提高至少75bp?

高盛的回答:会。

由于通货膨胀率远远高于目标值,而劳动力市场离最大就业率也不远了,就在12月15日FOMC官宣加快Taper后,高盛发布研报预计美联储明年将会加息三次,分别在3月、6月和9月。

此前,高盛预计美联储2023年可能将会加息四次。

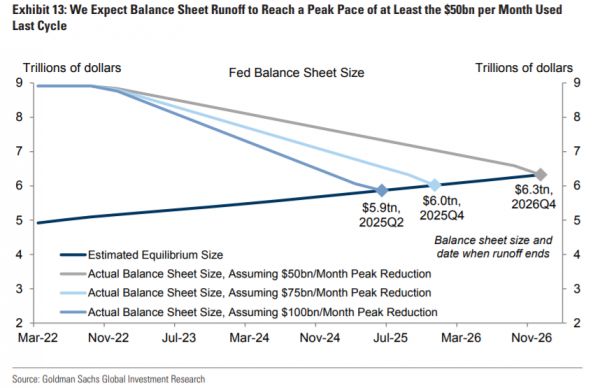

9、美联储是否会宣布开启缩减资产负债表?

高盛的回答:会。

高盛称,由于加息时间的提前,预计明年第四季度美联储可能就会开始缩减资产负债表。此前,高盛预计美联储将于2023年上半年才会开始缩表。

高盛认为,美联储最终缩减资产负债表对市场的影响可能比加息更大,因为美联储购买的资产实在太多了,这导致了美债市场前所未有地缺乏流动性。在疫情之前的2020年1月,美联储的资产负债表为4.1万亿美元,而现在已经增加到8.7万亿美元。

高盛预计,此次美联储缩减资产负债表的表现,可能会比前一次金融危机过后那时来的更果断、更大胆,或将从36%缩减到21%,约占GDP的15%。

10、市场会增加政策资金利率的定价吗?

高盛的回答:会。

高盛的基线预测为,FOMC在2022年加息三次,在2023年和2024年各加息三次,在2025年再加息一次。在2023年和2024年各加息三次,在2025年再加息一次,最终达到2.5-2.75%的政策利率。这将比在上个周期达到的峰值的利率高出25个百分点。

高盛预计,到2023年初,经济增长和通货膨胀都将大幅放缓,或将缓解紧缩政策的紧迫感和对FOMC的压力。新任命的委员会成员可能倾向于鸽派,因此一旦利率达到一个高位,他们可能会选择谨慎行事。

本文来自“华尔街见闻”,作者:粥七,36氪经授权发布。原标题:《路在何方?高盛十问2022年美国经济》

相关推荐

估值腰斩、创始人下台:WeWork还敢问路在何方吗

泰禾路在何方:一个“无解”之问

十问电子烟:魔鬼还是天使?

十问数据库:问来路,问现在,问未来

十问十答:5G如何改变智能硬件?

企业服务投资,路在何方?

新冠疫情暴露美国经济的腐烂

十问5G:我们什么时候能用上5G网络?

最前线 | 十年内取代iPhone?苹果AR头显或2022年上市

梯队已现,小程序下半场路在何方

网址: 路在何方?高盛十问2022年美国经济 http://m.xishuta.com/newsview56796.html