估值200亿元,潮汕80后即将收获IPO,深创投、经纬、京东投资

港交所又将迎来一只独角兽。

11月4日,潮流零售商KK集团在港交所递交招股书,拟香港主板IPO上市,摩根士丹利、瑞信为联席保荐人。

KK集团,成立于2015年,凭借着“极致性价比”的经营路线与年轻化、个性化的市场定位以及特色的品牌营销,短时间内就成为现象级的网红企业。截至目前,KK集团在全球拥有680家门店,并向消费者提供了超过20000个SKU的各种潮流产品,因此也被称为“爆款收割机”。

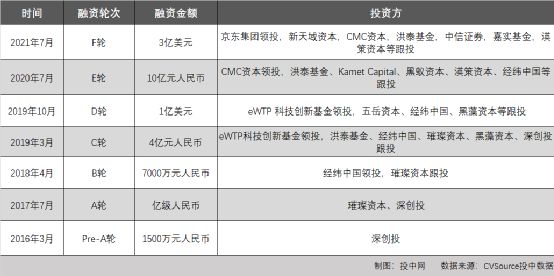

自成立以来,KK集团便颇受资本追捧。CVSource投中数据显示,IPO前,其共获得7轮融资,投资方涵盖了深创投、经纬中国、CMC资本、黑蚁资本、渶策资本、京东集团等知名机构和产业资本。据媒体此前报道,截至最后一轮融资后,KK集团的估值约为30亿美元(折合人民币200亿元)。

半年收入17亿,抓住Z世代的“爆款收割机”

正所谓“得Z世代者得天下”,KK集团正是一家靠抓住了年轻消费者而出圈的网红企业。

成立于6年前的KK集团是一家潮流零售商,旗下拥有四个零售子品牌,分别是:提供国内和进口产品的迷你卖场KK馆、主打生活方式集合的KKV、美妆集合店品牌THE COLORIST调色师,以及潮玩集合店品牌X11。

KK集团将目标用户锁定在Z世代新消费人群。其创始人吴悦宁认为,此类客户的特点可以简单总结为:"颜值即正义、社交即货币、个性即动力”,因此,他希望用地标式的购物空间吸引到更多的年轻消费者。

具体操作上,吴悦宁通过空间、色彩、设计、陈列等多维度提升门店颜值,利用马卡龙配色、美妆蛋墙、彩虹文具塔等极富创意的元素将店铺打造成网红打卡地,进而实现裂变式营销的目的。如今在小红书上捜KK集团旗下的集装店品牌名称,可以看到10万+篇的种草笔记,其中不乏头部KOL的身影。

“网红店铺”的设计为品牌带来了流量,能否留住顾客则需要靠产品和价格说话。

KK集团在招股书中强调了其“科技”的底色。据了解,KK集团的产品全部都是由数据驱动的,从选品测试,到产品上下架均不由个人决定,甚至不由CEO决定,而是由销售数据决定。目前,KK集团已经将这一驱动力延伸至了门店管理、供应链、内部协作等各方面,从而提高公司整体运营效率。

招股书显示,KK集团目前在全球拥有680家门店,向消费者提供了超过20000个SKU的各种潮流产品,横跨了美妆、潮玩、食品、家居、文具等18个品类,因此也被称为“爆款收割机”。

而在价格上,KK集团则一直以"极致性价比"著称。以"THE COLORIST调色师"为例,从5.9元的眼影刷,9.9一只的美妆蛋,再到19.9元的眼影盘,亲民的价格让其赢得了无数女性消费者的青睐。

招股书显示,2018年、2019年、2020年和2021年上半年,KK集团的GMV分别为1.88亿元、6.52亿元、22.54亿元和22.13亿元,复合年增长率为246.2%。

根据弗若斯特沙利文报告,以此计算,KK集团是2020年中国三大潮流零售商之一,且是前十大市场参与者中增长最快的潮流零售商。

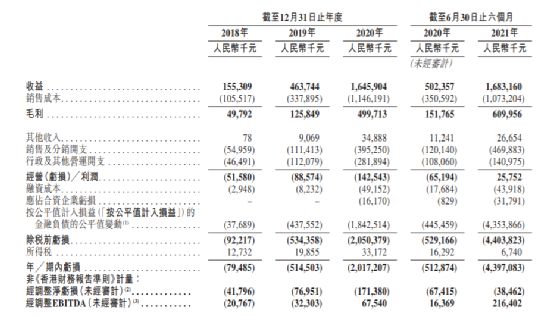

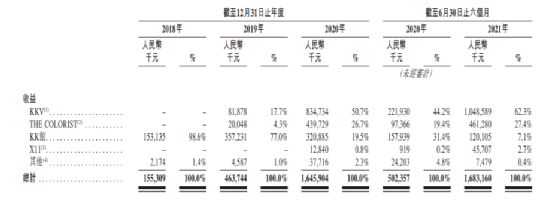

财务数据方面,KK集团2018年、2019年、2020年营收分别为1.55亿元、4.64亿元、16.46亿元。进入2021年,KK集团的业绩继续狂奔,上半年收入为16.83亿元,较去年同期增长3.35倍,且已超过2020年全年收入。

具体来看,子品牌KKV是主要收入来源。2019年、2020年和2021年上半年,KKV实现营收0.82亿元、8.35亿元和10.49亿元,三年暴增10倍以上,占集团总收入的比重分别为17.3%、50.7%、62.3%。

虽然营收不断攀升,但公司的亏损也在加重。2018年、2019年、2020年以及2021年上半年,KK集团的亏损分别达到了人民币7950万、5.15亿、20.17亿及43.97亿元。

对此,KK集团在招股书中解释道:“由于不断投资于开发零售品牌组合及扩大门店网络,公司出现持续亏损,但公司的盈利能力正在改善,经调整净亏损率逐步减少。公司期望通过持续的收益增长及成本效益的提升,进一步改善财务表现并在将来实现盈利,特别是进一步扩张及优化门店网络。”

6年7轮融资,深创投、经纬等众多明星机构加持

除了善于收割爆款,KK集团还是名副其实的“资本收割机”,

在递表的3个月前,KK集团刚刚完成了3亿美元的F轮融资,由京东领投,新天域资本、CMC资本、洪泰基金、中信证券、嘉实基金、渶策资本等多位新老股东跟投。

CVSource投中数据显示,截至目前,KK集团共获得7轮融资,累计融资金额超40亿元,投资方包括深创投、经纬中国、CMC资本、五岳资本、黑藻资本、渶策资本、eWTP生态基金、璀璨资本、黑蚁资本、洪泰基金、嘉实基金、Kamet Capital、中信证券、京东集团等十余家知名机构和互联网巨头。

作为KK集团的老股东之一,经纬早在2018年就参与了其B轮融资,彼时该集团旗下仅有KK馆一个子品牌。

经纬中国在接受投中网采访时曾表示,其投KK馆是认可KK馆快时尚的轻运营模式。现在,KK馆旗下有KK馆、KKV、THE COLORIST调色师和X11多个品牌,证明了吴悦宁团队持续打造多店型的能力,并且团队能够将店型稳定的运营下来。

在经纬看来,作为新一代的消费渠道品牌,KK集团和传统的渠道品牌有两点具体的不同:

第一,KK馆一开始就是整合信息化的模式,数据化的能力强,给门店提供信息化的工具;

第二,KK馆在经纬投资的时候,已经开了小店,因为选品、供应链和信息化的能力,从库存、SKU等管理效率比传统店高,所以KK馆的小店模型都是可以跑通,且可以快速复制的。

经纬也用实际行动表达了对KK集团的持续看好,继B轮之后,又连续追投了C、D、E三轮,目前是该公司的第三大外部股东,持股比例为7.5%。

其他机构方面,根据招股书披露,IPO前,前UC联合创始人、黑藻资本梁捷通过KK Brothers持有KK集团21.0%的股份,为该公司最大外部股东;阿里本地生活CEO俞永福紧随其后,通过eWTP生态基金持股9.9%;CMC资本、洪泰基金则分别持有6.8%、4.2%的股份,最晚进场的京东集团持股比例为1.38%。

与此同时,KK集团创始人吴悦宁个人持股24.0%,联合创始人郭惠波持股4.4%,二人合计持股28.4%,为单一最大股东组别。

昔日资本“宠儿”,如今自己做起了投资人

不止KK集团备受资本青睐,连它的创始人吴悦宁也是资本眼中的“宠儿”。

KK集团并非是这位潮汕80后的首次创业。早在2008年左右,他就曾和两位大学同学共同创立了专注网络游戏体验的“叮客网”,注册会员一度达百万人。不过该项目最终因融不到资金,以关门收场。虽然此次创业没有给他带来财富,却为之后的创业积累了经验。

2013年下半年,嗅到O2O风口的吴悦宁,把目光瞄向了进口商品的零售领域,经过一番市场调研后,在2015年开设了首家“KK馆”门店,专门采购和买卖进口商品,也是日后“KK馆”的雏形。虽然此次创业也经历了许多波折,但最终吴悦宁还是将当初的社区门店打造成了一家估值30亿美元的新零售独角兽,并走上了IPO之路。

在一级市场,像吴悦宁这样的连续创业者是非常吃香的。

徐小平曾在一档访谈节目上坦言:公司一年大概会投资100多个项目,这些投资更偏向于连续创业者。李开复也曾在“归来”中说道:连续创业者容易成功,全民创业是必然之路。

去年,某媒体曾举办过“投资人心中最了不起的创业者”评选活动,吴悦宁在筛选出的100位候选创业者中排名第五,足可见投资人对其的认可程度。

如今,这位投资人眼中的“香饽饽”,也自己做起了投资人。

此前,我在《成立一年的基金,就敢在高榕、红牛后面投E轮,我直接好家伙丨底片nova》中曾介绍过一只新锐消费基金——不二资本,吴悦宁正是该基金的创始合伙人之一。

不二资本成立于2020年,由吴悦宁和前UC联合创始人兼CTO 梁捷、璀璨资本创始合伙人吴晓丰共同创立,专注大消费领域。

截至目前,该基金共投出10余个项目,包括潮玩品牌TOYCITY、果汁气泡水品牌好望水、精品咖啡品牌隅田川咖啡等,还领投了一家泰国物流巨头Flash express。

值得一提的是,梁捷与吴晓丰二人也均是KK集团的股东。CVSource投中数据显示,梁捷创立的黑藻资本曾在2019年连续参与了KK的C、D轮融资,IPO前,梁捷持有该公司21.0%的股份,为最大外部股东;吴晓丰执掌的璀璨资本则从2017年A轮起一路加持到C轮融资,持股比例为1.8%。

KK集团上市之后,两位合伙人也将与吴悦宁共享这场资本盛宴。

本文来自微信公众号“投中网”(ID:China-Venture),作者:王满华,36氪经授权发布。

相关推荐

估值200亿元,潮汕80后即将收获IPO,深创投、经纬、京东投资

又一独角兽奔赴IPO:KK来了,估值200亿

刘强东,即将斩获第四个IPO:估值2500亿

36氪独家 | 京东领投KK集团3亿美金新融资,投后估值30亿美金

41岁潮汕科学家,即将坐拥一个IPO

两位80后程序员,即将IPO敲钟:又一大波员工财富自由

高瓴投资了2家奶茶店:一个估值200亿、一个估值160亿

夫妻档创业,估值近100亿元,即将收获一家上市公司

又一对80后校友即将IPO敲钟:出身阿里系,做出200亿

估值200亿,KK集团却“钱途未卜”

网址: 估值200亿元,潮汕80后即将收获IPO,深创投、经纬、京东投资 http://m.xishuta.com/newsview53415.html