葛兰能管好850亿吗?

“医药女神”葛兰似乎被850亿的管理规模“绑架”了。

一方面,龙头股虽好,但估值很高。比如,爱尔眼科、药明康德,尽管都是各自领域的绝对龙头,但动态PE都不低于80,葛兰二季度不仅没有减仓,反而大举加仓。对于一个手握几百亿资金的主题基金经理而言,不买超级龙头还能买什么,确实是个大问题。

另一方面,在大规模面前,小市值公司无法买很多,最典型的是科创板上市的CRO概念股美迪西。今年一季度,美迪西总市值不足300亿,葛兰买入196万股,跃居公司第一大流通股东,但持股占基金净值比仅为1.5%。而规模相对较小的赵蓓,将这只股票买进了旗下多只基金的前十大重仓,持仓占比最高接近9%。尽管该股三季度涨幅近38%,但由于葛兰持股比例低,对基金净值的贡献有限。

今年以来,仅仅半年的时间,葛兰的管理规模增加了400亿,从年初的442亿直线飙升至850亿,翻了1.9倍。规模过大,增长过快,对葛兰无疑是一个挑战,也为其今年业绩趋弱埋下了伏笔。

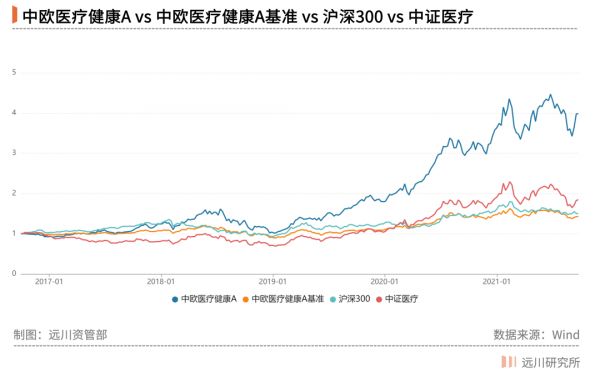

Wind数据显示,截至9月28日,她的代表产品中欧医疗健康年内收益为10.71%,相比沪深300指数超额收益达18%,但是与今年业绩最好的医药基金相差20%以上。她今年相对拉跨的表现,也使得赵蓓有了反超的机会,一举登上了医药基金近5年收益冠军宝座。

今年仅剩最后一个季度,葛兰能实现弯道超车吗?她能不能管好850亿的规模?本文试图从三个方面来回答了这个问题:

1)实力:5年超3倍,业绩出众;

2)溯源:自下而上,精选成长;

3)争议:从医药到全市场,尚能战否?

01 实力

估计很多人不知道,葛兰并非一开始就管理医药基金。

2015年初,葛兰正式开始了自己的投资生涯。她的入场时机算不上很好,半年不到A股就迎来了“凛冽寒冬”;同时,初做投资的她,一上来并没有全力出击自己的医药能力圈,而是发行了一只全市场选股的基金——中欧明睿新起点。

但随之而来的股灾,给她迎面泼了一盆冷水。在那次股灾中,这只产品最大回撤超过63%,基金净值从高点2.09元附近跌至0.76元,而同期沪深300指数跌幅约为37%。一年多后,葛兰抽身出局,任职回报亏损4.8%,但相比继任者,她无疑是幸运的。

经历大风大浪之后,葛兰对自己的定位也愈发清晰。2016年4月,她一口气卸任了4只产品的基金经理,当年9月底成立了自己的首只医药基金——中欧医疗健康,转投自己擅长的医药赛道,也随之逐渐走进自己的高光时刻。

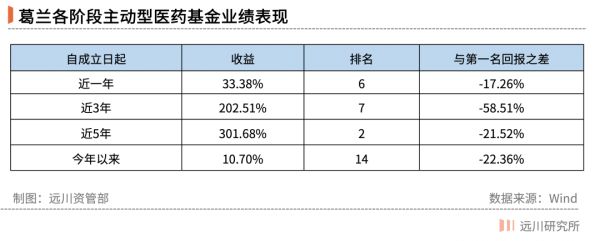

说来也巧,截至9月29日,中欧医疗健康正好成立5周年,自成立以来回报约302%,年化回报32%,在433只同类基金中排名第2。而这一亮眼的业绩,全部由葛兰一个人完成。

这个业绩到底有多厉害,不妨与行业指数、其他基金经理做一个比较。

与医疗相关指数相比,葛兰各个阶段都有明显的超额收益。即使与表现最好的中证医疗指数相比,中欧医疗健康近1年、近3年、近5年的超额收益也分别达22%、79%和172%。

与其他医药基金经理相比,葛兰的业绩可圈可点。Wind数据显示,成立时间在5年以上的主动型医药基金一共有40只(A/C份额分开计算),从不同阶段来看,中欧医疗健康近1年、近3年、近5年的收益均处于同类前20%的水平,近5年回报仅次于工银瑞信的赵蓓。

回撤方面,中欧医疗健康自成立以来的最大回撤不到40%,而赵蓓的代表产品工银医疗保健股票同一时期的最大回撤超过54%。之所以会有这样的差距,主要原因在于葛兰在2018年底选择了大规模降仓,疫苗“黑天鹅”事件和药品集中采购对基金净值的冲击较小;赵蓓虽然也有所减仓,但无奈股票型基金对仓位有更严格的要求。

医药这种需求刚性的行业,注定了贝塔属性很强。但通过上述两组对比数据可以发现,葛兰在医药行业具有创造阿尔法收益的能力。

当然,对于一个基金经理能力的考察应该是全方位的,不能只看她在顺境时做得有多好,还要看在逆境时是如何应对的,市场风格与自身策略不匹配时还能不能持续赚钱。

在医药基金管理上,葛兰并没有过多感受到业绩的压力。即使是2018年医药行业“压力山大”,中欧医疗健康当年跌幅近16%,但仍然跑赢了沪深300指数近10%。客观来讲,2018年上半年医药股的表现傲视群雄,医药基金几乎霸占了半年度业绩排行榜,半年收益超20%的医药基金不在少数。中欧医疗健康全年跌得少,很大程度上也得益于上半年夯实的家底。

今年可以算是葛兰的“逆风”期,两只成立时间较短的全市场产品年内亏损,医药基金短期收益排名也大不如从前。原因可能有两点:一是,她管理的规模太大,两只医药基金合计规模达600亿,而且都严格遵守在医药赛道内投资,如此大的体量面对单一的赛道,操作难度可想而知;二是,她管理的产品数量越来越多,产品类型也从医药拓展到了全市场,但扩能力圈需要更长的时间和更多的经验。

但即便如此,葛兰依然跑赢了市场和同类平均。

总的来说,无论是从长期、特殊年份还是逆风期来看,葛兰的业绩都很不错。葛兰到底是怎么做到的呢?

02 溯源

葛兰的投资框架并不复杂,最为突出的特点可以用八个字概况:精选个股,偏好成长。

她是一位自下而上选股型的基金经理,擅长成长股投资,注重对公司基本面的研究,长期看好高景气行业中具有成长性的优质个股,对估值的容忍度较高。她主要从四个维度入手精选个股,即公司基本面、行业景气度、竞争格局和公司历史,寻找行业与公司发生拐点共振的个股。

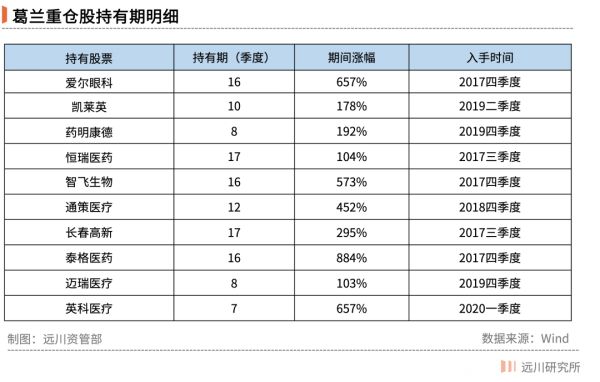

从她以往的持仓来看,无论是全市场基金还是医药基金,重仓股中很少有传统行业的上市公司。中欧医疗健康前十大重仓股中,主要涉及创新药产业链、医药服务等细分行业龙头股,既有药明康德、凯莱英、康龙化成等CXO概念股,又有爱尔眼科这样的医药服务企业,还包括医疗器械龙头迈瑞医疗、生长激素龙头长春高新等。

重新接回全市场选股的中欧明睿新起点后,她把重仓股主要投向医药、新能源和半导体,而中欧阿尔法除了投向这三个板块之外,还有部分白酒股,港股则以医药、科技为主。这些行业中的个股有明显的成长风格。此外,在全市场选股的产品中,她重仓的医药股基本不在医保控费范围内,不受集采政策影响,可见“专家型”基金经理对医药行业中“结构性机会”的见解。

与大多数基金经理更看重公司商业模式、竞争壁垒不同,在选股的四个维度中,葛兰更看重的是对公司历史的研究。在她看来,通过研究公司的历史,可以大概知道公司管理层的价值观、执行力、战略眼光等;另外,公司发展一定会经历顺境和逆境,行业也会有低谷和高潮,不同状况下管理层的应对能力,往往会暴露公司的优势和短板,这对判断公司未来发展至关重要。

不难看出,葛兰强调对公司历史研究的重要性,其实重点还是考察管理层是否优秀。她曾在亲笔信《从科研到投研,我的求真之路》中讲述过如何挖掘到一只牛股的过程,其中就涉及公司管理层维度。

2017年上半年,在众多上市的新股中,葛兰发现一家四五十亿市值的医药公司,虽然体量不大,但公司已经有品种在欧美等市场获批,而且公司重视研发,拥有丰富的管线储备。更为重要的是,公司董事长精力充沛、神采奕奕,只要谈及医药行业,言语之间散发出真切的热爱。葛兰相信,热爱是专业和勤奋的基础,于是她坚定买入并持有了这家公司[1]。

敢于重仓,则是葛兰投资风格上的另一大特征。她习惯于高仓位运作,股票仓位长期维持在90%以上,很少择时。同时,她的持股集中度也非常高,对于自己看好的股票敢于重仓。中欧医疗健康成立5年里,前十大持仓集中度长期维持在60%以上,个别季度甚至达到75%。

虽然她的持仓很集中,但行业配置较为均衡,即使是医药基金,重仓股也不会押注单一的赛道,很有层次。例如,截至二季度末,中欧医疗健康前十大重仓股既有CXO,又有生物疫苗、医疗器械、医疗服务等细分龙头。

在葛兰眼中,虽然很多公司同属于医疗行业,但不同的细分赛道有不同的行业特征。创新药是明显的高科技行业,品牌中药则有着高端消费品的特征,大宗原料药相对而言周期品的特征更浓厚,而连锁药店又有着鲜明的商业零售的特征,每一个细分领域都有可能够挖掘出具有明显阿尔法收益的公司。她希望通过行业的多样性平滑组合波动[2]。

精选个股决定了赚什么钱,敢于重仓影响的是赚钱的多少,而持股周期的长短决定了是否能够真正赚到自己想赚到的那部分钱。葛兰的成功,还得益于长期持股。比如,葛兰连续16个季度重仓爱尔眼科,恒瑞医药、智飞生物、长春高新、泰格医药等个股持有周期也均超过3年。

葛兰早期的换手率也比较高,最高时甚至超过7倍,这意味着一年中持仓需要换7遍;而如今她的年度换手率一般维持在1-1.5倍之间,与其他医药基金经理相比,属于偏低的水平。

成长风格+精选个股+集中持股+长期持有,葛兰的这一套打法进攻性较强,但防守端有所欠缺,组合的波动性相对较大,注定会引发一些非议。

03 争议

对于葛兰,市场上普遍存在的争议有三点:一是,她的产品性价比问题;二是,她的成功是运气还是个人能力;三是,能否胜任全市场基金的管理。

Wind数据显示,中欧医疗健康近1年、近3年的夏普比率均低于赵蓓的工银瑞信医疗保健,尤其是葛兰近3年的收益好于赵蓓,但夏普比率却更低,意味着基金单位风险所获得的回报低。不过,拉长周期来看,葛兰近5年的回报和夏普均更高。

事实上,行业主题基金波动较大,并不完全是因为基金经理的风格问题,产品属性的影响也不容忽视。很多时候,行业主题基金面临着“螺蛳壳里做道场”的尴尬,在行业集体杀跌的时候,很难通过细分行业均衡配置的方式来降低波动。因此,投资者若选择了这类基金,不可避免要面对波动较大的问题。

对于葛兰的另一个争议是,她过去几年的高收益,到底是因为运气还是个人能力。有投资者注意到,在2019年之前的两年多里,中欧医疗健康的业绩表现平平,真正爆发则是在2019年以后。而众所周知的是,公募基金抱团取暖叠加疫情催化,成为2019年至今医药行业估值提升、业绩飙升的重要原因。

不过,从上文的对比中也可以发现,这只基金长期表现不仅碾压各类指数,在与同行的比较中也十分领先,所以不能简单的用“运气”来解释基金的优秀业绩。葛兰的成功固然有运气的成分,但更多则来自于她对行业认知的变现,对个股的深入研究。

2020年春节期间,新冠疫情爆发,口罩防护服、一次性手套等医用耗材用品需求瞬间爆发,葛兰果断出击,当年一季度重仓买入英科医疗500多万股,成为公司第二大流通股东,此后还多次加仓。其实,A股市场上生产防护手套的公司还有蓝帆医疗,疫情后私募大佬冯柳重仓了该股,但葛兰却选择了英科医疗,不同选择背后反映出两人投资体系和专业背景的差别。

在这次疫情中,丁腈手套(医疗级手套)的需求更大,而英科是国内能够高比例持续稳定生产这种手套的极少数企业之一。从股价来看也确实如此。“手套茅”英科医疗去年1年涨幅近10倍,而蓝帆医疗的表现逊色太多。在这个极其细分的领域上,专业出身的医学博士显然更胜一筹。

但葛兰的全市场基金管理能力,也是很多投资者所担心的问题。尽管中欧基金一直强调,葛兰的能力圈并不局限于医药行业,对科技、消费等领域也保持着长期跟踪,曾经也对这些行业有过研究和覆盖。

从她的履历来看确实如此。葛兰是一名学霸,美国西北大学生物医药工程硕士、博士,5年硕博课程4年学完,期间还曾获美国心脏学会(AHA)科研基金并担任项目负责人。回国后,她先后任职于国金证券研究所、民生加银基金担任研究员,覆盖过电力设备、新能源、轻工、医药等行业,能力圈较广。

不过,复盘她最早管理中欧明睿新起点的持仓发现,这只基金曾在乐视网、暴风集团、康美药业、康得新等个股上均踩过雷。

需要说明的是,葛兰最早管理这只基金仅一年多时间(2015.1.29~2016.4.22),单独管理的时间不足4个月(2015.1.29~2015.5.18),其他时间则是和另一位基金经理合管。而除乐视网之外,其他几只暴雷股都出现在葛兰与他人合管的时间段内。

更为重要的是,2018年7月中旬,葛兰再次接手管理该基金,至今的3年多里,并没有出现过踩雷的情况。而从业绩来看,这只基金的表现非常出色,2019年、2020年分别获得73%和83%的回报,今年的收益也是葛兰在管基金中表现最好的一只。相比之下,她去年和今年发行的两只全市场基金表现很一般。

总的来看,尽管葛兰管理着多只全市场基金,但她的核心能力圈尚未完全摆脱医药行业,管理全市场基金的能力有待时间的检验。

04 写在最后

在医药股投资上,大家普遍认为选择比努力更重要。但从历史经验、海外市场表现来看,即使是医药这样一个长期的黄金赛道,想要“躺赢”也是不可能的。

后视镜的来看,每一只大牛股的上涨逻辑都清晰可见;但若站在现在时点看未来,很多时候都是雾里看花,充满着不确定性。另外,医疗行业中的细分赛道太多,看似变化不大,实则翻天覆地。比如,2018年底之前,医药基金基金经理买得较多的是仿制药,而集采之后集体转向了创新药,如今最热门的医药细分赛道则是CXO。

做投资很难,但难点不在于构建一套“高大上”的投资体系,而在于对行业竞争格局,公司商业模式、竞争壁垒、基本面的深度理解,研究的深度与广度决定了认知的高度,最终都会体现在基金净值当中。理念→认知→实践,在投资中形成一个完整的闭环,而任何一个环节都不可偏废。

对应到葛兰身上。从她入行的那一刻,其实摆在她面前的就有两道坎:

第一道坎是,从科研到投研的转变。葛兰本来可以成为科学家,但最终走上的投资的道路。从科研到投资,她需要补齐的是对这个商业社会的认识。对于高智商、科班出身的她而言,从医疗行业入手,迈过这道坎并不难。

第二道坎则是,从行业主题基金经理到具备全市场选股能力的基金经理,从工具型产品到底仓型产品的转变。葛兰已经在医药股投资方面证明了自己的实力。但这显然是不够的。而这道坎,也是任何一个依靠赛道成名立腕的基金经理,最终都要面对的——扩展能力圈,证明自己在全市场投资上的能力。

在葛兰近850亿的管理总规模中,两只医药主题基金规模占比高达70%,约为600亿元;剩下的250亿元左右来自于3只全市场选股的产品。什么时候全市场基金规模超过医药基金,葛兰或许才算真正意义上迈过了第二道坎,彻底撕掉“医药女神”的标签。

也许到那个时候,葛兰管理千亿规模也不是一件难事。

参考资料:

[1] 中欧基金葛兰:从科研到投研,我的求真之路,中欧基金

[2] 中欧基金葛兰:未来十年,医药行业将执投资牛耳,大众证券报

本文来自微信公众号“远川投资评论”(ID:caituandzd),作者:陈若焱,编辑:张婕妤,36氪经授权发布。

相关推荐

葛兰能管好850亿吗?

“公募一姐”葛兰,3个月赚了171亿

Pixel 4系列闭眼也能解锁,谷歌还是管好“亲儿子”吧

张一鸣“卧底”抓摸鱼,OKR能管好员工吗?

麦星投资葛伊能:谁在替消费者做决策,谁就是最大的赢家

苹果中国女掌门葛越临危受命,乔布斯亲自挖角的沈阳女孩

年薪1700万,他们能救上海家化?

共享出行要“管好”也要“护好” 创新才能走出困境

数据真的能被科技巨头“垄断”并用来作恶吗?

2021年,四大疫苗公司要洗牌了?

网址: 葛兰能管好850亿吗? http://m.xishuta.com/newsview51410.html