第四范式三年半烧掉30个亿,BAT竞争是更大的考验

相比亏损,第四范式更大的考验是面临来自BAT等成熟科技公司的竞争,这些对手具备雄厚财力、先进技术能力及广阔的分销渠道。

雷达财经出品 文|李亦辉 编|深海

人工智能这条热门赛道上,从来不缺明星创业者和资本故事。

8月13日,AI平台公司北京第四范式智能技术股份有限公司(下称“第四范式”)向港交所主板提交了上市申请,高盛、中金公司为联席保荐人。

在细分市场上,第四范式聚焦决策AI。根据灼识谘询的报告,于2020年,按收入计,该公司是中国最大的以平台为中心的决策类人工智能提供商。

从2014年成立以来,第四范式不断获得知名资本加持,成为第一家被五大国有银行联合投资的AI公司。商业化方面,第四范式拥有超8000个客户,营收逐年翻番增长,但在AI企业普遍巨亏的情况下,该公司也难逃亏损的命运,最近三年半时间累计亏损30亿元。

有分析认为,相比亏损,第四范式更大的考验是面临来自BAT等成熟科技公司的竞争,这些对手具备雄厚财力、先进技术能力及广阔的分销渠道。

聚焦于决策类人工智能

戴文渊创立第四范式是一个典型的互联网成功创业故事。2005年,还在上海交通大学读书期间,戴文渊的团队获得了ACM国际大学生程序设计竞赛世界冠军。

毕业以后,戴文渊先是以科学家身份就职百度,担任百度最重要的凤巢策略的总构架师,作为百度机器学习领军人物,曾参与指导了百度相关搜索、百度大脑等多个产品。后又以主任科学家身份效力于华为公司的诺亚方舟实验室,获华为“President Award”总裁奖。

2015年,戴文渊创立了第四范式。天眼查显示,创立的第一年,红杉资本就投了第四范式的天使轮。截至今年2月来自腾讯投资最后一轮战略投资,第四范式共获得9轮融资,融资金额超十亿美元,估值接近30亿美元。

这个过程中,第四范式还成为第一家获得五大国有银行投资的创企。参与投资的分别是工商银行、农业银行、中国银行、建设银行、交通银行。

IPO前,控股股东戴文渊、吴茗夫妇,合计持股约41.18%,戴文渊个人直接持股24.25%;其机构股东中,第一大机构股东红杉持股7.37%,创新工场持股1.63%。

除了获得知名资本加持,第四范式的董事会中也星光熠熠,包括第四范式联合创始人、国际人工智能学会(AAAI)首位华人院士杨强,红杉中国沈南鹏,博裕资本顾问窦帅,春华资本合伙人张晶4位非执行董事。

第四范式招股书将我国人工智能行业划分为决策类人工智能、视觉人工智能、语音及语义人工智能和人工智能机器人。

其中第四范式是决策类人工智能企业的代表。目前,公司已开发出一套完整的端到端AI解决方案“先知平台”,让企业用户可以在平台上开发和运行满足其特定需求的AI解决方案,实现机器学习、应用、决策制定和评估的流程。

换句话说,就是帮助客户通过AI进行高质量的智能升级,加速传统产业转型。例如,在智能营销的背景下,人工智能驱动的解决方案通过提高营销投放的准确性,能够推动电商公司的收入增长。在金融行业,使用人工智能信贷风险模型可显著降低违约率。

决策类人工智是否更有想象空间?据了解,有别于主要侧重数据模式的感知和认知的其他人工智能解决方案类别,决策类人工智能提供预测分析和建议,支持和指导业务行动。

根据灼识谘询报告,在各细分赛道智能,决策类人工智能有望成为增长最快的类别。于2020年,中国决策类人工智能市场的支出规模达到268亿元,预计2025年将增长至1847亿元,年均复合增长率为47.1%。

整体来看,我国人工智能行业处于高速增长时期。根据灼识谘询报告,于2020年,中国人工智能支出达到人民币1280亿元,预计于2025年将增长至人民币6095亿元,年均复合增长率为36.6%。

当然,目前企业人工智能转型仍然还存在专业人员短缺、自建模型成本高、部署时间长、数据和软件不兼容等痛点。

报告期亏损30亿元

当前,人工智能行业的重心已经转向落地应用,第四范式提供以平台为中心的人工智能解决方案,公司的先知平台具有使用简单、投资回报高、快速部署实施、完全兼容性的特点,可大幅降低企业AI部署门槛。

此外,公司还提供即用型人工智能应用,客户可直接部署并用于改善他们的业务运营,主要在销售和营销、风险管理和提高总体运营方面。

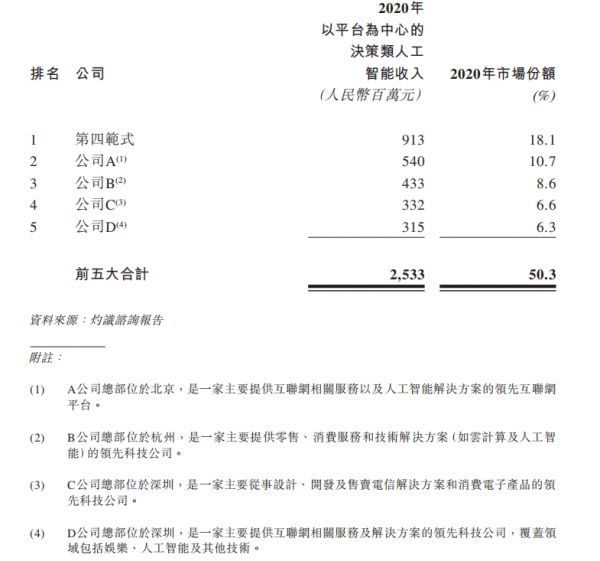

根据灼识咨询报告,2020年,国内市场以平台为中心的决策类人工智能市场规模为50亿元,并预计将以60.4%的复合年增长率在2025年达到535亿元。按2020年相关收入计,在以平台为中心的AI决策市场上,前五大参与者合计占约50.3%的市场份额,第四范式为首,市场份额为18.1%。

平台模式下,第四范式的解决方案覆盖金融、零售、制造、能源与电力、电信及医疗保健领域,营收来源分为先知平台及应用产品、应用开发及其他服务两大块。

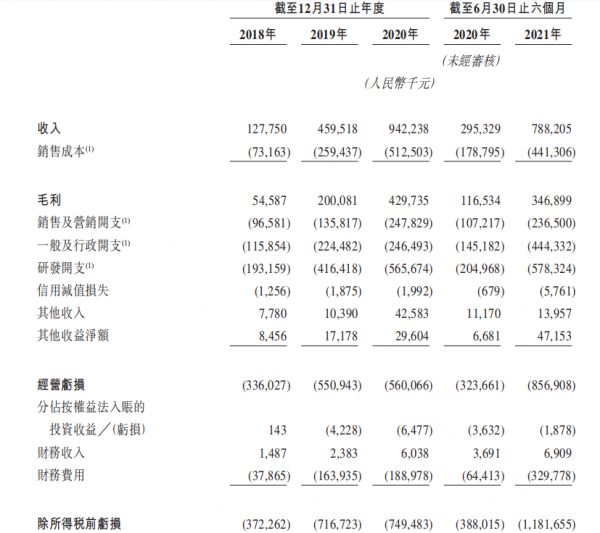

报告期内,公司的总收入由2018年的1.28亿增加259.7%至2019年的人民币4.6亿,并进一步增加105.0%至2020年的人民币9.42亿。最近一年,公司总收入由截至2020年6月30日止六个月的2.95亿增加166.9%至2021年同期的7.88亿。

截至今年6月末,公司服务了38名标杆用户,同期标杆用户贡献总收入占比为50%。来自每个标杆用户平均收入由2018年的390万元增加112.8%至2019年的830万元,并进一步增加48.2%至2020年的人民币1230万元。截至2021年6月30日止六个月为1030万元。

值得一的是,今年6月30日,第四范式宣布与宁德时代达成合作。据媒体报道,两家公司官宣达成战略合作,基于SageAIOS平台的全生命周期AI应用与管理能力,将AI决策能力注入到宁德时代生产制造的各环节中,共同推动制造行业加速向智能制造转型发展。

伴随着营收翻倍增长,第四范式亏损也呈扩大之势。根据招股书,于2018年、2019年及2020年以及截至2021年6月30日止六个月,公司录得期间亏损分别3.72亿、7.17亿、7.5亿及11.82亿元,三年半累计亏损30亿元。

第四范式称,解决盈利能力的关键是管理及控制成本及经营开支的能力。然而,公司的成本结构受解决方案的构成所影响,并进一步影响毛利率水平。

招股书显示,公司整体毛利率2018年的42.7%增至2019年的43.5%,并于2020年增至45.6%,2021上半年达到44.0%,持平AI行业平均水平。

此外,作为技术密集型行业,公司需要保持一定强度的技术投入。历史数据显示,其研发开支由2018年的1.93亿增加至2019年的4.16亿,并进一步增加至2020年的5.66亿,分别占2018年、2019年及2020年的总收入151.2%、90.6%及60.0%。

公司的研发开支由截至2020年6月30日止六个月的2.05亿增加至2021年同期的5.78亿,分别占有关期间总收入的69.4%及73.4%。

在营销端,除了模块化的解决方案有助于提升运营效率,公司还通过渗透标杆用户来战略性地扩大用户基础及打入新的垂直行业,实现规模化落地。成功渗透标杆用户后,公司预期将在各个行业内获得更多机会,而不会产生巨额开支,从而提高销售及营销效率。

数据证明该策略之下公司的经营效率有所提升,例如,报告期内公司的销售及营销开支(不包括以股份为基础的薪酬)占收入的百分比分别为67.1%、21.7%、24.1%及17.5%,一般及行政开支(不包括以股份为基础的薪酬)占收入的百分比分别为46.3%、19.5%、12.7%及9.7%。

从调整后的利润数据看,如果剔除以股份为基础的薪酬支付,报告期公司经调整经营亏损分别为2.13亿元、3.18亿元、3.86亿元和2.53亿元。

面临来自BAT的竞争

有AI从业人士告诉雷达财经,人工智能创业公司目前都急于拓展应用场景,在关键行业的推进落地适配,对财务数据的关心倒在其次,但这个过程中要防止一些大型互联网公司争夺客户。

第四范式在招股书中也称,在公司已涉足的各行业垂直领域,与公司同台竞技的参与者,有若干领先技术公司、非人工智能解决方案提供者等。

根据灼识谘询报告,第四范式的主要竞争者为综合型互联网公司。从下图可以猜测出,A公司大概率为百度、其后为阿里、华为、腾讯,而这个排名大致与目前的云厂商排名有类似情况。

相较于第四范式核心业务只专注于提供纯人工智能解决方案,综合型互联网公司一般只为完善业务多元性而提供人工智能解决方案,而人工智能解决方案仅占它们广泛业务范围的一部分。

尽管如此,目前这些竞争对手比第四范式具有更大的知名度、更广阔的全球覆盖、更悠久的运营历史、更庞大的用户群以及更多的财务、技术及其他资源。

第四范式提醒,倘若公司无法成功竞争,或须花费高昂成本才能成功应对竞争对手的行动,则公司的业务、财务状况及经营业绩可能会受到不利影响。

本文来自微信公众号 “雷达财经”(ID:leidacj),作者:X编辑,36氪经授权发布。

相关推荐

第四范式三年半烧掉30个亿,BAT竞争是更大的考验

第四范式IPO:三年半亏30亿,终于抱上宁德时代大腿

“逐利”的资本,为何独爱第四范式?

38岁天才科学家掌舵,三年半累亏30亿,第四范式冲刺港股IPO

AI独角兽第四范式冲刺港股,坐拥五大行投资却亏30亿该咋看?

AI独角兽第四范式宣布完成C+轮融资,投后估值约20亿美元丨钛快讯

36氪首发 | 打造时空数据智能平台,「亿景智联」获第四范式领投的千万级天使轮融资

人工智能掀起巨浪,“AI独角兽”第四范式奔向港交所

36氪首发 | 加速企业级AI基础设施建设,「第四范式」完成C+轮融资,估值约20亿美元

36氪独家 | 第四范式完成D轮7亿美元融资,博裕、春华、厚朴领投

网址: 第四范式三年半烧掉30个亿,BAT竞争是更大的考验 http://m.xishuta.com/newsview48984.html