小鹏回港“双重上市”:你还搞不清双重上市与二次上市的区别吗?

回港上市的小鹏汽车今起正式开始招股,公司拟发行8500万股股份,其中公开发售425万股,国际发售8075万股,每股发行价不超过180港元,每手100股,预期将于7月7日上市。

根据招股书,本次小鹏汽车回港IPO由JP摩根与美银证券担任联席保荐人,富途作为唯一登上招股书封面的互联网券商,助力小鹏汽车顺利招股。

小鹏汽车早前已于2020年8月27日成功在纽交所挂牌上市,此次IPO属于回港上市。值得注意的是,与其它在港交所二次上市的中概股不同,小鹏此次是双重主要上市(Dual Primary Listing)。

二次上市与双重上市,到底有什么差别?

双重上市 vs. 二次上市

简而言之,双重上市虽然受到的监管更加严格,上市成本更高且股票无法跨市场流通,但是双重上市的公司可以被纳入港股通名单,由此可以引入A股投资者,提升股票流动性,且也有利于日后回A股,实现“三地上市”。

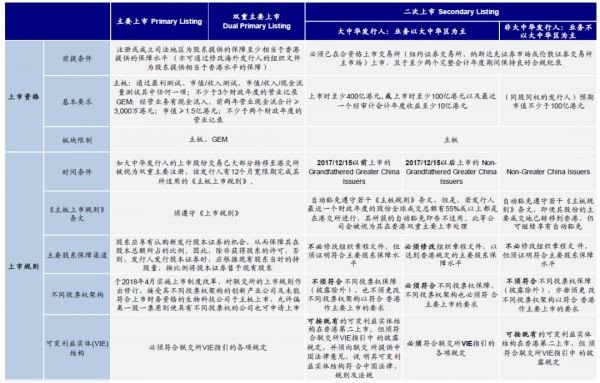

二者具体对比如下:

基本概念对比

双重上市(Dual Primary Listing),是指两个资本市场均为第一上市地。已经在美国市场上市情况下,在香港市场按当地市场规则发行上市,其须遵守的规则与在香港首次公开发行股份的公司要求完全一致,两市场股票无法跨市场流通,股价表现相对独立,可能产生价差。

行情来源:富途牛牛

百济神州就曾实现多地上市。2016年2月,公司登陆美国纳斯达克,募资1.82亿美元;2018年7月29日,于香港双重上市,共发行6,560万普通股,占经扩大股本的8.55%,最终募资9.02亿美元。

二次上市(Secondary Listing),是指公司在两地上市相同类型的股票,通过国际托管行和证券经纪商,实现股份跨市场流通,这种方式主要以存托凭证(Depository Receipts,简称DR)的形式存在。

在这种发行方式下,先由银行购买一定量外国公司的股票,并且把这些股票全部托管在银行当中,银行再把拥有的这些股票打包在一起,出售代表着这一篮子股票的证券,而在美国,这些证券就被叫做ADR。

图片来源:智通财经

如果公司以融资型DR二次上市,基础股份来源是公司新发行的普通股。在定价上,对应DR是以定价日当天,公司在原市场的市价作为参考价进行折算,并由发行人与承销商协定后确定一个价格,这也是阿里巴巴、百度、网易等大多数中概股回港选择的二次上市方式。

发行政策对比

1. 双重上市

相比二次上市,双重上市需要同时满足两地对于上市公司的各项管理要求,整体要求会严格许多。若企业选择在香港作双重主要上市,其须遵守的规则与对在香港首次公开发行股份的公司要求没有不同,必须遵守港交所的所有相关《上市规则》,2018年新修订的《上市规则》对大中华及海外公司在港上市做了详细规定。

资料来源:香港联交所主板上市规则,香港联交所创业板上市规则,中金公司研究所

2. 二次上市

若企业仅在香港作二次上市的,联交所预期公司证券将主要在海外交易所交易并受主要上市地监管机关监管,故对寻求二次上市的申请人,联交所会采取相对宽松的审核标准,而且有多项豁免和优待政策。

二次上市允许上市公司保留现行VIE结构及不同投票权架构,但需满足一定要求(已上市板块、已上市时间和市值规模等),同时为符合条件且想要回中国市场融资的公司提供办法指引。具体为:

1) 必须已在合资格上市交易所(纽约证券交易所、纳斯达克证券市场或伦敦证券交易所主市场)上市且于至少两个完整会计年度期间保持良好合规记录;

2) 上市时市值至少400亿港元,或上市时至少100亿港元,且最近一个经审计会计年度收入至少10亿港元。

资料来源:港交所,中金公司研究部

流通性对比

1. 双重上市:两地上市股票无法跨市场流通,且如上所述,通常两个市场需要分别定价,如「A+H股」。

2. 二次上市:中概股发行的ADR (美国存托凭证) 与港股完全可兑换的属性使二次上市股在香港市场价格与美国市场紧密相连。由于两地股份完全可兑换,加上港币挂钩美元,因此在忽略的一些税费、以及交易时间与成本的摩擦后,两地价差基本可以忽略。

优劣势讨论

1. 双重上市

优势是完全满足两地监管要求,和本地上市没有太大区别,更容易被国际投资者接受,也更易于符合A股市场监管纳入港股通。如此便既可以接纳A股投资者参与,提升股票流动性,也可以为之后回A股市场三次上市奠定基础。

例如百济神州于2020年9月4日被正式被纳入港股通标的,而在美国和中国香港双重上市之后,继而迈开回归A股的步伐。2021年1月29日,上交所正式受理百济神州科创板上市申请。百济神州拟募资200亿元,由中金公司、高盛高华保荐,若此次成功登陆科创板,将成为首个三地上市(美股+H股+A股)的创新药企。

从公司的角度来讲,双重上市扩大了其股东基础,提升了全球市场的影响力,从而使公司可以在其他证券市场上进行融资,并进一步将业务扩展到其他市场。

劣势是需要同时满足两地监管要求,上市流程更加复杂,需要花费更多的时间和成本。

2. 二次上市

优势是监管上需要满足的要求比较简单,相对双重上市有较多豁免优待条款,上市成本较低。

劣势是:定价和原市场基本一致,认购时如果原市场价格波动,跌出定价区间,则打新破发风险较高;另一个劣势是未来被纳入港股通难度较大(内地曾与港交所达成过一项协议,协议的内容包括将第二上市和具有加权投票权的公司排除在沪、深港通的名单外,除非上交所、深交所、香港联交所重新修改协议)。

知识卡片

相关推荐

小鹏回港“双重上市”:你还搞不清双重上市与二次上市的区别吗?

中概股再掀“回港”潮,小鹏汽车双重上市获批,融资规模最多达20亿美元

百度回港二次上市将获批,奋起追赶“AT”还有戏吗?

若回港二次上市,百度会迎来第二春吗?

回港二次上市,汽车之家前路的危与机

拆解百度回港上市:李彦宏二次创业能否重拾往日荣光?

摸着特斯拉过河,赴港上市的小鹏汽车遭遇野蛮人

传小鹏汽车赴港上市获批,融资规模20亿美元

小鹏汽车新款G3下周上市,续航最高520公里,会涨价吗?

拆解携程回港二次上市:被疫情重创后还缺个新故事

网址: 小鹏回港“双重上市”:你还搞不清双重上市与二次上市的区别吗? http://m.xishuta.com/newsview46044.html