焦点分析|千亿美金巨兽或登场,滴滴的故事终于见真章

文|杨林 编辑|乔芊

滴滴终于在上市进程中迈出了关键一步。

6月11日,滴滴正式向美国证券交易委员会(SEC)递交了IPO招股书,拟于纽交所挂牌上市,股票代码为“DIDI”,高盛、摩根士丹利、摩根大通、华兴资本担任承销商。

如果顺利的话,滴滴将成为快手之后,又一个在今年上市的超级巨头。根据PitchBook的数据,滴滴在去年8月的一轮融资后估值为620亿美元。又据彭博消息,滴滴在非公开市场的估值已达950亿美元。而据市场人士分析,滴滴在上市时的估值可能达到1000亿美元。

能否撑起这个庞大的估值,从已经浮出水面的各种数据中,可以略窥一二。

滴滴招股书显示,去年全年滴滴三大业务——中国出行业务、国际业务和其他业务收入分别是1336亿元、23亿元和58亿元人民币,合计已达1417亿元,日均入账3.9亿元。其中,中国出行业务和国际化业务的平台收入从2018年的187亿元人民币,增长到2019年的242亿元人民币,并进一步增长到2020年的347亿元人民币,年均复合增长率为36%。

从单量和交易额来看,在截至2021年3月31日的12个月里,滴滴全球平均日交易量为4100万单,全平台总交易额为3410亿元人民币。2018年1月1日至2021年3月31日的3年时间内,平台司机总收入约6000亿元人民币。

截至2021年3月31日,滴滴账面持有234.68亿元(35.82亿美元)现金及现金等价物,此外还有239.66亿元(36.58亿美元)短期投资。从现金储备情况来看,滴滴账面上不算缺钱,所以资金需求应该不是滴滴选择此刻上市的最重要原因,长远来看,滴滴奔赴二级市场,还是为了迎合多元化业务发展,以及股东、员工们的利益需求。

毕竟,成立至今九年,滴滴背后站的是上百家投资机构(和个人),以及数百亿美金的融资。

整体亏损,但是亏损持续收窄

滴滴将上市业务分为国内出行业务、海外业务和其他业务三个板块。其中国内出行包括网约车、出租车、代驾和顺风车等核心业务。

2018、2019年和2020年,国内出行业务收入分别为1332亿元、1479亿元和1336亿元,2021年一季度为392亿元。在2020年7月1日至2020年12月31日的六个月中,中国出行业务的交易总额为1216亿元人民币,比2020年1月1日至2020年6月30日的六个月增长了80.3%,比2019年7月1日至2019年12月31日的六个月增长12.2%。

从数字上看,去年的疫情对滴滴,尤其是对这家公司在去年上半年的表现确实造成了一定影响,基本退到了2018年的水平,但从去年下半年开始,到今年第一季度的表现显示滴滴业务量已回归增长。

在盈利表现上,中国出行业务2019年实现调整的息税前利润38.4亿元人民币,2020年39.6亿元人民币,2021年一季度36.2亿元人民币。此外,2020年中国网约车业务息税摊销前利润率为3.1%。

招股书显示,2020年滴滴三大类核心业务总营收1890亿元,其中1486亿来自网约车服务,对应的“乘客补贴”为163亿,司机从中获得收入为1105亿,平台补贴给司机69亿,再刨去其他支出,最终的利润为40亿元。

单从网约车业务来看,滴滴的表现确实还不错。但这并不意味着滴滴已经实现全盘盈利,照比2019年年初亏损100多亿人民币,过去两年里,滴滴的亏损确实持续收窄,但是要做出行领域全覆盖的公司,滴滴还有不少需要大额投入的生意。

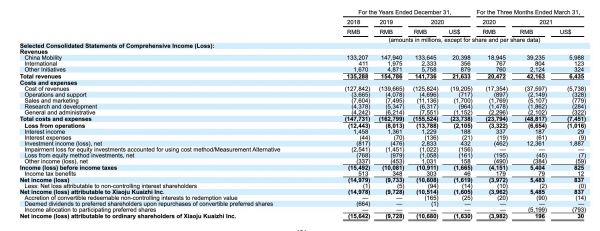

来源:滴滴招股书

从招股书上看,滴滴的海外业务尚处于亏损状态,其主要包含国际网约车和外卖业务。2018、2019和2020年这部分收入分别为4亿元、20亿元和23亿元,2021年一季度为8亿元。2020年滴滴国际化业务的GTV为256亿元,约为中国市场的1/5,扣除司机收入、其他成本后的息税前净亏损(EBIDTA)为35亿元,约是其GTV的13.2%。

此次上市的主体业务中还有一项其他业务,包括共享单车和电单车、车服、货运、自动驾驶和金融服务等。这一部分在2018、2019和2020年收入分别为17亿元、49亿元和58亿元,2021年一季度为21亿元,目前也处于亏损状态。

不按照美国通用会计准则,在截至2021年3月31日的3个月,滴滴的调整后EBITA利润为55亿元人民币。

值得注意的是,滴滴在今年3月底剥离了社区团购业务橙心优选。一方面可能是担心亏损的橙心优选业务会影响财务数据;另一方面是滴滴不排除将这一部分业务在未来单独上市。招股书显示,滴滴其他业务2021年一季度亏损81亿元,上年同期为亏损11亿元。滴滴称,亏损扩大主要是因对货运业务及社区团购业务的新投资所致。

海外业务还需加速

滴滴目前的长板以及营收重点依旧还在国内业务上。

2018年、2019年、2020年滴滴国内出行业务的成单数量分别是87.89亿次、86.69亿次以及77.5亿,呈现出一定的下降趋势。这中间包含了2018年下半年开始的顺风车被叫停事件,以及贯穿去年一整年的疫情影响。但在今年一季度,随着疫情逐渐控制、花小猪等新业务开始启动,滴滴国内单量显著提升,达到22.81亿单,同比涨幅115%。

不过,如果滴滴想要在全球范围内持续扩大影响力、寻找新的增长点,以及和老竞争对手Uber抗争,就还需要在海外业务上想尽发力的办法。

截至目前,滴滴在海外14个国家上线,主要覆盖地区在南美,业务包括出行和外卖两部分。可能因为其发力时间短、不如国内业务兴起快速,加上规模相对较小,无法像国内业务那样利用规模优势将成本摊薄,所以目前滴滴在海外还处于持续亏损状态。

不过,相对乐观的情况是,根据招股书显示,2018年、2019年、2020年滴滴海外网约车业务订单成交量分别为2.83亿、9.62亿、13.48亿单,在过去两年的增长率分别为240%和40%,即使在全球疫情肆虐的情况下依然取得了正增长。

海外业务对于滴滴来说,不可谓不重要。无论是网约车还是外卖业务,给滴滴带来的GMV值极高。早在2017年年底, Uber外卖业务驻伦敦总经理杜桑·瓦坦尼曾透露,Uber Eats在欧洲19个城市的规模已经超过了Uber打车业务的规模,这项业务是全球增长最快的食品外卖服务之一。Uber Eats每天在全球每天有上千万的单量,在2017年,外卖服务营收超过了30亿美金。

网约车+外卖业务,近年来在墨西哥等拉美地区以及印度等人口密集的国家增速很快,而且几乎没有非常强大的本土企业。

Uber上市时的财报显示,从2016年到2018年三年期间,网约车加上外卖,每年为Uber贡献的营收比例均超过94%,撑起了Uber上市时近千亿美金的估值。

和国内外卖骑电车配送不同,滴滴在海外市场的外卖配送员,可以开车配送。网约车司机,也可以兼职做骑手,这是滴滴国际化出行业务和外卖业务的另一种协同和融合。

而且网约车、外卖这类业务,中国企业已经掌握了大数据优势,对用户习惯、分配调度等研究相对深入,业务运作上也相当成熟,从产品和技术上,问题基本不大。

所以对于此次募资的用途,滴滴在招股书中披露计划将约30%的募资金额用于扩大中国以外国际市场的业务,从中也可以看出滴滴未来对海外市场的重视程度。

即使这意味着,上市之后,滴滴要和老对手Uber在二级市场正面相遇,从数据上更直观地被做比较。在滴滴披露的股东结构方面,Uber持有近1.44亿股普通股,持股比例为12.8%,——这主要是当初Uber中国业务出售给滴滴后换来的财务股份。此次滴滴赴美上市,也意味着将与Uber正面相遇。

值得注意的是,据Uber发布的2021年第一季度财报显示,Uber营业收入为29.03亿美元,而滴滴在同期则达到了422亿元人民币(约合64亿美元)。从营收角度来看,滴滴已成为全球最大的网约车平台。

滴滴的新故事

滴滴需要在上市之年想清楚的点是,这家已经成立九年的公司,下一步到底还有什么增长点,或者说,未来几年里,它要成为一家什么样的公司。

除了核心业务网约车业务外,共享单车、车服、自动驾驶、甚至是今年刚开始的造车业务,都被滴滴纳入其他收入部分。招股书显示,2020年滴滴其他业务实现收入57.58亿元,占收入的4%左右;2021年一季度实现收入21.24亿元,同比增长179%。

虽然目前在整体业务中占比不高,但这些新业务增长相对快速,可能会为滴滴在未来几年带来新的增长活力。

目前,滴滴是全球出行平台中,唯一一个还在自研发展自动驾驶的公司。在招股书中,滴滴确认了自动驾驶战略地位——四大核心战略版块之一。招股书显示,滴滴参与了自动驾驶业务分拆后的A轮融资。该轮融资中,软银和滴滴等联合向滴滴自动驾驶投资5.25亿美元,是国内自动驾驶公司获得的单笔最大融资。在A轮融资结束后,滴滴自动驾驶估值达到了34亿美金。

值得一提的还有共享单车业务,过去几年里,滴滴在这一部分业务上持续发力,截至2021年3月31日,滴滴在中国220个城市部署了520万辆自行车和200万辆电单车。2018年、2019年、2020年滴滴电单车业务的收入分别是2亿元、15亿元和32亿元,2021年一季度为9亿元,同比2020年一季度增长200%。

立足大出行领域的新业务们,也许在未来会给滴滴带去不容小觑的价值。今年一月,滴滴货运业务完成了15亿美元融资。货运无疑是个值得投入的新战场。根据Analysys数据显示,2014年,国内同城货运市场的市场规模在8000亿元左右,2020年同城货运市场规模较2014年增长预计为78.1%,达到14245亿元。

互联网+物流赛道,背后是物流数字化和智能化的发展趋势,这个市场不乏能做大的玩家——货拉拉也在一月被传出将完成高达15亿美元F轮融资,由高瓴资本独家领投,另有一笔2亿美元的第三笔交割尚在进行中。而且,融资后,货拉拉投后估值达100亿美元。

另外,此次上市,社区团购业务橙心优选被剥离出去。随着巨头的纷纷入场,让社区团购战事激烈,滴滴也在为橙心优选寻求资金支持。招股书显示,橙心优选于2021年3月进行了A-1轮和A-2轮融资,共共计11亿美元;2021年4月和5月,橙心优选增发了价值1亿美元A-1系列优先股,橙心优选最新估值为18亿美元。

当然,滴滴上市,依旧还存在一些风险因素。在招股书中,滴滴介绍其各项业务正面临的多项风险,如法律和监管风险可能对滴滴的业务前景产生不利影响。

招股书同时提及了关于股东层面的核心信息:包括程维柳青在内的滴滴管理层拥有超过50%的投票权;同时股东软银委派的董事会成员Kentaro Matsui将在滴滴上市时辞任董事,这意味着软银将退出滴滴董事会。

相关推荐

焦点分析|千亿美金巨兽或登场,滴滴的故事终于见真章

SaaS之王Salesforce如何长成千亿美金巨兽?

蚂蚁、滴滴与头条IPO,互联网造富神话最终章

焦点分析 | 中国科技巨头的铁王座,能从BAT变成HAT吗?

焦点分析 | 人人车怎么走到了今天?

Uber市值只剩564亿,滴滴靠什么撑起800亿美金估值

焦点分析 | 看过太多合家欢,中国青年终于刮开一台哔哩哔哩晚会

焦点分析 | 市值首超400亿美金,拼多多的增长神话还能持续多久?

焦点分析丨市值再破千亿美元,拼多多暴涨背后的商业逻辑之辩

焦点分析|滴滴曲线“造车”,它能讲好这个新故事么?

网址: 焦点分析|千亿美金巨兽或登场,滴滴的故事终于见真章 http://m.xishuta.com/newsview45041.html