IPO观察:时代天使,整牙这门生意有多赚?

编者按:本文来自微信公众号“大摩财经”(ID:damofinance),作者:大摩财经,36氪经授权发布。

愈演愈烈的变美需求,正在制造一场新的资本盛宴。在新氧、爱美客、华熙生物陆续登陆资本市场后,如今,另一家主打颜值经济的公司即将登陆港股。

在今年1月31日正式向港交所递交招股书后,中国隐形矫治解决方案提供商时代天使于6月3日启动招股,至8日结束。本次招股价格区间为每股147港元至每股173港元,募资约为24.7亿港元至29.1亿港元,市值区间为243亿港元至286亿港元。中金、高盛为联席保荐人。

截至今日上午10时,时代天使录得孖展额约2425.58亿元,以公开发售募资额2.91亿元算,超额认购约832倍。而且,时代天使一手(200股)入场费34949元,为历来最高入场门槛新股。由此来看,资本市场对时代天使的追捧可见一斑。不过,在享受今日的追捧之前,时代天使前十年的发展可谓坎坷,创始人数度面临出售、破产的窘境。

从崩溃边缘到备受追捧,时代天使的发展也是中国牙科市场的发展切面。

时代天使,死里逃生

近年来,伴随社会经济发展水平提高,颜值经济迅速爆发,其中,牙齿整形的热度居高不下。与传统印象中带着钢丝牙套的牙齿正畸技术不同,如今,市场上的新潮流是更为隐形、美观的隐形牙套。时代天使即是国内隐形矫正领域的龙头公司。

提起隐形矫正,隐适美是一个绕不开的品牌。

1996年,还在斯坦福大学读硕士的Zia Chishti开始进行牙齿矫正,彼时可供选择的产品仍是金属托槽。金属托槽虽为最传统的牙齿矫正产品,但也存在显而易见的弊端:加力后牙齿会有明显的酸痛感,而且不美观。

因此,完成治疗后的Zia Chishti从透明保持器产品得到启发,与一位中国的技术大咖Charlie Wen(中文名:文华峰)共同成立Align Technology(艾利科技或爱齐科技),设计出世界上首款隐形牙套——隐适美。同时,Zia Christi还为这一技术申请了专利——Invisalign system。这项长达二十年的专利权保护,为Align公司此后发展提供了坚实保障。2000年,几经改良后的隐适美终于公开销售,次年1月,Align Technology登陆纳斯达克。

在此后的数十年间,Align Technology的发展并非一帆风顺,在经历了管理层换血、经营策略调整后,隐适美终于走上正轨,打开了隐形正畸的市场大门。2011年,隐适美进入中国市场,随后陆续开设了工厂、方案设计中心和10家办事处。隐适美在中国市场高歌猛进的同时,它的中国门 徒也在同步抢夺市场。

本土隐形矫正企业的兴起与隐适美的成功密不可分。

时代天使起源于清华大学机械系教授、被誉为“中国3D打印第一人”的颜永年,以及时任首都医科大学口腔医学院院长的王邦康的一项研究,彼时二人受隐适美启发,开始合力研发隐形矫正产品。当相关研究出现资金不足的消息传到南宁天使口腔病防治医院创始人、曾参与组建过中国牙防基金会的李世俊耳中时,他和女儿李华敏基于对市场前景的判断决定以200万买断了技术,同时投入500万与颜永年、王邦康共同组建了北京时代天使生物科技有限公司。其中,教授们承担研发技术,双方各占50%的股权,公司成立当年,北京时代天使拿到了发明专利,是国内第一个与隐形牙套有关的专利。

与Align Technology类似,时代天使发展初期可谓考验重重。头三年,时代天使处于持续烧钱做研发阶段。在资金十分紧张的情况下,又遭遇了投资人要求股份回购、核心团队成员离开、公司搬迁、人员剧烈流失等挑战,几乎陷入绝境。

好在机缘巧合下,时代天使在2010年拿到了奥博资本领导注资的约660万美元。在这笔钱的帮助下,李华敏通过拓展医院渠道、进行医生培训、举办巡回讲座等方式,逐渐打开市场局面,完成资方对赌,营业额翻了四倍。2012年5月,美国华平投资集团和奥博资本联合注资时代天使,金额约为1700万美元。

李华敏

2015年,时代天使迎来发展中的重要转折点:该年,从华平离开的冯岱与同事黄琨成立了松柏资本,当年直接收购了时代天使。招股书显示,IPO前,松柏投资集团持股约67.1242%,为时代天使控股股东;李华敏持股15.8798%,非执行董事黄琨持股0.4814%,包括李华敏在内的董事、高管及员工合计持股32.2104%,其余股份由第三方持股。

冯岱

自2015年成立以来,松柏投资的重点一直放在对口腔各细分领域头部企业的扶持上,在口腔上中下游产业链进行了全面布局,累计投资了数十家企业之多,背后有高瓴资本注资支持。由于目前口腔企业需要长时间积累,能够提供长期发展帮助的资本本就屈指可数。而松柏投资在为细分领域公司提供资金支持的同时,还提供包括上中下游产业链的协同。

也就是说,对于时代天使而言,松柏投资在重组整合时代天使原本分散的股权结构同时,也为时代天使提供了更全产业链的赋能。这对于竞争日趋激烈的隐形正畸市场而言意义深远。

站上风口

整牙毫无疑问是一门优质生意,根据时代天使招股书披露的信息,其毛利率高达70%。如此优质的商业模式,自然少不了竞争者的参与。

目前,时代天使在国内市场的最大竞争对手依然是隐适美。

招股书显示,中国的隐形矫治解决方案市场高度集中,按2020年的达成案例计量,前两大市场参与者的市场佔有率总计为82.4%。据同一份资料显示,时代天使于同年的市场份额为约41%。也就是说,中国的隐形矫治市场基本被时代天使和隐适美统治着,从市场份额来看,时代天使市场份额略低于隐适美。

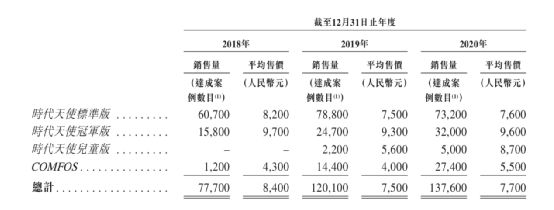

目前,时代天使共推出四款隐形矫治器,包括时代天使标准版、时代天使冠军版、时代天使儿童版与COMFOS,目标人群和定价存在差异。

2018年至2020年,时代天使服务的牙科医生数量分别约为11500位、15800位和19900位;达成的案例数量分别约为 77700 例、120100 例和137600 例。

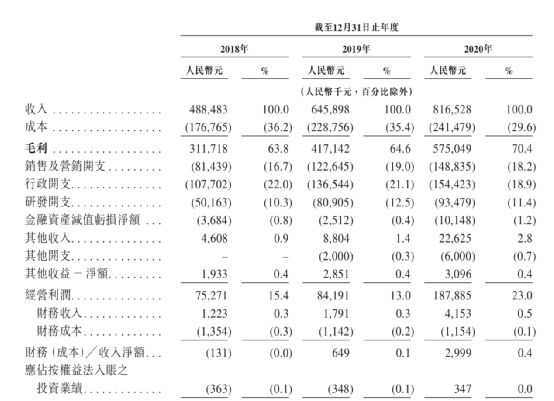

在财务方面,2018年至2020年,时代天使的营收分别为4.88亿元、6.46亿元、8.17亿元。鉴于成本结构优化、规模化生产以及使用自动化生产线等因素,时代天使的成本占比持续下降,毛利率在过去三年内逐年上升,分别为63.8%、64.6%和70.4%;净利润则分别为5818.6万元、6766.5万元、1.51亿元。

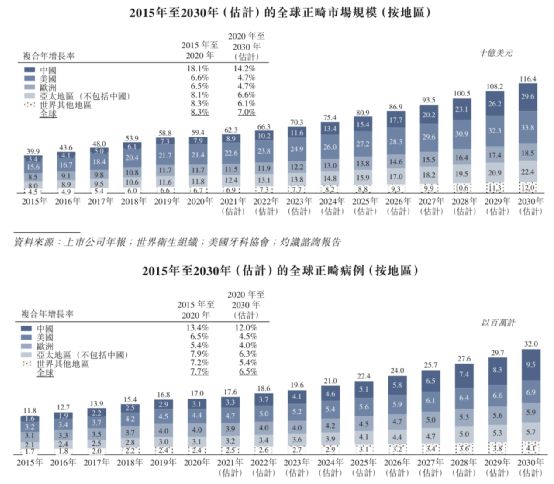

隐形矫正是一个正处上升期的市场,灼识咨询的报告显示,全球正畸市场零售销售收入已从2015年的399亿美元增至2020年的594亿美元,复合年增长率为8.3%,其主要源于中国、美国、欧洲国家及其他亚太地区区域的正畸市场快速增长。

其中,中国正畸市场以18.1%的复合年增长率从2015年的34亿美元增至2020年的79亿美元,并预计以14.2%的复合年增长率在2030年增至296亿美元。此外,中国正畸案例数目以18.1%的复合年增长率从2015年的160万例增至2020年的310万例,并预计以12%的复合年增长率在2030年增至950万例。

强大的市场占有率叠加可观的市场发展前景,时代天使备受市场追捧不难理解。但在这个暴利、竞争日趋激烈的,时代天使靠什么维持长期竞争优势则更值得关注。

产品技术能力是李华敏在多个场合乐于强调的核心竞争力,其表示,隐形矫治涵盖计算机科学、临床医学、3D打印技术、生物力学和现代材料学五大学科,产品化难度很高。时代天使从2003年开始投入研发,目前在技术产品能力上确实已经有比较深的积累。

不过,在实际应用中,时代天使的产品能否取得理想效果,依然十分仰赖牙科医生的专业能力。通常来讲,隐形矫治的过程分为:

1.牙科医生通过扫描获得患者牙齿信息;

2.依托时代天使云服务平台iOrtho下订单;

3.结合时代天使的医学设计团队和牙科医生的专业能力,确定患者治疗方案;

4.确定方案后再由时代天使生产隐形矫治器;

5.在患者戴上隐形矫治器后,定期检查,以调整矫治器,达到更加理想的治疗效果。

在这个过程中,牙科医生的专业能力和判断能力是影响矫治产品能否落地并取得理想效果的重要影响因素。因此,与牙科医生建立强连接,也是时代天使发展的重要壁垒。

靠产品,更靠渠道

事实上,在渠道上,时代天使选择了与Align Technology类似的发展策略。

在Align Technology发展初期,创始人Zia Christi大量砸钱在C端用户的营销推广上。仅在2000年,Align公司就规划了3100万美元的电视广告投放,纽约时报称:“这是牙科行业有史以来更积极的消费者广告计划。”但是砸钱在C端营销的做法收效甚微,为此Zia Christi甚至被踢出了自己一手创办的公司。

其继任者Joseph M. Hogan上任后,将策略从教育用户调整为教育牙医。这种销售方式一改原本的客户导向,变为通过牙医来直接影响用户的决策行为,这种运营推广模式实际上是将更多的利益分给了医生群体,然后通过医生来影响患者的决策,花小钱办大事,帮助Align Technology实现飞跃。

时代天使的做法如出一辙,招股书显示,时代天使的销售方式分为直销和分销两种,其中直销占大头,而直销中又以私立诊所为主要销售对象。

为了维持渠道优势,时代天使在销售和营销上的投入也十分巨大,招股书披露,从2018年、2019年与2020年前三季度,时代天使销售及营销费用分别为0.81亿元、1.23亿元、0.91亿元,占总营收的比重分别为16.7%、19.0%、15.2%。

相较之下,时代天使同期研发费用分别为5016.3万元、8090.5万元、5893.5万元,占比分别为10.3%、12.5%、9.8%,低于销售及营销费用。

时代天使称研发费用占比下降的原因是营收增速超过研发的支出增速,但从二者占总营收比重来看,销售和营销层面的投入对时代天使的重要性不言而喻。

因此,时代天使的长期竞争壁垒可以归结为两大方面,一是产品技术能力;二是渠道能力。而在接下来的市场竞争中,面对强势对手隐适美,以及其他虎视眈眈的挑战者,大股东松柏投资的资源输入会愈加重要。

招股书披露,自2021年起,时代天使与口内扫描仪的制造商合作,将业务拓展至向客户销售口内扫描仪,在为客户提供增值服务的同时,改善其隐形矫治解决方案的体验。自开始销售口内扫描仪到实际可行日期,时代天使共录得1350万销售款项。而口内扫描仪正是松柏投资一系列布局中的一环。

参考隐适美的发展历程可以预测,口腔扫描仪业务的推进最大意义不是增加营收来源,而是将进一步推动隐形正畸技术的普及,也就是说售卖口内扫描仪将在未来进一步推动其隐形矫治方案市占率提高。

而在渠道侧,松柏投资从上游的教育培训,到中游的隐形矫治器、种植体、生物再生、影像设备、口内扫描仪等,再到诊所管理软件及分销,及最终到下游的口腔医院及连锁诊所,均有布局。这些布局对于提升时代天使与医生、诊所的联系并进一步提升市场占有率显然有积极作用。

当前,Align Technology市盈率约为101倍,而时代天使若按最高发行价173港元计算,以高盛预测的51%的净利增长,市盈率也已超过百倍。但值得注意的是,Align Technology已经打开全球市场,时代天使当下则只在中国市场具有明显领先优势。

市场对时代天使的追捧既离不开公司基本面优秀表现的支撑,也不可忽视短期情绪的推动。而要实现价值长期坚挺,时代天使仍需加速快跑才能真正回应市场期待。

相关推荐

IPO观察:时代天使,整牙这门生意有多赚?

隐形牙套的“隐形生意”,毛利率超70%

千亿级“隐形牙套”致富经,即将跑出“隐形正畸第一股”

时代天使抢跑“正畸第一股”,国内口腔健康战事迈入下半场

一场IPO背后的牙科江湖

时代天使与外企拼杀十年赴港IPO 背后松柏投资身影浮现

成人“哄睡”这门生意

共享衣橱4年,这门生意稳了吗?

知料 | 蔡明在B站“二次出道”,虚拟直播这门生意有多香?

5G商用提前网络安全跟得上吗?有人看上这门生意

网址: IPO观察:时代天使,整牙这门生意有多赚? http://m.xishuta.com/newsview44808.html