微软通向万亿市值之路

题图来自东方IC,本文来自微信公众号:港股那点事(ID:hkstocks),作者:苍之涛,数据支持:勾股大数据

微软(NASDAQ:MSFT)在美国时间周三盘后交易上涨超过4%,市值超过1万亿美元,超越苹果成为美国最值钱的公司。

过去40年,微软经历了辉煌,低谷,重生三个阶段,和苹果一起,度过了互联网时代的各种变革。

在互联网pc时代,微软几乎垄断了所有的电脑台式机的操作系统和办公软件,成为毫无争议的霸主,市值在1998-1999成为美国第一。进入21世纪,互联时代从pc端全面转到移动端,像Facebook,Apple,Amazon, Netflix, Google等科技巨头引领了新一波浪潮,被称为“FAANG Stock”,而微软却渐渐被人遗忘。2011年,微软推出Microsoft Office 365,正式转型云计算业务,新CEO纳德拉上任后更是坚定了云为先的策略,使微软市值直逼万亿美元。

正如纳德拉在19Q2的电话会议中提到的,每一个企业都在寻求数字化,他们正在寻找值得信赖的合作伙伴来帮助他们建立强大的技术,而这个伙伴正是微软。

一、19Q3财务数据全面超华尔街预期

微软2019财年第三季度总营收为306亿美元,同比增长14%。三大业务也实现稳定增长,营收数据全面超过分析师预期。

生产力与商业流程业务收入为102亿美元,同比增长14%,分析师预期100亿美元;智能云业务收入97亿美元,同比增长22%,分析师预期93亿美元;个人计算机业务为107亿美元,同比增长8%,分析师预期105亿美元。

因为微软财年的第一季度在自然年的第三季度,所以我们以下出现的季度都是以微软财年为准。昨天发布的财报是2019财年Q3。

除了主营业务收入稳定增长,微软的盈利能力不断在增强,体现在毛利率在提高,运营利润和净利润的增速高于营收增增速。Q3运营利润为103亿美元,同比增长25%;净利润为88.1亿美元,同比增长19%。毛利率从上年同期的65.4%上升到66.7%。

微软在电话会议上提到,毛利率的提高主要来源于个人计算机业务的毛利率的提升。同时云业务的毛利率也不断攀升,从上年同一时期的58%上涨到现在的63%。

作为对标亚马逊AWS的项目,微软Azure在Q3的收入同比增长73%,虽然比上个季度下降了3%,但符合公司和投资者的预期。Windows预装业务是个小惊喜,在Q3同比增长9%,公司解释是PC市场并没有想象中那么差。

截止到美国时间周三收盘,微软的市值9591亿美元,动态市盈率28.6。也许你会问,微软Q3营收增长才14%,净利润增长才19%,是什么撑起28倍的PE,凭什么成为美国最值钱的公司?我们要从微软收入贡献最大的两块业务office和云计算说起。

二、办公软件Office在订阅模式下赚钱更“安全”了

根据Visual Capitalist的估计,微软office以及其云服务收入在2018年达到283亿美元,占微软总收入的25.7%。

在微软发布office 365之前,office办公软件的商业模式是一次性购得的授权买卖业务。之前office版本一直保持着三年一更新的频率,包括office 2003,2007,2010,2013,2016。一次性购得的问题在于,如果版本更新的功能不多,变化不大,消费者可能会宁愿不更新,毕竟原来的版本功能已经够用了。虽然卖软件的毛利率很高,销售的波动性较大。这跟苹果现在面临的处境很像,iPhone的更新速度不足以令消费者有每年都换一台手机的动力,所以苹果想转型服务。

2011年,微软推出基于云端的office 365,商业模式从“一次性付费,终身使用”变成“按需付费,阶段性使用”。可以称这种模式为现在最流行的软件即服务模式(SaaS)。

Office365的好处在于在订阅期内可以得到免费的更新,订阅365之后,你至少可以在5台多设备上(包括Mac和PC)运行Office软件,同时也可以得到额外的软件服务,包括Outlook, Publisher, Access, OneDrive, Skype等。

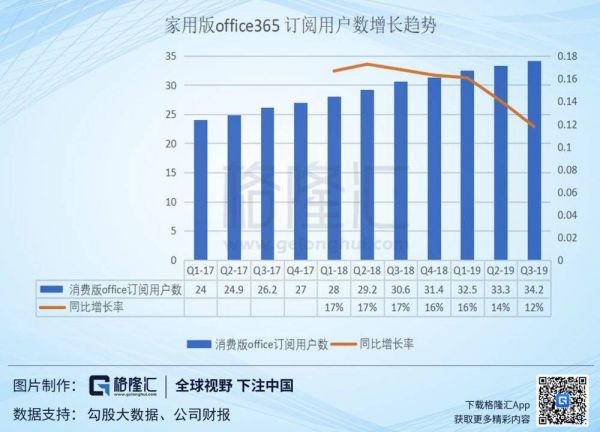

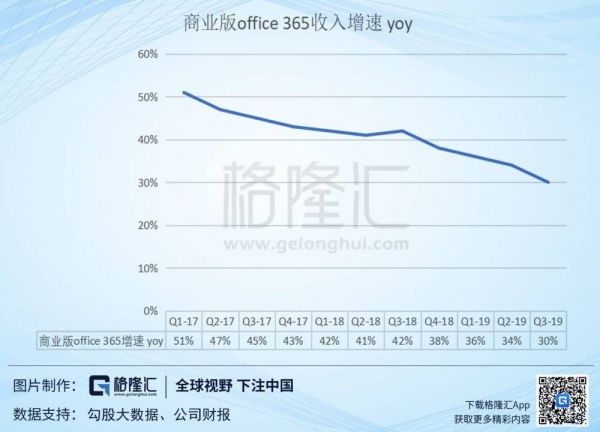

Office365的模式获得了大部分企业和消费者的认可。企业版Office365的用户数在过去11个季度的同比增速一直保持在25%以上。家用版office365订阅用户数也以12%以上的同比增速在增长,用户数在Q3到达到3420万人。

微软一直不是一个擅长做2C产品的企业,所以在家用版office365订阅用户达到一定规模好,增速有所放缓,Q3订阅用户同比增速仅为12%。

纳德拉曾在2018年初说到,Office 365的增长机会比他开发过的任何产品的增长机会都要大。商业版office365季度收入在过去十个季度增长速度有所放缓,这跟规模增大有关,但季度收入同比增长速度仍然保持在30%以上。

那订阅模式下对公司的盈利能力和现金流会有什么影响?SaaS订阅带来的不同收入模式,在利润表上,有利于公司营收和利润增长有更强可预见性,在另一方面会给公司带来大量可持续的现金流。

在订阅模式中,递延收入(Unearned Revenue)是比较关键的指标。递延收入相当于预收账款,是指公司还未提供货物或服务,但是先收到钱了。也就是说,当企业或者消费者订阅了一年的office365服务,公司现金增加,递延收入(属于负债)增加,但收入还没有计入。到了实际发货或提供服务的那一时点,收入增加,同时负债减少。

过去三年,微软的递延收入呈上升趋势。递延收入可以看作是一个先行指标,可以预测公司未来收入的情况。

由于订阅模式的原因,微软的预收能力大大增长,不仅先收现金,后提供服务,同时大大降低了未来收入的不确定性。

在过去的10个季度中,微软的的运营现金流的净流入都比净利润高,这种是比较典型的强现金牛生意,盈利是非常健康以及有持续性的。市场给这种强现金牛生意的估值都是比较高的。

微软的生产力业务向云端和订阅转型,加上office办公软件不再与window捆绑销售,令office办公软重新恢复了生机,在竞争中进一步巩固其在生产力软件市场的统治地位。根据Gartner的数据显示,在2016年,微软的office占了生产力软件市场差不多90%的市场份额,排名第二的是Google的G Suite。

这是一个几乎垄断而且提供稳定现金流的生意。

三、云计算业务成为营收新增长点

云业务的崛起是近年来微软股价腾飞的助燃剂。

按服务种类分,云计算主要分为三类:IaaS(基础设施即服务),PaaS(平台即服务),SaaS(软件即服务)。微软是全球唯一覆盖IaaS-PaaS-SaaS三大云服务模式的厂商,能够提供最完善的公有云服务的公司。

微软的云服务渗透在三大板块业务的各个产品,在生产力和商业流程里的Office 365 和Dynamics 365属于SaaS服务;智能云中的Azure和SQL数据库属于IaaS服务;个人计算机业务中的Window商业云服务属于PaaS服务。

在微软三大块业务中,智能云部门并不能展示微软所有云业务的真实情况。所以微软把所有涉及云的业务划分到一个叫“商业云”的指标中,并在每个季度公布商业云业务的收入和毛利率。Q3商业云收入为96亿美元,同比增长41%,所有放缓。但在之前四个季度中,商业云收入一直以70%以上的同比速度增长。云业务的毛利率也从17年Q1的49%上涨到19年Q2的62%,并稳定在60%以上。

云计算业务中最重要的产品是Azure。作为对标亚马逊AWS的产品,Azure的增长速度备受投资者关心。Q3 Azure收入同比增长73%,微软一直没有提供Azure的具体收入数据,但根据研究报告数据显示,Azure在2018财年收入大约为135亿元,占总收入的比例为12.2%。

在最近两个季度中,Azure的收入同比增速有所下降,这也是投资者所担心的,这跟Azure不断扩大的规模有关系。

根据Canalys Clouds Channels Analysis的数据显示,Azure的市场份额从2017年的13.5%上升到2018年的16.8%,而亚马逊AWS的市场份额为31.7%。虽然增速在下降,但Azure不断在扩大其市场份额。

按照这个趋势,微软的Azure和Amazon的AWS将瓜分北美,甚至是全球的 IaaS 市场。不管是甲骨文,IBM和Google在IaaS领域的竞争中已经败下阵来。

在月初,美国国防部宣称,亚马逊和微软成为价值100亿云项目JEDI的最后竞争者,甲骨文和IBM惨遭淘汰,进一步证实了IaaS市场头部公司的竞争优势。微软的Azure以安全性高,无缝整合Microsoft软件为特点,客户大多为大型企业;Amazon的AWS是客户导向型,包容性高,客户大中小企业都有。

在2018年,Amazon的AWS业务收入为256亿美元,微软Azure收入估计大约为135亿美元。根据CNBC报道,五角大楼将在2020财年投放6190万美元预算给JEDI项目,虽然中标这个项目都不会给两家公司的营收带来立竿见影的效果,但却是一个极棒的品牌效应。

安全,是微软在竞争中最大的优势。虽然AWS也有极高的安全性,但微软经营了企业级业务超过30年,更了解大企业的需求。纳德拉在电话会议中称,财富 500 强企业中,95%都在使用微软的云服务,在大中型企业市场,微软具备较高认可度。五角大楼可谓是全美最需要数据安全的地方,他们选择合作伙伴的第一要求无疑就是安全性。

Stifel分析师在报告称,Azure增长速度比同样规模时期的AWS快,同时微软依靠其40多年来技术的积累以及企业服务的经验,云计算业务仍然是微软的营收增长来源。

四、错过了移动端,微软希望在IoT领域称霸

在4月18日,微软宣布收购物联网(IoT)实时操作系统(RTOS)和微控制器单元公司Express Logic。这是一家位于加利福尼亚州圣地亚哥拥有23年历史的公司,其开发的实时操作系统已经安装在超过62亿部物联网设备上。

此次收购再一次显示微软布局物联网领域的野心。在2018年4月4日,微软宣布在未来的4年投入50亿美元在物联网领域。在2018年开始微软发布的产品包括Azure Sphere, Azure Digital Twins, Azure IoT Edge, Azure Maps andAzure IoT Central。其中最重要的是Azure Sphere,它是专门设计给物联网应用的操作系统。

微软希望通过这次收购,将数十亿个物联网终端产品和应用连接到其Azure中,同时将ThreadX RTOS的实时处理系统整合到Azure Sphere。

Gartner发布的物联网报告预测,到2020年将会有200亿台物联网设备,而智能手机用户预测2021只有38亿。

在互联网的历史上,谁能控制操作系统,就有可能成功。微软在PC时代拥有Window,苹果和谷歌在移动时代拥有IOS和安卓。如果物联网是下一个风口,微软是否能把握到这个机会?

本文来自微信公众号:港股那点事(ID:hkstocks),作者:苍之涛,数据支持:勾股大数据

相关推荐

微软通向万亿市值之路

亚马逊财报喜忧参半,重回万亿市值之路蒙阴霾

营收远不及苹果,云业务能否撑起微软万亿市值?

苹果中规中矩,2万亿市值是托了疫情的福?

微软财报超预期,股价盘后涨超4%,市值突破万亿美元大关

微软股价上涨,市值超过苹果成为美国市值最高科技公司

谷歌市值破万亿美元大关,美国五大科技巨头市值总和超过5万亿美元

苹果市值最先超过1万亿美元却后劲不足,亚马逊有望率先突破2万亿门槛

帝国反击:纳德拉治下的微软何以突破万亿美元?

美国第四家,谷歌母公司市值首破万亿美元

网址: 微软通向万亿市值之路 http://m.xishuta.com/newsview3961.html