中国半导体产业如何加速国产化

编者按:本文来自微信公众号“财经十一人”(ID:caijingEleven),作者:不止十一人Kakuya Nishikawa 宋旭军 叶楠,36氪经授权发布。

半导体行业有一个被称为“硅周期”的周期,每隔三到五年就会重复一次繁荣到萧条。半导体市场目前正在繁荣波段。

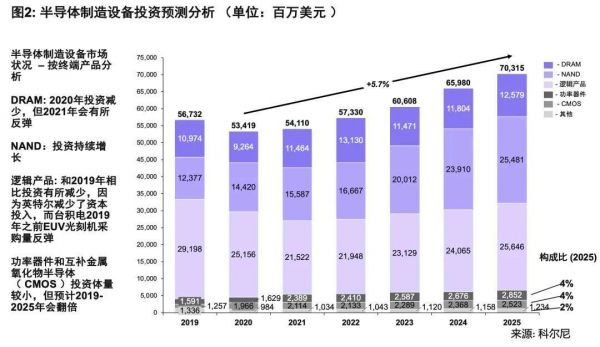

据SEMI(国际半导体产业协会)预测,2020年半导体生产设备市场较2019年会增长15%,增至549亿美元(约人民币3843亿元),创下历史新高。存储芯片泡沫破灭带来的下降行情预计在2021年见底反弹,之后以每年约5%-6%的速度增长。5G,以及新冠疫情对在线经济的需求都是半导体产业下一轮增长的关键驱动力。

新国际形势下,科尔尼认为,中国半导体产业要想加速国产化,就需要在多个环节调整之前的发展策略。

01

芯片代工与内存芯片:

聚焦成熟工艺,吸纳高端人才

半导体代工和内存芯片原本是中国期望以撬动半导体产业的两个重要支点。

半导体产业链包括原材料与设备、设计、制造、封测四大环节。在半导体设计领域,中国已经涌现了诸如华为海思等具有国际竞争力的企业,下一步的发展逻辑应该抓住半导体代工,继而带动更上游的原材料和设备,这也是为什么中国国家集成电路产业投资基金(下称“大基金”)一期投资主要以半导体制造和设计为主。

但美国通过制裁中芯国际(中芯国际集成电路制造有限公司)已经严重阻碍了这一进程。

中芯国际是中国大陆最大的芯片代工企业,也是中国大陆目前唯一正在研发7纳米先进制造工艺的企业,但该公司已于2020年12月18日被美国列入禁运实体名单,10纳米及以下半导体芯片生产所需的特定技术与设备将禁止向其出口,以防止此类关键的技术用于中国的军民融合。

科尔尼认为,中芯国际等中国芯片代工厂应改变策略,收回此前在前沿技术的投资,稳步提高在芯片成熟工艺代工市场的竞争力。

预计在汽车、工业和通信应用等领域,对基于成熟工艺的芯片用量将大幅增长。这些行业使用的芯片并不需要采用14纳米以下先进工艺,但对高耐热(散热)、低延迟、低功耗、高安全性等要求很高,同样也考验芯片代工厂的能力。中芯国际要想在此领域与台积电等其他代工企业拉开差距,需要将已经分配到前沿领域的资金撤回,转而加强在成熟工艺上的投资。

虽然与代工企业无关,但是有两个案例可供参考。

2015年,荷兰恩智浦2015年以118亿美元收购美国飞思卡尔,一跃成为全球第一大汽车半导体厂商,且至今仍保持着领先地位。

另一个典型例子是瑞萨电子2017年对Intersil的收购案例。

瑞萨电子在车载半导体和车载微电脑上具有优势,而Intersil则在航天、航空和军事应用的模拟半导体(特别是电压控制)具有优势。瑞萨电子认为,Intersil的能力完全可以转移到车载领域。此外,电压控制半导体是“匠人领域”,需要极强的专业知识和技术积累,这使得后进者很难追赶。通过收购进入这一领域,是一个非常明智的战略选择。

存储芯片是中国另一个寄予希望的突破口。这是因为存储芯片量大,每年存储芯片出货量占到全球芯片产量的三分之一,其次存储芯片更加标准和通用,对生态要求远不如计算芯片。

但存储芯片市场格局高度寡头化,主要被三星、SK海力士、美光等少数几家存储芯片厂家所把持,中国存储芯片的自给率不到5%。

2016年,中国三大存储芯片厂商浮出水面,分别是清华紫光集团出资的长江存储科技有限责任公司(下称“长江存储”)、长鑫存储技术有限公司(下称“合肥长鑫”),福建省晋华集成电路有限公司(下称“福建晋华”)。其中,长江存储负责3D NAND Flash(闪存)芯片,合肥长鑫负责移动式DRAM(内存),福建晋华负责利基型DRAM。

截至目前,长江存储的NAND Flash研发进展顺利。该公司在2019年实现64层3D NAND Flash的量产,正在计划实现128层的量产;如果成功量产128层3D NAND Flash,该公司将在技术上与顶级厂商并驾齐驱,科尔尼预计,2021年长江存储的市场份额将达到8%。

相比之下,DRAM芯片的进度则有些滞后。

合肥长鑫虽然在2020年实现了DRAM的量产,但其工艺技术水平不如全球三大DRAM芯片公司(三星、美国美光、SK海力士),目前对市场影响也很小。

福建晋华采用中方出资,联电(UMC)出技术的模式,但在2018年10月晋华被美国商务部列入禁运实体名单,目前联电也终止了与其的技术合作,晋华业务基本处于停滞状态。

紫光集团(长江存储的母公司)日前也宣布进军DRAM,但由于没有制造封装方面的专业知识,自主研发预计需要三到五年的时间。

如上所述,中国内存产业目前面临的最大挑战是如何加强实力。如果能够收购全球三大DRAM公司中的任何一家,就能够切实进军并掌控DRAM产业,但在当前国际形势下,此类跨国收购几无可能。此前,紫光集团意图收购美光和铠侠株式会社,并计划出资西部数据公司,但这些计划都因各国当局阻挠而没有成功。

因此,最具现实意义的路线是加强技术人才招聘,此前韩国三星就曾以高薪将日本技术人员招聘至公司,提升了整体的技术水平。

02

设备企业:寻找收购或合作契机

半导体设备企业大致可分为“光刻设备企业”、“镀膜沉积/刻蚀等其他设备企业”等。这是因为在主要设备中,光刻设备所需要的技术尤其特殊,全球市场上的玩家玩法也完全不同。

在国产光刻机领域中,上海微电子(上海微电子装备集团股份有限公司)一枝独秀。其产品主要采用ArF、KrF和i-line光源,目前只能达到90nm制程,且主要用于IC的后道封装和面板领域,比最先进一代设备落后了20年到30年,上海微电子今后要想在全球范围内提高自己的地位,从外部引进技术必不可少。

例如,上海微电子可以从尼康和佳能引进技术,具体技术引进对象包括i-line、KrF、干法ArF和沉浸式ArF。如果要获取EUV(极紫外光刻)技术,则需要ASML的技术支持,但是作为全球龙头企业的它们,无论是收购,技术合作还是人才招聘,都是极其困难的。所以可以从EUV之外的ArF设备厂商进行技术引进和学习。

尼康在沉浸式ArF光刻设备的全球市场份额不到10%,在干法ArF光刻设备的全球市场份额约为30%,但目前,由于开发成本的缩减,相关工程师在尼康的机会也在逐步减少。佳能在i-line和KrF方面具有技术优势(它已经退出了ArF之后的技术开发)。通过吸收这两家公司的技术和人才,可以获取从i-line到沉浸式ArF的技术开发能力。

通观整个半导体行业,设备的客户黏性很大,一旦签约,很难被替换。在迅速崛起的中国半导体市场,如果能够提供从i-line到沉浸式ArF的全线服务,构筑自己的优势定位,就能与客户公司一起积累技术知识,最终具备在全球范围内竞争的技术能力。过去,ASML也是很早就进入到还在起步期的韩国和中国台湾半导体市场,伴随着其成长而巩固了市场地位。

为了实现这一目标,科尔尼认为,中国光刻设备行业下一步可考虑通过部门收购或者人才招聘引进的方式获取相关技术。

半导体行业不乏收购非一级梯队企业,而使买卖双方都获益的案例:

例如,2008年经济危机后,日本内存芯片企业尔必达因现金流出现问题进入破产重组,美国公司美光趁机于2013年收购了尔必达。

当时这一收购虽然在日本国内引发大量负面评论,但如今,尔必达的广岛工厂已成功转型为美光科技内存业务的核心生产基地,担负最前端产品的研发和生产。迄今为止, 美光已向该工厂投入了数千亿日元,且计划继续投入同样规模的资金,并通过招聘应届毕业生等措施扩充约500名工程师的岗位。

国产镀膜沉积/刻蚀设备领域的主要公司是北方华创科技集团股份有限公司(下称“北方华创”)。

北方华创是2016年,由北方微电子(生产CVD、PVD和刻蚀设备)和北京七星华创(生产七星/清洗设备和质量流量控制器)并购重组成立的公司,并于2017年收购了美国清洗设备公司 Akrion Systems,拥有较为丰富的设备产品线。

另外,中微半导体设备(上海)股份有限公司已经成功生产出5nm的蚀刻机,并开始获得台积电及长江存储等公司的刻蚀设备订单。

和光刻设备行业类似,中国在镀膜沉积/刻蚀等领域也不具备国际最先进技术。也就是说,它们无法处理需要精细加工的关键工艺,因此开发能够处理这些工艺的干式蚀刻技术和ALD设备就成为当务之急。

外部合作仍然是技术强化的较好选择,如与日立高新或爱发科(ULVAC)合作。

日立高新的半导体部门在对精密度有极高要求的栅极蚀刻设备方面拥有超过10%的市场份额,但是该公司可能会因为业务优化出售半导体部门。爱发科拥有PVD和金属CVD/ALD设备。这两家公司虽然都没能进入全球第一梯队,但它们在技术上都有过人之处。

近年来,刻蚀和镀膜沉积等关键工序中,上下游工序连接性的重要性不断被提高,如果一家公司能同时拥有刻蚀和镀膜沉积的高水准设备,则会是一大优势。和光刻设备行业一样,如何利用自己的优势,提前进入还在成长期的中国市场,建立自己的竞争优势,是一个关键战略

03

材料企业面前的两大趋势

半导体材料大致可分为前端晶圆制造材料和后端封装材料,其中,晶圆材料主要有硅片、光掩膜、光刻胶、抛光液等。封装材料主要有层压基板、引线框架、焊线、热接口材料等。

晶圆是制造半导体的关键材料。随着半导体生产技术的不断提高,晶圆整体向大尺寸发展,晶圆尺寸从早期的2英寸、4英寸,发展为现在的6英寸、8英寸和12英寸。

8英寸与12英寸是目前晶圆主要的尺寸。2020年之前,中国境内主要以8英寸晶圆厂为主,随着大基金的持续投入和地方政府的配套资金支持,多个12寸晶圆厂项目落地中国大陆。

SEMI的数据显示,2017年-2020年间全球投产的半导体晶圆厂为62座,其中有26座设于中国大陆,占全球总数的42%。

好消息是,中国晶圆厂的激增将促使全球晶圆生产向中国转移,根据IC Insight统计,2018年中国大陆晶圆产能243万片/月(等效于8寸晶圆),占全球晶圆产能12.5%。预计到2022年,中国大陆晶圆厂产能将达410万片/月,占全球产能17.15%。

但晶圆的国产化比例仅有5%-10% 左右,特别是供尖端领域使用的12英寸晶圆,才刚刚初步形成商业化供给。

科尔尼认为,中国不仅有必要建立自己的大型晶圆厂,保证相应的产量、质量和成本水平,还应加快整合中国境内8 英寸与12英寸的晶圆厂,建成有竞争力的大型晶圆厂商。

2016年,晶圆行业排名第六的中国台湾环球晶圆(GlobalWafers)收购了全球第四大半导体晶圆供应商SunEdison Semiconductor(SEMI),一跃成为行业第三。

当时,晶圆行业50%的市场份额是由信越化学和SUMCO这两家日本企业所占据。通过合并,台湾环球晶圆打破了寡头垄断的局面。

封装材料包括电子特气、CMP抛光材料、光刻胶等,在中国似乎都有供应商,但还未对全球巨头构成威胁,其中一个原因可能是材料比设备和器材更难进行逆向工程, 很难后来者居上。

在这种情况下,科尔尼认为必须抓住当前封装材料领域的两个重要趋势。

第一大趋势是,人们将越来越看重材料与关键工艺(光刻、刻蚀、镀膜沉积)之间的契合度,材料设计若考虑到了前后工艺影响,将更有价值。这意味着,通过收购和整合国内外相关企业,获取丰富的产品线将变得非常重要。特别是蚀刻和沉积这两种工艺是同时进行的,如果能同时提供这两种材料,提出相应的建议,对提升材料公司的竞争力很有帮助。

美国材料厂商Entegris(英特格)对Versum的整合意图就是典型案例。Entegris擅长生产镀膜沉积用气体,为了业务互补,它曾经计划收购在蚀刻用气体有优势的Versum,并一度与其达成初步的整合协议,但后来默克公司开出更好的条件“抢走”了Versum,如果Entegris和Versum能够整合,就会造就一家具有强大跨工艺能力的材料企业。

第二大趋势是,材料企业正在摆脱“按照客户提出的规格书开发材料”的主流工作方式,主动参与到从生产工艺开发及规格书确定的过程中,根据需要与设备商进行合作。例如,材料厂家Versum与Lam Research(全球第三大半导体设备公司)合作,解决了3D闪存研发中的一个较大的技术难题。

中国的材料厂家也需要与北方华创等设备厂家多开展协作。由于材料研究人员往往对设备缺乏基本了解,因此,最好能在公司内部建立相应的制度和知识库,以掌握最基本的知识,才好与外界进行合作。

(原载2021年1月4日《财经》杂志;作者Kakuya Nishikawa与宋旭军为科尔尼全球合伙人,叶楠为科尔尼合伙人,编辑:周源)

相关推荐

中国半导体产业如何加速国产化

德联观点:中国半导体产业应该怎么投?

「衡宇科技」搭国产化“顺风车”,加速存储芯片国产化替代 | 芯创业

中国半导体产业40年记

国产化,一点也不能放松

开始进入主战场的中国半导体,怎么投?

半导体产业投资趋势:新一轮硅含量提升周期到来,行业新机遇产生

日本的“半导体陷阱”,以及留给中国的启示

从三大产线招标,看属于国产半导体设备的时代才刚刚到来

下一个十年,看中国半导体材料行业弯道超车

网址: 中国半导体产业如何加速国产化 http://m.xishuta.com/newsview36922.html