美团的泡沫在哪里?

编者按:本文来自微信公众号“科技说”(ID:kejishuo),作者:老铁007,36氪经授权发布。

我本人曾经一度是美团股票的坚定持有者,从2019年中期就开始不断加仓,但今年中,彼时股价突破200港元大关,上百倍的市盈率开始引起舆论关注,认为美团无可争议的充满泡沫。

受舆论影响,以及过百倍的市盈率确实实实在在立在那里,很是扎眼,出于审慎原则,我在当时清仓了所有股票。

其后我就期待着验证自己如何“踩准节奏”,盼望着美团股价开始进入调整期,进而下跌,回到100港元水平,然后撰文吹嘘一把自己的投资理念,但结果大家都知道,如今的美团股价在300港元上下,市值超过了16000亿港元,成为新一代巨头了。

为何我错判了美团,美团又如何能撑得起现如今的市值,或者说站在价值投资立场,美团究竟做了什么引起资本市场如此的追捧?

这是过去三个月多以来我不断反思的问题。

先证实市盈率的问题,这是投资界,媒体界共同关注的话题,当然也是我误判的起点。

截至撰稿时,美团TTM市盈率在167倍之多,静态市盈率超过600倍,其中主要是因为2020年Q3投资理想汽车带来58亿净利润,无论是否剔除此因素,美团市盈率都是一个惊人的数字。

这个数字高吗?乍看很高,但实则并没有想象中那么高。

在近期内,美团开始深入两手抓战略:一手抓既有业务的稳步增长,如外卖,到店和酒旅;而另一手则以创新业务为主,这么多年来分别尝试了共享单车,网约车,买菜,社区团购,生鲜,共享充电宝等业务,创新业务起起伏伏,褒贬不一,且都给当期损益表带来的严峻的亏损。

也就是说,如果把美团拆分为两个公司:A为传统业务;B为创新业务。由于创新业务尚在亏损期,对市值的影响权重较低,我们不妨用现有市值对A部分进行估值。

我们查询了2020年前三个季度,A部分的经营盈利分别为:6.1亿元,31亿元和35亿元,共72亿元,保守估计Q4该部分的经营盈利也会在40亿元以上,也就是说该部分全年盈利保守将超过100亿元,如果把对理想汽车的投资收益纳入统计范围,全年盈利将在160亿元上下。

不考虑B部分,如果美团只将A部分上市,也就是说调整后的美团市盈率在80-100倍区间。

假设美团是一家保守型公司,以现有现金牛业务为基础,不再开拓创新业务,参考腾讯50倍的市盈率,京东70倍的市盈率,以美团的成长性我们假设给60倍,

这也刚好是股价在200港元区间之时,那么现如今接近300港元的价值又当如何理解呢?

在最初解释此现象时,我们考虑到了“市场有限有效性理论”,也即,市场并非时刻保持有效性,甚至大多数时间是失真的,在当下出于货币政策以及科技概念股在全球的追捧等原因,股价暴涨有其合理性的一面。

在日后的分析中,我们逐渐打破了以上“借口”,主要原因为:资本市场或许会出于成长性给企业以特殊的市盈率,中短期内市场会失真,但长期内仍然要反应运营的基本面。

我们再考虑到美团运营的基本面,虽然当下社区团购,生鲜买菜等业务如火如荼,业内外也掀起了巨大声量,这固然代表着未来互联网的一种趋势,但中短期内对美团的市值管理仍然要从基础业务入手。

在过去的几个月内,美团主要面临以下压力:

其一,老对手阿里在本地生活服务方面的围追堵截,年初支付宝承接阿里本地生活服务流量入口,再到本地生活调整运营,将业务延伸到非餐饮配送,阿里与美团贴身肉搏战堪称今年来互联网头部企业的一大看点;

其二,当算法越来越成为企业增效的主要驱动力时,出于人为主义关怀,算法过度“压榨”骑手也成为新的社会话题,美团能否平衡效率和成本之间的关系,是否会因此影响业务的盈利性呢?

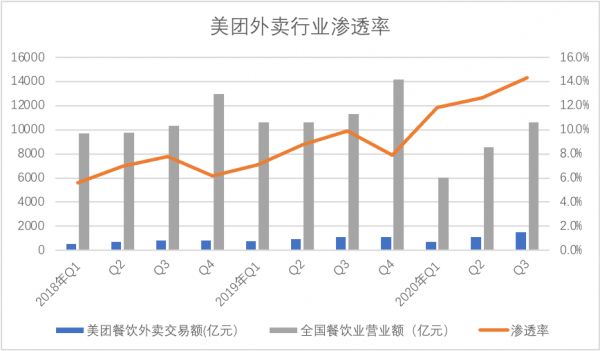

先看第一个问题,受疫情影响,餐饮业损失巨大,根据国家统计局数据,今年1-9月,餐饮业总收入同比下降23.9%,共计25000亿元,在堂食受到严重影响之下,外卖借此迅速提高了渗透率,我们整理了美团外卖多周期以来对餐饮业的渗透率,见下图

根据我们观察,阿里本地生活服务对美团的围追堵截主要集中在:

其一,流量制衡,打通手淘,支付宝两大国内互联网头部应用流量;

其二,业务组合降低成本,天猫超市接入饿了么,提高服务总规模,降低分摊成本,为竞争扫除后顾之忧;

其三,在年初疫情后,饿了么宣布对部分餐饮业进行了降佣金计划,以此提高行业向心力。

但在上图中,以上策略均未达到理想状态,美团餐饮外卖的行业渗透率在Q3仍然在快速上升态势,超过了14%,仅以此来判断,虽然下了大力气“对付”美团,但这9个月中仍未取得明显效果。

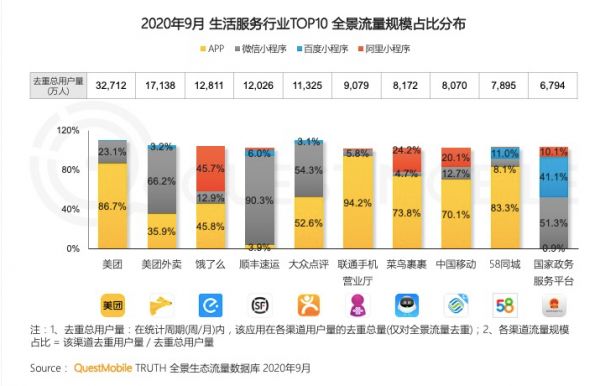

在Quest Mobile的《2020中国移动互联网秋季大报告》中也可以找到证据,见下图

虽然接入支付宝小程序之后,确实对饿了么的流量有了比较明显的促进意义,但在MAU数据维度中,饿了么数据不仅落后于美团App,亦与美团外卖App有明显差距,就此来看,饿了么对美团仍在追赶阶段,还谈不上“压制”。

我们认为主要原因为:阿里本地生活服务在过去相当长一段时间内都在进行组织的优化,如口碑与饿了么两大组织之间的融合,阿里本地生活服务与支付宝之间配合,阿里本地生活服务与同城零售事业群之间的合作,一次业务架构的调整就要带来一次组织架构的改变,本地生活服务在享受阿里母体的“哺乳”之时,对自身管理也提出更高的要求。

在过去,美团外卖作为核心业务之一并没有进行太大的架构调整,即便是与之有较大关联的创新业务,也往往是在不打扰主体架构基础上单设部门进行,在有先发优势之时,又保持着组织的稳定,这或许除了互联网流量,运营等因素之外,更能理解两大企业的竞争点。

如果阿里本地生活服务难以对饿了么进行成长性“扼制”,那么究竟如何看待两家企业的竞争呢?

在一个仅存两家企业分割市场的行业中,对手之间的关系并不能完全以“对立”进行理解,除对立和竞争之外,两家企业似乎也存在着不可分离的暧昧关系:若市场中仅剩余一家企业,在缺乏服务参照之后,用户对企业势必会会有更高的要求,甚至可能超出企业的服务能力,若无法实现,恐会影响行业发展,某种意义上,两家企业互为参照,互相激励,提高市场总盘子,再互相竞争,分食盘中餐。

具体到美团,在数据上又如何体现竞争带来的变化呢?

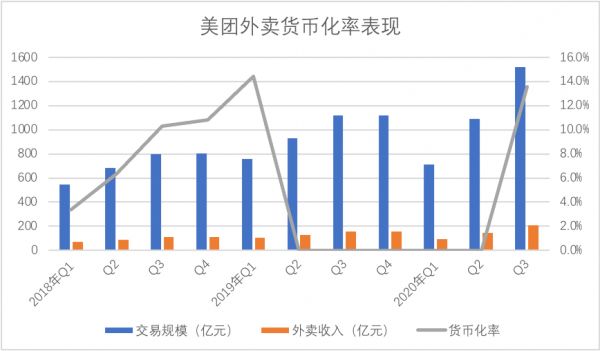

在饿了么处于防守之时,正是美团大规模成长的周期,货币化率在2020年之前基本呈稳步的增长趋势,但在2020年之后,固然有疫情之下餐饮业需要“回血”的原因,但另一方面,饿了么加速竞争也对美团提出了新的要求,货币化率不可过分成长,这不仅会透支商家成长性,更为重要是会破坏美团与餐饮业的关系。

当然,2020年货币化率下降有多种原因,诸如中头部餐饮企业加入之后选择了自行配送,但整体上,美团外卖的货币化率在2020年已经相对克制了。

与此同时我们也发现,2020年Q3外卖交易金额较上年同期增长了36%,但外卖业务经营性盈利却同比增长了132.2%,在过去我们曾对此进行过解读,且观点集中在诸如:运营效率,对骑手成本的压缩等等。

但其实忽略了对手追赶下对收入模型的影响,见下图。

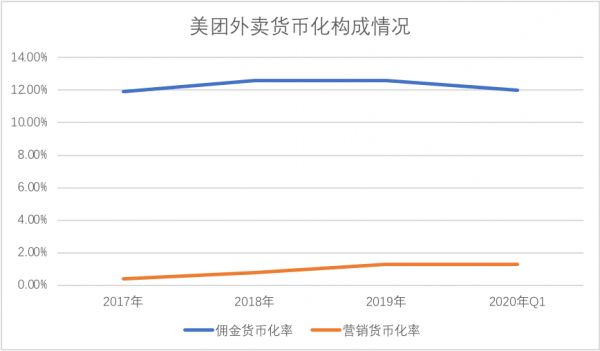

从外卖货币化构成来看,进入2020年之后,佣金货币化率固然呈触顶的趋势,这也有利于改善平台与商家关系,但在营销收入的货币化率中,2020年之后反而呈加速增长的趋势,当对手在进行降佣金收买人心时,美团将营收重点逐渐向营销业务转移,而这种较为弹性的营收方式也可一定程度上抵消商家对货币化率的敏感度。

当前对美团营收的分析过多集中在了交易总规模之上,这确实有合理的一面,但却忽略了营收结构的变化,在此变化下,营销类收入增长,且不会带来更高的交易和市场支出成本,某种意义上,营销类收入几乎等同于经营利润。

在饿了么与美团的竞争中,我们看到的不仅仅是双方的互放狠话,也有互相刺激之下,修正业务模型,倒逼改革,此为业务带来的积极一面。

在此情况下,再看美团对骑手的“压榨”,算法在提高效率的同时也将骑手视为一个个流水线的工人,疲于送餐而未有片刻休闲,若要根据舆论所要求,美团若要将工人从算法中解脱,要么提高骑手待遇,要么增加骑手规模,总之都会增加运营成本。

我们暂不探讨该目标是否符合提高效率这一企业经营的基本目标,事实上在我内心也认为“活在算法中”为伪命题,骑手固然辛苦,但其实是进行了收入补偿的,如果平台增加骑手招募,或者降低单个骑手的配送量,降低收入,这是否又符合骑手利益呢?同情骑手的声音是否有点“何不食肉糜”的天真和居高临下之感呢?

回到正题,在2020年Q3,美团增加了骑手支出成本(季节性和临时性补贴为主),外卖毛利率有所下滑,但经营利润率却由上年同期的2.1%增长至3.7%,改善较为明显,这也可以看出,在提高营销类收入前提下,提高骑手方面的成本支出并不会影响总利润率,营销类收入可视为美团接下来的潜在收入。

出于篇幅原因,本文并未对到店及酒旅业务进行细致分析,该部分业务与外卖业务有一点是共通的:在拿到了用户规模效应之后,营销类收入的价值也将随之凸显,2021年随着疫苗的面世,疫情迟早会过去,线下餐饮和旅行将重回正轨,这对美团显然也是一大利好。

重新回到估值问题,2020年美团以外卖为代表的基础业务仍然取得了30%以上的增速,市场是可以以此给予较高的市盈率,前文我们给其60倍市盈率也是合理的,根据上述分析,美团10000亿港元上下的市值是有其内在价值的合理性,也是站得住的,我本人在清空美团股票同时恰忽略了此因素,这是值得反思的,但如果过高,会有泡沫,但并未我们想象中如此之大,其假设条件为创新业务尚未在市值管理中发挥作用。

相关推荐

美团的泡沫在哪里?

美团的朋友在哪里?

新平台诞生的机会在哪里?

美团蚕食携程

买菜在拓宽美团的业务边界

印度的机会在哪里?

互联网30年,泡沫如梦

美团外卖83%佣金都花在配送上,但骑手也不赚钱,钱去哪里了?

“妖股”美团

港股独角兽周年记:折翼的小米美团能否再成资本宠儿?

网址: 美团的泡沫在哪里? http://m.xishuta.com/newsview35187.html