徐小平雷军加持下,冲刺IPO能拯救一起教育吗?

编者按:本文来自微信公众号“资本侦探”(ID:deep_insights),作者:郭凡瑜,36氪经授权发布。

不是猿辅导,也不是作业帮,在今年在线教育火热的大背景下,第一家踏上赴美IPO的在线教育公司是一起教育。

北京时间11月14日,一起教育正式向美国证监会递交IPO,拟在纳斯达克上市。

今年对于所有在线教育公司而言都是一个难得的发展窗口期,疫情影响下,在线教育特别是K12赛道迎来发展红利,多家在线教育公司无论是在一级市场还是二级市场融资都获得了更多资本的关注和青睐,冲刺上市的一起教育也不例外。

不过与现在头部厮杀正酣的玩家不同,一起教育最初加入战场是从“校内+课后”整合模式开始的,该模式旨在结合校内校外场景,打通线上线下的产品和服务。在校内,旗下品牌一起作业提供智能校内教室解决方案,在校外,一起学网校作为在线学科辅导平台,提供在线直播课程和服务。

这与当前准备做线上课程的在线K12玩家们存在很大差异。

招股书显示,一起教育为全国超过90万教师、5430万学生、4520万家长提供教学、学习和评测应用,目前服务全国7万所学校,覆盖全国三分之一的公立中小学。截至2020年9月30日,一起作业学生端日活跃为680万,月活跃用户为1950万。

一起教育在招股书中称,在课外辅导方面,其已成为中国排名前五的在线K12大型课后辅导服务提供商。

虽然模式有差异,也能进入行业前五,但是摆在一起教育面前的挑战一点不小。一起教育在目前的竞争中表现如何,未来面对激烈的竞争打算如何应对,这些问题需要得到更多解答。

差异化外衣下的在线课程内核

从招股说明书披露的信息来看,一起教育的表现基本符合行业当前的发展状态:高增长、高投入、常年亏损。

根据招股书披露显示,一起教育2018年、2019年营业收入分别为3.10亿、4.06亿元人民币,同比增长30.75%。今年疫情对一起教育的催化作用明显,截至2020年9月30日止的9个月内一起教育科技的净收入为8.08亿元人民币,同比增长277.48%。

其中K12在线课程逐渐成为其营业收入的主要来源,分别为9388万、3.60亿元人民币,占比为30.2%、88.5%。2020年前9个月,该业务营收为7.51亿元人民币,占比为93%,持续发展K12在线课程已经成为一起教育的重要发展方向。

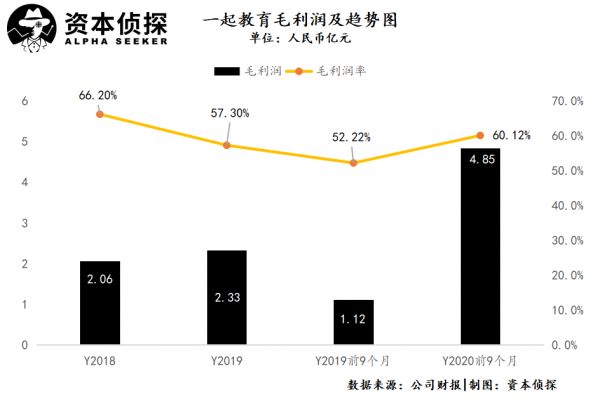

毛利润方面,一起教育2018年、2019年、2020年前9个月毛利润分别为2.06亿、2.33亿、4.85亿元人民币。

报告期内,一起教育始终未能走出亏损泥潭。招股书显示,2018年、2019年以及2020年前9个月,一起教育分别净亏损6.56亿、9.64亿以及9.75亿元人民币,亏损呈持续扩大趋势。

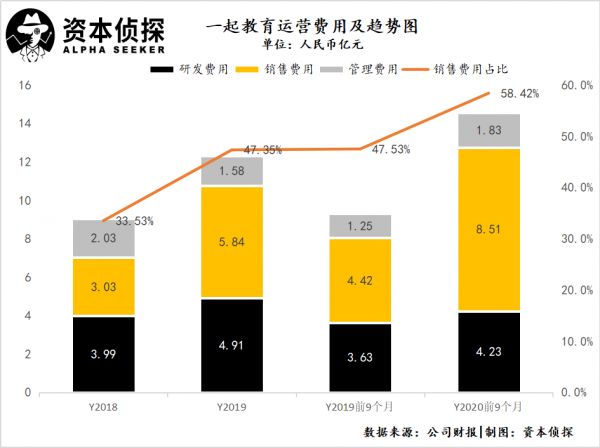

持续亏损的原因主要是经营费用的不断上升。首先是市场营销投入持续增加,2018年、2019年以及2020年前9个月市场营销费用为3.03亿、5.84亿、8.51亿元人民币,这与行业竞争加剧的现状有关,目前在线教育获客成本依旧高企,头部企业烧钱获客的比拼仍在继续。

同时,研究费用投入依旧较高,2018年、2019年以及2020年前9个月为3.99亿、4.91亿、4.23亿元人民币,在线双师课程规模效应有待显露。

在经营数据方面,一起教育的在线K12辅导服务付费课程入学人数从2018年的27.2万增加到2019年的72.6万,增长166.9%,2020年9月30日的9个月为116.8万,从截至2019年9月30日的9个月的40.5万增加188.4%。

在股权架构上,此次IPO前,创始人刘畅持股为17.1%,顺为资本持股为20.2%,是一起教育科技最大股东。Fluency Holding持股为13.5%,H Capital持股为12.3%,CL Lion Investment III Limited持股为11.6%,Esta Investments Pte. Ltd.持股为11.2%,Walden Investments Group Limited持股为6.4%。

整体来看,一起教育表现中规中矩,符合行业发展现状,但是无论在增长、规模、盈利方面,均未能提供惊喜。

虽然以差异化模式起家,但当下的一起教育讲的显然是一个如今竞争最为激烈的K12在线教育故事。那么在竞争烈度丝毫未减的背景下,一起教育冲击美股上市给投资人讲了怎样的故事,其未来又有哪些想象空间?

校内业务能成竞争武器吗?

回到故事起点,一起教育科技成立之初风光无限。

一起教育的创始人兼CEO刘畅,曾为新东方集团助理副总裁、沈阳新东方校长,离开新东方后创办一起教育,成立之初就获得了前领导王强和徐小平真格基金的天使轮投资。

徐小平曾说会一直投一起教育,直到它挣到钱或者挣不到钱,王强还曾担任一起教育董事长,直到2020年7月才卸任,交由刘畅接任。2012年雷军见过刘畅之后,称他为是“没有缺点”的创始人,此后获得了雷军系顺为资本多轮增持。

后来,一起教育都是资本追逐的宠儿,成立九年的时间里,已拿下多轮融资,背后集结了老虎基金、H Capital、顺为资本、真格基金等知名投资机构。

备受投资人和资本青睐的背后是一起教育从成立之初就具备差异化竞争的强基因。

与很多教育机构专注于课后辅导市场不同,一起教育最初以中小学校学生与教师为切入点,通过覆盖校内教学、作业、评测等场景,将学生做作业方式和老师批改等从线下转化到线上,提升教师对其产品的下载和使用,进而带动学生及家长的付费意愿。

图源一起教育招股说明书

招股说明书显示,一起作业为全国超过90万教师、5430万学生、4520万家长提供教学、学习和评测应用,目前服务全国7万所学校,覆盖全国三分之一的公立中小学。

在逐渐收割用户的同时,一起教育开始探索商业化变现和盈利道路。

一起教育进校业务变现方式主要有两种:一种是为公立学校提供增值服务收取费用,另一种是通过APP向一起学网校导流,售卖K12在线课程进行商业化变现。

前者变现方式由于政策的监管趋严,2018年以后营收减少。从财报数据来看,后者成为目前主要的营收方式且营收所占比重越来越大。截至2020年9月30日,K12在线课程业务营收为7.51亿元人民币,占比为93%。

而后一种商业化道路也直接将一起教育推向了目前已经竞争火热的K12在线教育赛道。目前,一起教育通过一起学网校提供在线教育双师大班直播课,涵盖多学科课程。2018年一起教育付费课程入学人次从27.2万增加到2019年的72.6万,增长166.9%,截至2020年9月30日的9个月达到116.8万。

一定程度上,前期的校内业务为一起教育转型K12在线教育提供了前提。基于前期校内业务积累下的用户群,一起教育可以获得更为精准的潜在用户,招股书信息显示,截至2020年9月30日,一起作业的DAU和MAU平均分别达到680万和1950万,这为付费课程用户增长提供了流量转化基础。

图源一起教育官网

校内业务提供的另一好处是,一起教育通过校内业务获得的数据,可以助推付费课程设置和提供个性化学习。付费课程老师通过分析学生在校表现等相关数据,提升教学质量,实现个性化辅导。招股书显示,截至2020年9月30日,一起教育拥有超过66%的付费课程注册人数校内表现等用户数据。

不过放在整个竞争大环境下,一起教育的优势并非坚不可摧。

在获客上,一起教育虽然有校内业务为基础,但其他玩家通过旗下工具类产品导流,以及通过高额的市场投放,获得了非常高速的增长。而在资本面前,速度是判断放多少筹码的重要指标。

猿辅导10月完成了22亿美元融资估值达到155亿美元,目前,其旗下的两大网课平台“猿辅导”和“斑马AI课”正价在读学生人次共计约370万。

作业帮暑期数据显示,付费课学员总人次780万,同比增长超过390%;暑期正价班学员就读人次超过171万,同比增长超过350%。其中超过67%学员来自自有流量。

最新财报显示,好未来正价课学生总人次约563.2万,新东方暑期过后正价课学生人次达107.9万人次。

另外,字节跳动旗下大力教育,以及网易旗下的有道,也是赛道内不可忽视的选手。

过去几年,在资本助推下行业竞争日趋白热化。这主要体现在,随着在线教育渗透率上升,获客成本水涨船高,资本的杠杆作用愈加重要。

在2019年巨额资金的清洗下,缺乏资源、资金储备的中小玩家已基本出局,今年以来,行业马太效应加剧,资金和市场将涌向头部公司,在线教育的K12战场变成了头部玩家的厮杀。

虽然成本高企、亏损持续无疑给包括一起教育在内的各大机构扩张带来沉重的压力,但是未能挤入最头部位置的玩家,在一级市场面前更为缺乏吸引力,而一旦缺少资金支持,中腰部玩家生存空间将被进一步挤压。

在此背景下,久未传出融资消息的一起教育选择率先上市原因不难理解,除了可以扩大品牌影响力外,通过资本市场获得资本弹药,为投资人提供退出渠道是更为重要的考量。

但是,上市之后二级市场对公司更为苛刻的审视,一起教育很大程度上在投入与保守间如何保持平衡遭遇更大的挑战。而一起教育自身的业务表现,也将决定着资本市场是否会为其买账。

显而易见的事实是,上市并非终点,一起教育的挑战远未结束。

相关推荐

徐小平雷军加持下,冲刺IPO能拯救一起教育吗?

雷军,变身IPO收割机

学徒徐小平

雷军冲刺科创板

徐小平:未来两三年AI+教育会诞生巨头公司

雷军起起伏伏的十年

跟着小米去找“猪”,顺为帮雷军一年拿下8个IPO

进校业务变现难,在线大班课存隐忧,一起教育IPO难闯关

优客工场冲刺纽交所:前9个月亏损超5亿,受WeWork阴影冲击

“IPO收割机”雷军再下一城:金山办公科创板IPO

网址: 徐小平雷军加持下,冲刺IPO能拯救一起教育吗? http://m.xishuta.com/newsview34132.html