死磕英特尔

本文来自微信公众号:半导体行业观察(ID:icbank),作者:杜芹DQ,头图来自:pixabay

没有人想当千年老二,在半导体界,只有老大滋润,老二的生存都很艰难。但老二有个好处是有目标,总想着逆风翻盘。作为一个在CPU、GPU都是老二的AMD,近日,芯片界又传出了其将以超过300亿美元的价格吞下赛灵思的消息。必须说明的是,现阶段的AMD想做任何收购,我们都没有理由去质疑(毕竟有钱)。即使受到Xilinx交易传闻的打击,AMD的市值仍为1016亿美元,它再已不是15年8月那个创下14.5亿美元低点的“弟弟”了。

近年来,AMD的Epyc处理器产品线获得了服务器CPU市场大约10%的份额;在PC方面,他们在与英特尔抗衡中也获得不错的表现;同时还坐拥第二代游戏机芯片业务。从市场角度来看,AMD绝对处于当地最高水平。那么为什么正在不断获得市场份额的AMD想要收购一家在过去六年中在其核心FPGA业务中拥有稳定市场份额的公司?

“涅槃重生”的AMD

在半导体界,AMD可以说是“翻身农奴把歌唱”的典型代表之一。2015年,AMD每只股价一度保持在2.6美元左右,而如今它已是你隔壁84.29美元高攀不起的“大哥哥”了。经历了资不抵债、亏损多年的低谷,AMD正在半导体CPU和GPU领域以老二的身份顽强的奋斗着。

图源:雅虎财经

在过去两年里,得益于自己的设计优势还有台积电先进制程的加持,AMD在处理器的地位日益攀升,并逐渐有了叫板Intel的底气。而这离不开其自行研发的Zen架构,如果说AMD这十年最大的动作是什么?研发Zen架构一定榜上有名。再者就是拥抱台积电所带来的转机,此前Lisa Su在Hotchips上曾分享到,AMD CPU产品60%的性能提升来自于晶圆厂。

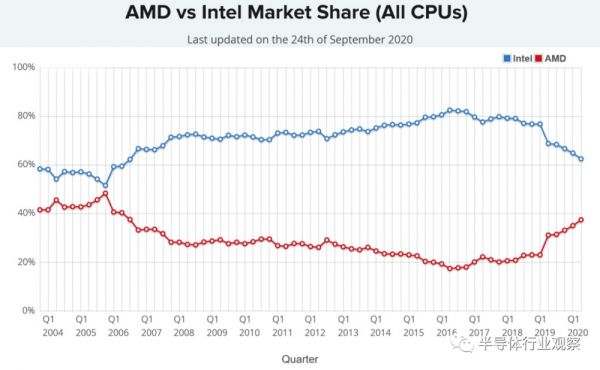

在一份运行PassMark的电子设备的调查报告中显示,十四年来AMD首次夺取了40%的CPU市场份额。其实自2017年基于Zen架构的处理器开始问世,AMD便一直在抢获市场份额,并不断提高。目前x86在消费级市场上主要分为桌面和移动两个部分,其中AMD在桌面版市场上的份额达到了48%。自从锐龙3000系列处理器在去年发布之后,AMD凭借7nm Zen2不断攻城略地,市场份额也水涨船高,从之前的40%一路涨到了48%,差不多半分天下了。

2017年6月,AMD重返服务器芯片市场,其第一代EPYC服务器Naples(那不勒斯)横空出世,打破了英特尔多年来在PC市场的垄断,这也显示其重新向数据中心处理器市场发起冲击的决心。而其第二代EPYC罗马被称为“史上最强x86服务器芯片”,相比英特尔Xeno系列处理器,EPYC在性能翻倍的同时,价格也只是对方的一半。

苏姿丰此前在接受采访时表示,去年底AMD在X86服务器处理器市场上的份额约为5~6%,到了2020年底的时候这个份额将会提升到10%,这个10%的目标也是平均而言,苏姿丰表示他们在特定领域可能会获得更高的份额。

在GPU领域,AMD和Nvidia之间一直存在着一场良性的永恒之战。AMD在中端市场占据上风,英伟达则在高端领域一枝独秀。AMD在价格上多少占有些优势,但英伟达虽然贵但不乏产品性能好。归根结底,这两家公司都依靠相互竞争来繁荣发展。根据GAMINGSCAN的报道,在GPU领域,没有真正的赢家,两者都具有它们擅长的领域和尚待改进的地方。在大多数情况下,AMD在预算和中端显卡方面会更好,而Nvidia是高好的高端显卡。

AMD & Intel的收购军备赛如火如荼

其实归根结底,AMD和英特尔之争最后都集中在PC和数据中心上。这些年,英特尔一直在扩大网络产品线,增加面向数据中心的产品。

2011年7月,Intel以未公开的价格收购了低延迟以太网交换机芯片制造商Fulcrum Microsystems。Fulcrum的技术可以对英特尔处理器和以太网控制器形成补充,有助于英特尔成为全面的数据中心提供商。

2012年1月,他们以1.25亿美元的价格收购了QLogic的InfiniBand网络业务,这一收购交易将有助于扩大英特尔网络产品线,提供提升系统内部带宽的技术。

2012年4月,英特尔以1.4亿美元的价格从Cray手中收购了“ Gemini” XT和“ Aries” XC超级计算互连业务,其中QLogic InfiniBand和Cray Aries技术则构成了Omni-Path互连的基础。该互连主要与英特尔与“Knights” Xeon Phi并行处理器配对,但Xeon Phi并未能按计划进行,生产线也于2018年7月正式停产。上周,包括QLogic和Cray知识产权在内的Omni-Path网络业务才从英特尔分离出来,成立了一家名为Cornelis Networks的新公司,该公司由QLogic和Intel的工作人员共同创立。

而最大的一次收购当属2015年6月,Intel宣布以167亿美元的价格,收购全球第二大FPGA厂商Altera,成为该公司有史以来最贵的一笔收购时间。收购Altera有助于英特尔捍卫和拓展自己最盈利的业务:即供应数据中心使用的服务器芯片。随着越来越多的用户使用平板电脑和智能手机上网,PC芯片销量也日益下滑。需要大量生产信息的数据中心和针对移动设备的服务也推动了英特尔高端处理器的订单数量,如今,Intel 宣布旗下的 FGPA 已经被正式应用于主流的数据中心 OEM 厂商中。

这几年大火的人工智能领域,英特尔自然没放过。近年来,英特尔一直在该领域动作频频。现任英特尔执行副总裁Navin Shenoy曾在英特尔的一次活动中表示,随着英特尔转变为一家以数据为中心的公司,英特尔的AI芯片业务对公司来说具有战略重要性。

2016年,英特尔收购了初创视觉处理公司 Movidius,旨在计算机视觉应用领域布下一员大将;2018年,英特尔收购了Vertex.A,这是一家专注于开发深度学习编译工具及配套技术的西雅图创业公司。英特尔在声明中称,借助这笔交易,英特尔获得了一支经验丰富的团队和知识产权,以进一步实现边缘计算的灵活深度学习;2019年,英特尔以20亿美金重金收购Habana Labs,Habana是一家生产可编程的深度学习加速器的公司,据了解,此次收购将为照片和语音识别等功能带来更快、更准确的人工智能服务。

另外,自动驾驶也被英特尔看作是一大发展领地。2017年3月,英特尔花费153亿美元将Mobileye纳入麾下。在这之前,英特尔还买下了 Yogitech、Arynga、Itseez、Nervana Systems、Movidius 等一大堆来自各国的和无人驾驶沾边的公司。

总体来看,英特尔在AI产品上的组合可以说是遍及了边缘计算、数据中心,从CPU到ASIC等各种业务支撑。而AMD似乎没有那么激进,这些年收购的企业并不多。

AMD在2012年2月以3.34亿美元的价格收购了微服务器制造商SeaMicro,这对于当时的AMD来说是一笔巨款,并且这样做主要是为了获得SeaMicro创建的3D环面互连 “Freedom” 和可组合性中间件,以用于创建具有一定延展性的微服务器系统。这种策略并没有正确地结合在一起,AMD发现自己无法将“Freedom”互连与Opteron CPU一起出售给合作伙伴,为此他们试图与合作伙伴一起出售SeaMicro系统。而在Lisa Su掌管公司之后,他们认为这行不通,就在2015年初注销了这全部资产。

2017年4月,AMD宣布收购Nitero,该公司专注于无线VR技术,让VR头盔能实现无线佩戴。AMD 显然看到了 Nitero 在 VR/AR 无线解决方案上长期的市场机会。Nitero 总部位于美国奥斯丁,主要提供无线 VR/AR 传输解决方案。其核心技术有两个:一是无线 60 GHz 传输解决方案,采用了毫米波通信技术;二是头显低延迟获取图像数据的编码技术。但最近,Nitero 也开始转而为 PC 端头显提供芯片。

AMD收购Xilinx最大的好处是什么?

1984年,Ross Freeman和Bernard Vonderschmitt创立了Xilinx,以开发价格更实惠的可编程芯片。这在很多方面改变了半导体行业。快进到2020年,FPGA先驱将自己投入到芯片巨头的运营中,围绕高度可编程解决方案的创新仍在继续。

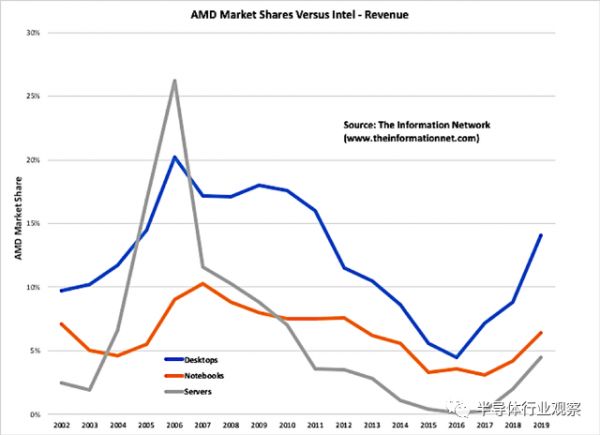

据seekingalpha的分析指出,图1显示了同期AMD的市场份额与Intel的台式机,笔记本电脑和服务器的细分情况。AMD在台式机上的份额接近15%,这是由于AMD在2019年末推出了32核3970X和24核3960X Threadripper处理器。与英特尔最新的i9-10980X CPU相比,它们在视频和3D渲染方面的性能更高。

AMD与英特尔的台式机,笔记本电脑和服务器的份额比对(图源:seekingalpha)

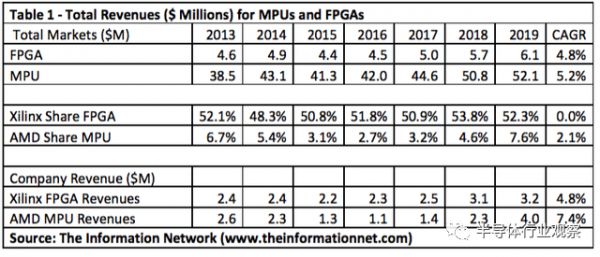

而在核心业务中,AMD近年来在微弱的MPU市场中(2013年至2019年的复合年增长率为5.2%)在市场上领先于英特尔。2019年Xilinx 52%的FPGA市场份额,领先于英特尔的35%的份额。FPGA收入约占MPU份额的12%。收购Xilinx,AMD可能会迎来MPU市场份额不断增加。

让我们来看下Xilinx的FPGA和AMD的MPU收入情况。如seekingalpha所列表格所示,在过去六年中,Xilinx的FPGA市场份额一直徘徊在50%左右,但Xilinx CAGR为0%。相比之下,AMD在整个MPU市场中的份额很小,但后来却有所增加。而将市场份额乘以整体市场可得出两家公司的收入。在这种情况下,我们可以看到两个市场中两家公司的收入大致相同。但是AMD的收入一直以7.4%的复合年增长率增长,而Xilinx的FPGA收入仅以4.8%的复合年增长率增长。

Xilinx和AMD的FPGA和MPU的收入情况对比(图源:seekingalpha)

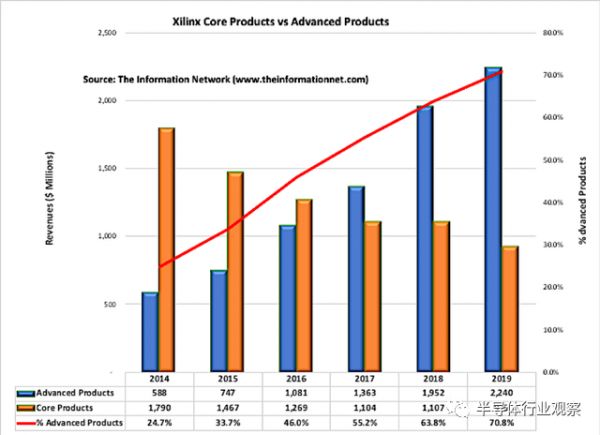

对AMD来说,收购的另一大有利之处是Xilinx开始生产更小尺寸的设备。这样做将增加晶圆上的芯片数量,降低成本,并提高芯片的性能。Xilinx将其28nm、20nm和16nm节点生产的产品称为“先进产品”,而所有其他产品都被归入“核心产品”类别。

2014年,Xilinx其FPGA收入中只有24.7%是高级产品,而到2019年高级产品占收入的70.8%。2014年至2019年,高级产品的复合年增长率为30.7%,而核心产品的复合年增长率为-12.4%。

Xilinx核心产品VS高级产品(图源:seekingalpha)

然而如上所指出,这几年Xilinx的市场份额几乎没怎么增长。显然,FPGA市场的增长并不是AMD愿意花费300亿美元巨资收购的一个原因。即使FPGA将在数据中心和边缘取代GPU AI加速器,但该市场目前很小,但增长潜力巨大。不过,它也没有理由花费300亿美元进行收购。

对于AMD来说,最重要的是Xilinx的ACAP解决方案。Xilinx多年来一直致力于其自适应计算加速平台(ACAP)的开发。ACAP是该公司的名称,其组合的“适应性硬件”(可编程逻辑),标量引擎(CPU),智能引擎(AI或DSP加速器)和硬IP块连接和安全。该公司花费了超过10亿美元和四年时间来开发这种新芯片。

在2020年初,Xilinx发布了其Versal Premium系列的细节,与Xilinx的上一代fpga相比,它提供了三倍的带宽,并将使数据中心的加速工作负载的计算密度增加一倍。7nm Versal ACAP系列产品是Xilinx 2015年推出的16nm Virtex UltraScale+ fpga的继承者。最重要的是,Xilinx经常指出Versal ACAP解决方案被认为是一个单独的产品类别,而不是FPGA,报告说ACAP远远超出了FPGA的能力。

Versal ACAPs的目标市场包括数据中心、无线5G通信、航空和国防雷达、汽车驾驶员辅助(ADAS)和有线通信。这些技术代表了半导体市场增长的下一代,要求显著的性能提高和更大的功率效率。据Xilinx介绍,在大数据和人工智能的新兴时代,Versal ACAP是加速广泛应用的理想选择。

结语

当AMD走过英特尔的路,“AMD YES!”的呼声会不会更响亮?AMD目前处于其51年历史中最强大的位置。虽然AMD不在巅峰,但也许更好。一个健康而有竞争力的AMD,完全能够正面迎战英特尔和英伟达,这将对整个半导体市场乃至用户带来更多的好处。

本文来自微信公众号:半导体行业观察(ID:icbank),作者:杜芹DQ

相关推荐

死磕英特尔

互联网大厂死磕“加速包”

BAT的上车之战:圈地结盟死磕一块屏

董明珠赢下“十亿赌局”,格力要“死磕”5G手机和芯片

王兴「曲线救国」:美团推打车平台,不再死磕滴滴

张一鸣死磕社交

西瓜视频想明白要做什么了:转型UGC视频社区,死磕B站

京东 12.7 亿入股五星电器,在苏宁“老家”死磕线下

格力“死磕”5G手机:难见创新和竞争力,恐难走出自产自销窘境

拉拢好莱坞重金死磕PGC,Quibi拉开短视频新赛道?

网址: 死磕英特尔 http://m.xishuta.com/newsview32632.html