全员一夜暴富,席卷美股的“雪花”是怎么炼成的?

编者按:本文来自微信公众号“全天候科技”(ID:iawtmt),作者 张吉龙,编辑 安心。36氪经授权发布。

Snowflake上市首日股价暴涨111%,普通员工也瞬间坐拥千万美元身价,这个创下美股软件公司最大IPO纪录的企业究竟是何方神圣?

2020年9月16日,美股迎来了一场“暴风雪”——Snowflake在纽交所上市。股价开盘就疯狂:仅两分钟就触发熔断,从120美元一度涨至319美元,涨幅高达166%。截至收盘,其股价回落至253.93美元/股,涨幅仍高达111.6%

即便是挂牌后几个交易日股价有所回落,但依然保持在高位。截至9月18日美股收盘,Snowflake股价较前一日上涨5.48%,市值为669亿美元。

由于广受追捧,Snowflake的发行价从最初的每股75美元上调至每股85美元,最终确定为120美元,因此也创下了全球软件服务公司IPO的纪录,募资金额超过38.6亿美元。

Snowflake上市的另外一大噱头是引来了股神巴菲特的投资——巴菲特治下的伯克希尔哈撒韦公司以发行价购买了Snowflake价值7.3亿美元的股票。

此举打破了巴菲特数十年来的惯例。自1956年参与福特汽车的IPO至今,这是巴菲特第一次投资一家新上市的美国公司,尤其是这家公司还是一家科技类公司。

众所周知,巴菲特对于科技股一向不太“感冒”,多年来他在股东信中一直坚持这样的理念。

“在一块动荡不安的土地之上不太可能建造一座固若金汤的城堡,而具有这样稳定特质的企业却是持续创造高获利的关键。”在1987年的股东信中,他这样表示。

高毅资产董事长邱国鹭认为,巴菲特对科技股保有长期的谨慎态度,是因为“科技进步内在的突变性决定了科技股投资人业绩内在的不可延续性。”

虽然近年来巴菲特也投资了苹果、亚马逊等科技类公司,但是在接受媒体采访时巴菲特提到,他购买苹果股票的原因是“苹果公司更是一家消费品制造企业,只要有一个消费者购买了苹果产品,公司就获得了一个顾客,它还有大量未开发的市场。”

然而,Snowflake却并非这样的标的,这是一家典型的高增长同时高亏损的公司,并且面临着来自亚马逊的潜在竞争,市销率高达百倍以上。

Snowflake究竟有什么魔力?

造富狂潮

三年后,王凌(化名)才发现自己与财务自由失之交臂。

2017年,他收到了一份来自硅谷的云计算公司雪花(Snowflake)的offer,不过当时这家公司还名不见经传。对比之下,他加入了当时另外一家刚刚完成融资、风头正盛的出行独角兽。

三年后Snowflake的上市在中美程序员中都引发了极大的震撼效应,Snowflake成为不少码农社区都在讨论的高频词汇。

Snowflake上市造就了一大批暴富的员工,传说Snowflake已经帮助全员实现了财务自由,成为众人羡慕的对象。

王凌则是后悔人群中的一员。“今天Snow IPO的日子,想到三年前撕了的snow offer,不禁悲从中来。”

“研发人员大部分都持股,由于上市估值特别高,早期员工按亿美元计算,最近几年的千万美元级别。”有行业人士表示。

按照一则来自领英的信息,一名2018应届毕业生如果在当时加入Snowflake,可以获得15.2万税前年薪、年薪10%的年终奖以及17000股期权。

更重要的是,2019年Snowflake还对期权按照1:2进行了拆分,也就是17000股期权拆分之后,变成了34000股。

而如果是有工作经验的人,跳槽到Snowflake之后拿到的期权还会更多。在一个论坛中,一位Snowflake的华人员工表示,自己2018年从Facebook跳到Snowflake,拿到了40000股票。“我司终于上市了,数数手里的股票美滋滋,周末准备带女朋友看房去。”

按照上市首日253.93美元/股的收盘价,这意味着,该员工手中的股票价值超过1000万美元。

不过在Snowflake的上市造富潮中,员工仅仅算是喝到一点汤,而真正吃到肉的是Snowflake的高管和背后的投资机构。

Snowflake的高管和投资机构持股情况,图片来自招股书

Snowflake上市后,其多位高管成为亿万富翁。

Snowflake创始人Benoit Dageville在上市后拥有836万股股票和既定期权,另一位创始人Thierry Cruanes持有公司150多万股股票。这分别对应21亿美元和3.8亿美元的财富。

此外,Snowflake外聘的董事长兼首席执行官Frank Slootman获得的财富则更加惊人。招股书显示,在IPO后期他持有超过1500万股股票,价值约38亿美元。首席财务官迈克尔·斯卡佩利(Michael Scarpelli)持有1.9%股权,市值12亿美元。

前首席执行官Bob Muglia在IPO时将其404万股股票以120美元每股的价格卖给了伯克希尔·哈撒韦公司,直接套现了4.8亿美元。

巴菲特赚到了快钱。按照每股120美元的IPO定价计算,截至IPO首日收盘,伯克希尔的持股价值从约7.3亿美元增至约15.5亿美元。这意味着在第一天就有超过8亿美元的浮盈。

赚的更多的则是Snowflake的早期投资者。

Snowflake融资历史

资料显示,Snowflake过去共经历了8轮融资,Altimeter Capital,ICONIQ Capital,Redpoint Ventures,红杉资本、红点资本和Sutter Hill等都是其早期投资者。

其中Sutter Hill是其最大的机构股东,IPO前共持有超过4956万股股票,占比为20.3%。IPO时该机构出售了约800万股股票,但仍然持有超过4100万股,占发行后股票比例的17.4%。

2012年,Sutter Hill投资了Snowflake,并在后续几轮融资中继续参与。

这是一个回报惊人的项目。据计算Sutter Hill所有的投资额不到2亿美元,但是在Snowflake上市后其获持股总价值却高达约116亿美元,纯收益超过110亿美元。这一成绩超过了当年风投公司Accel在Facebook项目上的回报纪录。

另外红点资本、红杉资本、也分别持有数千万股股票,价值数十亿美元。

2014年,红点创投以投前6000万美元的估值领投了Snowflake的B轮投资。红点创投全球管理合伙人袁文达对自媒体“雷帝网”表示,当初投资Snowflake的原因是该公司团队强大,另外有数十亿美元的巨大市场和非常高的技术壁垒和专有IP。

红杉资本在公众号中也自称连续在三轮融资中不断跟进,帮助奠定了云存储领域市场的独角兽地位。

Snowflake能够掀起造富狂潮,其核心原因在于,其所在赛道和本身被外界所看好。数据分析公司DealLogic称,根据回溯至1995年的数据,在上市首日股价翻番的公司中,Snowflake是估值最高的。

“雪花”为什么这么值钱?

云计算和SaaS服务是近年来市场上的热点,在各个赛道中都有不少的“选手”。

在美股,软件上市企业也非常多,但是能像Snowflake这样股价上市直接翻倍的公司却非常罕见。

Snowflake的魅力首先在于其靓丽的增长数据。

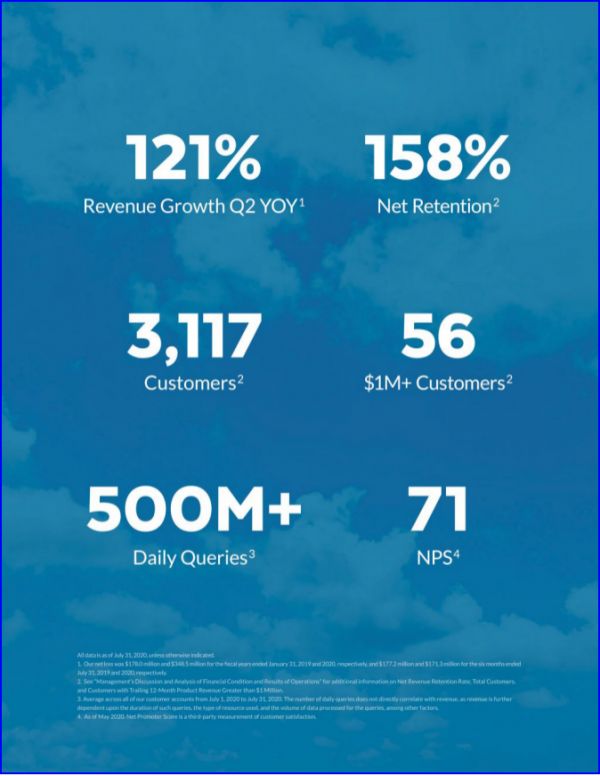

Snowflake的业务亮点,图片来自招股书

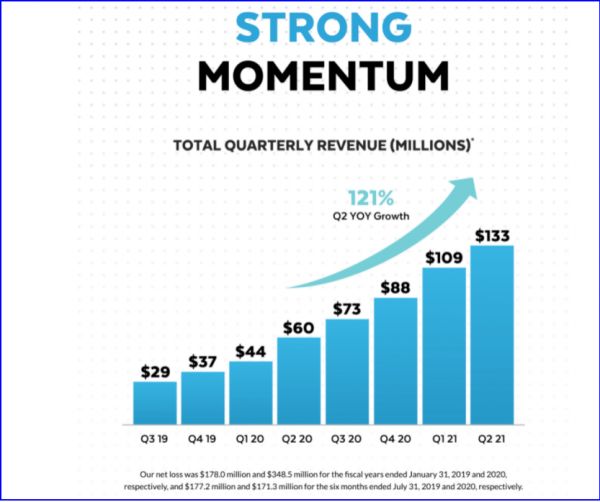

根据Snowflake的招股书,过去8个财季,其收入呈现飞速增长的态势。2019全年(截至2020年1月31日)营收为 2.65 亿美元,同比增幅174%。2020年上半年(截至2020 年 7 月 31 日)营收为2.42 亿美元,同比增长133%,公司预计全年营收将超5 亿美元。

Snowflake过去8个财季收入增长情况

简单和美股中其它软件公司相比,Snowflake也处于顶尖的一档。其最近一个季度营收增速达到121%,超过了此前风头正劲的zoom,后者的增长为108%。

在客户方面,截至目前,Snowflake的客户数量为3117个,同比增长 101%。其中包括《财富》 10 强企业中的 7 家和《财富》 500 强企业中的 146 家。

Snowflake的净收入留存率同样出类拔萃。在过去的八个季度中,其净收入留存率平均值为180%,而最近一个季度,即2020年二季度的净收入留存率为158%。

SaaS云平台EventBank创始人纪景姝表示,相比之下,排在前四分之一的SaaS公司的净收入留存率一般是在124%以上,Snowflake的表现优于大多数SaaS公司。

作为一家新兴的科技企业,Snowflake也处在亏损当中,不过在营收增长的时候,亏损额度有所收窄。

据招股书,Snowflake 在 2020 年上半年运营亏损 1.74 亿美元,上年同期运营亏损为 1.83 亿美元;净亏损为 1.71 亿美元,上年同期净亏损 1.77 亿美元。该公司本财年的六个月亏损从 1.772 亿美元收窄至1.713 亿美元。

Snowflake对于未来市场的增长态度乐观。其估计,截至2020年1月31日,云数据平台潜在的市场机会约为810亿美元。

根据IDC的数据,2018年全球产生的数据为33ZB,到2025年这一数字将达到175ZB,复合年增长率27%。IDC认为,到2025年,存储在公共云环境中的数据占比将从现在的约30%增加到49%,每个人都在成为数据消费者。

不过这个市场虽然前景广阔,但也存在着不少的竞争对手,比如亚马逊的Redshift、谷歌云平台的 Big Query 、微软 Azure 的 Synapse,以及一些比较小的创业公司。

和其它SaaS公司相比,Snowflake有一些不同点是其取胜的关键。

在销售模式上,大部分SaaS公司都是订阅制,而Snowflake则是按服务次数付费。招股书显示,其95%收入是按服务次数收费。并且Snowflake并不是预付收费,而是事后进行结算,大客户主要以月结、季结方式为主。

“我们认为,业务模型正在从固定容量(由客户经常为未使用的软件付费)到实用程序模型(由客户仅为其消耗的资源付费)演变。”Snowflake在招股书中认为,这是一种未来的趋势。

这种模式非常适合初创公司。由于资金的限制,这些公司在与云计算公司合作时,倾向于不签订长期的合同,Snowflake提供的灵活性将允许较小的公司继续按照他们需要的服务水平按需付费。

对于客户而言,这种付费方式有利于降低成本。“Snowflake的服务价格居然比AWS提供的还要便宜”,一位行业人士提到,因为AWS是Snowflake的供应商之一,Snowflake居然更便宜。

另外在易用性上,Snowflake也比竞争对手要出色。Snowflake代替了很多数据库管理员的工作,Snowflake的数据库和权限管理全部前段图形可视化,极大的简化了管理和维护工作。

“Snowflake的最大卖点应该是可视化管理或者数据目录之类的应用。”所以上述人士认为,这样可以使使用者将精力集中在业务逻辑而不是数据整理上。最终目的是尽可能远离服务本身的运维,把资源最大限度地解放出来进行业务功能的开发。

有观点认为,Snowflake在一些其它竞争对手不会下功夫的地方努力,即让某些技术打包变得傻瓜化,吸引到了一些不是那么“技术”的公司来使用,比如各种电影/娱乐公司和广告公司。这些商家要的不是技术有多完美而是易用,在这点上,Snowflake和salesforce思路一样,其服务下沉给很多需要但非专业人士使用。

另外,Snowflake在22个区域进行了部署,横跨AWS(亚马逊)、Azure(微软)和Google Cloud Platform(谷歌),使得用户不需要在不同的云上进行选择或者迁移,大大的便利和用户。

和亚马逊等巨头提供的服务相比,Snowflake的数据仓库的优势在于将数据存储和数据处理分离开来,这使客户在为其选择正确的服务级别时具有更大的灵活性,并且在需要增加或减少节点数量时响应速度更快。

相比之下,Amazon Redshift在提供资源时将存储和处理捆绑在一起,扩展或缩小会占用大量时间。“从redshift 转移到Snowflake 体验就是速度快了好几倍 以前要等十几分钟能缩短到三四分钟就有结果。”

云计算是一个拥挤的赛道,Snowflake能够突出重围,根本原因在于其提供了具有竞争力的产品,这是亚马逊们没有做到的。不过接下来它还要面对更多挑战。

谁是Snowflake的最大对手?

对于Snowflake而言,一个有意思的话题是它和Oracle的关系。

Snowflake成立于2012年,其两位创始人Benoit Dageville和Thierry Cruanes均来自数据库龙头公司Oracle。其他的核心成员也主要来源于Oracle和微软、EMC等企业。

但是Snowflake所走的方向却恰恰对Oracle形成了最大的竞争:Oracle提供本地数据仓库,其中一组服务器为私有,并在企业的物理范围内进行控制。相反,Snowflake提供非本地数据仓库,或由第三方供应商管理的共享资源组成的模型,并通过最新的加密技术保护数据。

另外与Oracle等企业不同,Snowflake将存储和计算彻底分离,从本质上解决了传统架构系统架构易崩溃、高频读写难、数据复制与迁移难等诸多问题,成为未来数据仓的发展主流。

不过在Snowflake看来,相比日渐没落的Oracle,其最大的潜在威胁可能还是云计算巨头。Snowflake 在招股说明书中提到,其竞争对手包括 " 大型且成熟的公共云提供商,包括 AWS、Azure 和 GCP(谷歌云平台)。"

美国云计算三巨头,图片来自网络

值得注意的是,亚马逊的AWS、谷歌云平台(GCP)和微软 Azure 分别拥有自己的数据库,分别是 Redshift, BigQuery 和 Synapse,而且他们在客户数量上均超过了Snowflake。

目前,亚马逊Redshift的客户数量为 13060 个,谷歌Big Query的客户数量是 8272 个,微软Synapse的客户数量为 6032 个。而Snowflake的客户数量仅为3117个,与三大巨头还有一定的差距。

有观点认为,目前由于数据仓库的市场不是特别大,全球估计也就是百亿美金左右,所以巨头们还不是很重视,而一旦这个市场做大,几家巨头可能会发力该方面的业务。

Snowflake业务又建立在这几家巨头基础上,特别是极为依赖亚马逊。2019年Snowflake董事长Frank Slootman表示,Snowflake的工作负载中有85%是在AWS上。

为了捆绑这几家巨头,Snowflake在招股书中称,未来5年将投入 12 亿美元用于基础设施服务,而微软参与了Snowflake的IPO,并购买了2.5亿美元的股份。

不过Snowflake也并非没有还手之力。在业界,Snowflake被公认为团队技术能力出色,产品要强于竞争对手,特别是例如AWS自己的数据仓库Redshift。

有人认为,Redshift是亚马逊在PostgreSQL2011版的基础上,自己关起门靠小团队维护,产品能力很差,之所以还有不少客户,是因为亚马逊本身体量大而带来红利,“就像三星手机一样,出货量大,自然装机率高。

另外也有人认为,和几家云计算巨头相比,Snowflake有一个独特的有一点就是其第三方的属性。

许多中型以上公司基于各种考虑,需要一个第三方的大型独立基础设施来存储自己的数据,但是又不希望被平台绑定,所以这些公司只会购买亚马逊云计算的一两种服务而不是整套的服务。

另外,Snowflake也在找帮手。全球首屈一指的在线CRM 提供商也参与到了Snowflake的G轮融资以及IPO融资。双方还宣布了有战略性的深度合作,两个平台之间实现数据和服务的互连打通,从而增强了双方的竞争力,面对其他对手也更有优势。

值得注意的是,Snowflake的上市表现在国内创投界也引起了热烈反响。

“Snowflake为中国云计算和云存储市场描绘了一个光明的前景。”红杉资本在公众号中表示,得益于近几年消费互联网、移动互联网市场的爆发式增长,产生了庞大数据体量及潜在的数据分析需求,中国企业数字化和上云进程明显加快。“Snowflake的成功上市表明中国云原生数据仓库的发展有极大的市场前景,未来也有望在该领域诞生出更多本土优秀企业。”

不过有观点认为,短期内国内数据仓库行业并不乐观,相比Snowflake,国内的对标产品实力较弱。更重要的是中美企业服务情形完全不同,SaaS服务在美国很光鲜,但在中国却是一个苦差事。

钉钉CEO陈航曾表示,相比美国2000万家企业客户,中国市场有付费意愿的企业数量仅仅是十万量级。

不过他认为这也是中国SaaS行业的机会。“现在钉钉上有超过1000万的企业组织,如果这些企业能够在钉钉上选择他们需要的服务,那么我们相信在钉钉上一定会生长出中国百亿美元级的新独角兽企业。”

也许,国内SaaS行业能长出中国版“Snowflake”,但还需要时间。

相关推荐

全员一夜暴富,席卷美股的“雪花”是怎么炼成的?

一夜暴富几率堪比中六合彩,失业半年即出局,这才是真实的硅谷

马云谈区块链:不可能也不应该用来一夜暴富

老乡鸡是怎么炼成的?

中国公司疯狂IPO:想象中的一夜暴富,现实中的流血上市

疯狂的口罩「印钞机」:月入千万,我亲历的一夜暴富

2019上市潮水里的硅谷年轻人:有的一夜暴富,有的失落离场

区块链骗局盘点,有人暴富,有人破产

阿里创新事业群总裁朱顺炎:别想着一夜暴富,阿里内部不玩赛马机制

“一夜暴富”的95后互金流量大佬:一年赚上亿,酒吧狂撒币

网址: 全员一夜暴富,席卷美股的“雪花”是怎么炼成的? http://m.xishuta.com/newsview31324.html