买出来的半导体新格局

本文来自微信公众号:半导体行业观察(ID:icbank),作者:邱丽婷,头图来自:视觉中国

半导体的发展存在明显的周期性,大型计算盛行,个人电脑普及,包括以智能手机为代表的移动终端爆发,这些都可以算作一个周期。

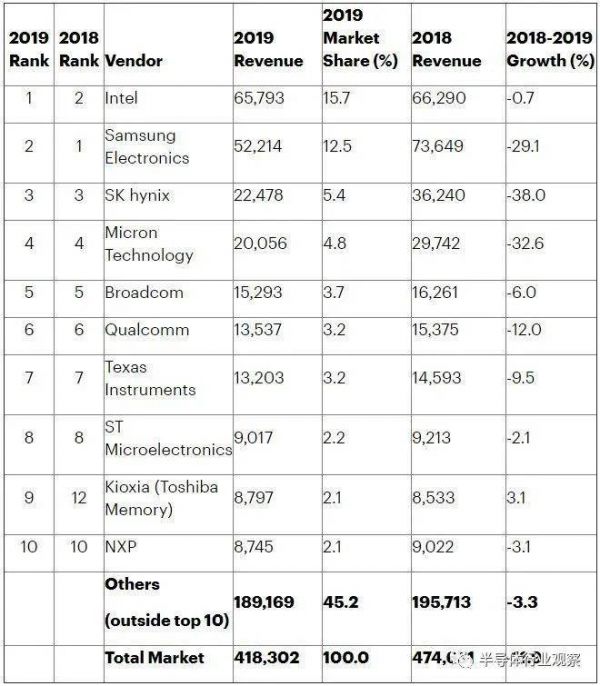

当然,时代的划分往往不可能只有一个标签,在半导体行业,并购也可以算作一个具有特色的标签。在这十年中,头部半导体厂商通过并购实现大者恒大,逐步形成了今天半导体产业寡头林立的局面。下图为知名调研机构Gartner发布的数据:

2019年全球半导体厂商销售额排行榜 来源:Gartner

以年为单位,通过抽丝剥茧,阅读这十大半导体厂商十年来的并购行为,就能发现不少不为人知的秘密。

拥抱变化的英特尔

这些年来,英特尔除了坚持做CPU以外,也在通过并购的方式探索各个前沿领域,不同于传统半导体公司,基本只并购同行。英特尔这个优雅的巨头对跨界非常感兴趣,收购领域包括无线技术,数据中心芯片以及人工智能与自动驾驶等新兴领域。

通过这些并购,英特尔得以进入诸多新兴领域,寻求下一个十年的市场增长。拥抱变化是英特尔这家 50 年老牌厂商的特性,今天引以为傲的处理器业务也是存储器起家的英特尔当时发展起来的新业务。因此,英特尔这些年来的对外并购很大程度上展示了这一点。

2010年8月,英特尔斥资76.8亿美元收购了安全软件巨头McAfee,其初衷是想将网络安全功能整合到芯片中,在更深层次侦测网络威胁。

同样是在2010年,英特尔斥资14亿美元收购了英飞凌的移动芯片业务。须得注意,这时移动智能时代刚刚兴起,个人平板电脑是一个强力增长点,另一个就是智能手机,显然英特尔并不想错过当时的机遇。

2012年11月21日,英特尔与Creative Technology已达成协议,以5000万美元的价格收购后者的英国子公司ZiiLabs,同时获得ZiiLabs的高性能图形处理器(GPU)芯片技术授权。ZiiLABS是Creative Technology旗下的一家全资子公司,是富媒体应用处理器、高阶软件和硬件平台领域的领导者。

2013年,英特尔收购了Mashery以及富士通半导体无线产品公司(Fujitsu Semiconductor Wireless Products),增强CPU实力以及扩大在移动领域的能力,据悉英特尔将借此进军移动通信收发器领域。

2014年,英特尔收购了Basis Science,安华高科技旗下公司网络事业部,布局可穿戴市场以及丰富自身处理器产品线。

2015年,英特尔收购了头显设备厂商Recon,“可编程芯片系统”(SOPC)解决方案倡导者Altera,人工智能公司Saffron,开始布局物联网市场。

2016年,英特尔收购意大利半导体制造商Yogitech,计算机视觉(CV)算法的初创公司Itseez,深度学习创业公司 Nervana Systems,计算机视觉公司Movidius,其认为机器学习将成为数据中心的下一个显著增长点,并加强了在计算机视觉应用领域的实力。

2017年,英特尔收购地图服务商HERE公司15%的股权,以色列自动驾驶技术公Mobileye,得以对自动驾驶领域进行提前布局,依靠Mobileye在ADAS算法和硬件上的核心优势,英特尔得以迅速打入这个市场,英特尔可以迅速打入该市场。

2018年,英特尔宣布收购半导体设计公司eASIC,开发人工智能模型组件的初创企业Vertex.ai,片上系统(SoC)设计工具和互连结构IP供应商NetSpeed Systems,得以进一步实现边缘计算的灵活深度学习,加速芯片设计。

2019年,英特尔收购低能耗芯片公司Ineda Systems,FPGA厂商Omnitek公司,网络芯片创业公司Barefoot Networks Inc,IT 基础设施和服务提供商 Pivot Technology Solutions旗下智能边缘平台业务,深度学习加速器的厂商Habana Labs,继续推进AI领域的同时,也将更好的在云平台发展。

一个技术可能让企业成为行业巨头,但是要想企业成为常青树,创新才是关键,X86这个杀手锏让英特尔引领计算世界30年,然后各种芯片层出不穷,半导体产业出现很多巨头,它们挑战了英特尔的地位,在近几年全球半导体巨头排行里面,英特尔并非第一名,这也是因为它们将更多的资金用于未来布局。总体来看,英特尔并购的原则一个是注重增强原有的业务实力,另一个关注点就是新兴科技。

疯狂投资的三星电子

从今天的角度看三星,这个庞大的企业似乎与并购并没有太大联系,财大气粗的三星要不用钱砸死别人或者被别人用钱砸死。不过,当追溯三星半导体源头的时候,你会发展依然存在并购的影子。

1974年,李健熙在政策和舆论都不看好的情况下用自己的资金买下韩国半导体公司,专注的业务就是今天让三星赚翻了的存储业务,此后无数次高风险加码最终取得行业第一的位置都是从这里开始的。

在过去的十年间,三星也有几项并购,不过更多的还是投资。

2017年,三星收购Harman,Harman是一家领先的高级音响和信息娱乐解决方案的全球提供商,三星电子表示,该交易将帮助三星电子进军汽车电子领域,开拓车联网市场。

2018年,根据The Investor的报道显示, 三星全资收购了埃及人工智能搜索引擎公司Kngine。据悉,此次收购和三星发展人工智能移动解决方案的努力一致,包括升级其智能语音助理 Bixby。

2019年,有韩国媒体表示,三星电子收购了子公司三星电机的半导体封装PLP 事业,发展半导体封装业务。报道指出,三星看重该项技术,认为子公司三星电机投资力不足,所以希望透过三星电子并购三星电机半导体封装 PLP 事业之后,注入集团的资源,并让技术与生产力快速提升。

努力建厂的SK海力士

2012年02月韩国第三大财阀SK集团入主海力士,更名为SK海力士。此后的SK海力士一直在寻求以收购的方式来继续扩充自己在存储产业的影响。

2012年6月,SK海力士收购美国LAMD公司。LAMD公司是数据存储系统的SoC解决方案领军人之一。SK海力士表示,通过收购LAMD公司,他们的NAND闪存产品的竞争力将得到进一步的加强。

同期SK海力士收购了意大利Idea flash S.r.l公司,并宣布在意大利成立研发中心“SK海力士意大利有限公司(SK hynix Italy S.r.l.)”。SK海力士CEO权五哲在开幕式上表示:“意大利研发中心将与韩国总部密切合作,在开发NAND Flash方面发挥核心作用。SK海力士将携手优秀专家进一步加强全球研发能力。”

2013、2014年间,收购了台湾银灿科技eMMC控制器部门、美国Violin Memory PC Iecard部门,白俄罗斯Softeq Development FLLC公司的固件部门,旨在加强其在NAND闪存解决方案领域的竞争力。

此外,2014年,SK海力士还收购了CIS企业Siliconfle,后者成为SK海力士持有100%股权的子公司;2016年10月,SK海力士进一步收编了Siliconfle的CIS事业经营权;从2017年起,SK海力士向其CIS部门投入了更多的资源。

据韩媒今年的报道,以SK海力士为主的买家们正在进行对MagnaChip晶圆代工业务的收购,该业务可能已经接近尾声。据悉,此次交易的总收购价约为4000亿韩元。

SK海力士以收购的方式,不断强化自身NAND型闪存解决方案的竞争力。虽然SK海力士在收购方面的消息相对比较少,但在2015到2020年间,SK海力士在投资建厂上的动作却不少。

有的放矢的美光科技

作为全球前三大DRAM厂,也是前四大NAND芯片业者的美光,在过去10年当中,也加紧了在存储方面的布局。

2012年7月,美光收购尔必达(ELPIDA)。尔必达是日本唯一一家生产电脑等动态随机存取存储器(DRAM)的企业,收购完成后,美光科技持有Roxchip的89%股权和100%的产品供应。

2015年,美光科技曾斥资32亿美元收购其尚未持有的台湾华亚科技67%的股份。据悉,华亚科技会将其生产的所有DRAM电脑芯片都供应给美光科技。2016年美光科技与华亚科技正式合并,美光因此成为在台湾投资额最大的外资厂商。

2018年10月,美光科技宣布收购英特尔所持有的IMFT公司股份,原因是双方在存储芯片发展问题上产生了分歧,到这两者就此分手扬镳。2019年11月,美光科技宣布,完成了这笔收购,并支付给英特尔12.5亿美元分手费。交易完成后,IMFT公司也成为了美光科技的全资子公司。

沉迷买买买的博通

谈到半导体收购,博通一定可以算作是最活跃的厂商之一,不管是此前的Avago,还是今天的新博通,而且博通的并购之路还将继续。当然,也有可能是被并购。

2011年9月,原来的博通以37亿美元收购了NetLogic Microsystems。通过此次收购,博通丰富了自己的产品阵容,增加了包括基于知识的处理器、多核心嵌入式处理器、数字前端处理器等。

2013到2015年间,对原博通发起收购的Avago分别收购了光学元件公司CyOptics,无线通信企业Javelin Semiconductor,存储领域企业LSI,PLX Technology以及Emulex公司。加强了自身在无线通信领域以及存储领域的实力。

2016年,Avago宣布以总额370亿美元并购博通,并更名为新博通。

2017年Broadcom拟以1300亿美元收购高通。但这项交易并没有成功——2018年博通公司宣布,已经撤回并终止了收购高通公司的要约。

在收购高通失败后,博通迅速调整了其发展战略。博通CEO陈福阳(Hock Tan)认为基础设施软体企业与7年前的高度分化半导体产业类似。因此,从2018年开始,博通的收购对象就开始偏向软件企业。

同年,博通以189亿美元收购软件公司CA Technologies。博通财务长Tom Krause透露,博通致力于为股东创造巨大的价值,这样的策略更能广泛适用于基础设施市场,而收购CA Technologies即是此策略的延伸。

2019年8月,博通又宣布一起软件上的收购,公司将以107亿美元现金收购网络安全企业赛门铁克(Symantec)旗下的企业安全业务。

拓璞产业研究院分析师认为,博通在整体财务表现能取得的成绩,除了该公司在通讯基础建设与企业IT设备扮演相当重要的角色外,其实有很大程度是来自该公司不断采取收购芯片供应商的作法。未来,为了取得投资者的信任和好感,博通的并购还将继续,且会越来越疯狂。

移动时代的宠儿-高通

半导体历史上两起最重磅的收购绯闻中高通都是主角,不管是高通计划收购恩智浦,还是博通计划收购高通,都让人感叹其收购想法的疯狂。高通是过去十年移动智能终端时代领跑者之一,同时也是最大的受益者之一。

说句题外话,在过去这些年,高通的骁龙处理器在安卓手机市场大放异彩,创新速度长时间领跑。而在高通芯片里面有一个部件就是来自于收购,它就是Adreno GPU 。

2009年,高通以6500万美元收购了AMD的移动设备资产,取得了AMD的矢量绘图与3D绘图技术相关知识产权,不用再向AMD缴纳技术授权费用。此后,高通结合AMD的手机图形技术进一步开发出了自家的“Adreno”图形处理器,也就是Adreno GPU。

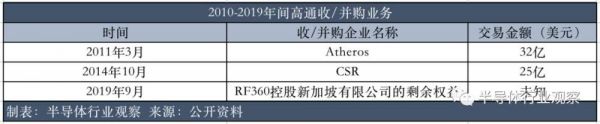

2011年3月,高通以32亿美元收购了Wi-Fi无线芯片供应商Atheros。这起收购让高通加大了在Wi-Fi市场的份额,也加剧了高通和博通之间的竞争。

2014年10月,高通花费25亿美元收购了英国芯片厂商CSR公司。收购的回报正如高通当时声明里面提到的,CSR在蓝牙、“蓝牙智能”和音频处理芯片领域拥有技术领导地位,收购CSR稳固了高通的市场地位,扩大了高通物联网芯片业务,包括便携音频设备、车载系统以及穿戴设备。

2019年9月,高通正式宣布收购RF360控股新加坡有限公司的剩余权益。RF360为高通与日本TDK公司的合资公司,生产射频前端(RFFE)滤波器。高通表示,这笔收购交易将加强公司的射频业务,有助于支持公司向5G的过渡。

其实高通也曾想过痛过购买NXP,杀入汽车赛道,但这个交易最后因为各种原因被取消了。否则这可以称得上本世纪最重磅的转型。

“一劳永逸“的德州仪器

德州仪器是全球10大半导体企业之一,同时也是全球最大的模拟电路技术部件制造商。在此之前,德州仪器也曾经历过多次并购,不过近十年间,其他半导体巨头都忙着并购,德州仪器却老神在在。业者都认为,德州仪器通过一起并购就在模拟市场一劳永逸了,说的就是德州仪器并购国家半导体(NS)。

2011年4月,德州仪器以约65亿美元并购国家半导体。收购国家半导体之前,虽然德州仪器是模拟IC老大,但是份额的提升艰难。收购国家半导体后,德州仪器在通用模拟器件的市场份额迅速提升到17%左右,将对手远远甩在身后。

沉迷氮化镓的意法半导体

近年来,意法半导体在第三代半导体器件上投入了很多,尤其是在氮化镓领域,意法半导体就宣布了多项合作计划以及收购方案。

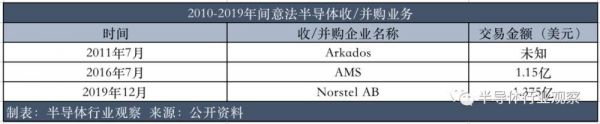

2011年,意法半导体(STMicroelectronics,简称ST)完成对Arkados公司的并购,并完成半导体资产和知识产权(IP)的移转,Arkados是新产业标准的HomePlug领域的领导企业,致力于加快融合数字家庭网络的开发和市场导入,此项并购案将进一步提升意法半导体在电力线通信(PLC)的技术实力。

2016年7月, 意法半导体在其官网宣布收购奥地利微电子公司(AMS)NFC和RFID reader的所有资产,获得相关的所有专利、技术、产品以及业务,以强化ST在安全微控制器解决方案的实力,为ST在移动设备、穿戴式、金融、身份认证、工业化、自动化以及物联网等领域的发展提供助力。

2019年12月,意法半导体完成了对瑞典碳化硅(SiC)晶圆制造商Norstel AB(“ Norstel”)的整体收购。整体并购Norstel将有助于增强ST内部的SiC生态系统。

在今年3月意法半导体曾宣布,公司已经签署收购法国氮化镓(GaN)创新企业Exagan公司的多数股权的并购协议。同时,意法半导体还针对氮化镓,与台积电之间达成了合作。这些举动都透露着意法半导体布局氮化镓市场的决心。

频频卖身的东芝

2017年东芝存储器株式会社成立,社内公司独立为分公司(东芝基础设施系统株式会社、东芝电子元件与储存装置株式会社、东芝数字解决方案株式会社)。2017年6月,该公司将其存储业务(包括固态驱动业务和图像传感器业务除外)拆分为东芝存储公司(Toshiba Memory Corporation)。

2018年,东芝存储将其股份出售给了Pangea(Pangea),这是一家由贝恩资本私人股本牵头的财团组建并控制的特殊目的公司。截至2018年8月,Pangea与TMC合并。Pangea公司更名为“东芝记忆公司”, Pangea的贝恩资本也拥有了东芝记忆公司49.9%的股份。2019年10月开始,东芝存储更名为“Kioxia”,中文名为“铠侠株式会社”。

在这笔收购之前,东芝存储还进行了一笔超亿美元的收购,即2019年8月,东芝与LITE-ON签署协议,以1.65亿美元的价格收购后者的SSD固态硬盘业务。从市场上来看,建兴在个人计算机和数据中心SSD领域有成熟的经验,OEM市场有着不少的份额,零售市场也有着浦科特这个高端SSD品牌,东芝存储可以通过收购建兴来提升他们在SSD市场的领导地位。东芝存储的代理总裁与首席执行官早坂伸夫表示:“建兴的固态硬盘业务将与东芝存储完全融合,扩大我们在SSD行业的领导力,这次收购能够帮助他们满足目前PC和数据中心对SSD需求增长的预期,并强化云服务方面业务。”

别人都是买买买,然后市场份额做大,而东芝则是卖卖卖。近来关于东芝的新闻多数都是东芝在卖产业,卖芯片业务给贝恩资本领导的财团;卖白电业务给美的;卖掉美国的LNG项目给新奥股份等等。这家拥有超过140年悠久历史的公司最终会走向何方,我们不得而知。

一购成名的恩智浦

提到恩智浦,很多人第一时间想到的是汽车半导体,其实恩智浦在智能识别、无线基础设施、照明、工业、移动、消费和计算等领域都有产品涉猎。不过,恩智浦在汽车半导体领域确实是最强的,恩智浦能够拥有今天的市场地位,并购起到的作用无疑是显著的,尤其是其成功收购飞思卡尔的案例,可谓是一购成名。

2015年,恩智浦斥巨资118亿美元收购了飞思卡尔半导体公司。飞思卡尔由原摩托罗拉半导体产品分部的运营资产和负债组成,是一家从事微控制器与数字网络处理器生产和研发的公司。此外,该公司还向客户提供与其嵌入式处理器互补的差异化半导体产品组合。两家公司合并造就了一个在MCU、混合信号和汽车半导体解决方案等领域的世界顶级供应商。

2015年3月,恩智浦宣布收购Athena SCS。Athena SCS是一家致力于保护快速发展的互联世界安全的解决方案供应商。此次收购增强了恩智浦面向物联网、便携式和可穿戴以及汽车等众多应用领域提供安全解决方案的实力。

2018年9月,恩智浦收购OmniPHY。OmniPHY的专业技术包括汽车以太网,这种技术能够实现自动驾驶所需的快速数据传输。恩智浦表示,通过将OmniPHY的先进高速传输技术与恩智浦在车载网络领域的领先产品组合及丰富经验相结合,恩智浦将在为汽车制造商提供新一代数据传输解决方案方面处于独领先位。

2019年5月底,NXP宣布将以17.6亿美元的全现金收购半导体厂商Marvell的通信芯片业务,这笔收购包括Marvell的WiFi连接业务部门、蓝牙技术组合和相关资产。公司表示,通过此次收购,NXP能加强在汽车、通信和工业领域的无线连接竞争力,且可以面向其整个终端市场的客户,交付完整且可扩展的处理和连接解决方案,包括定制安全性,以及一整套跨 Wi-Fi、蓝牙、低功耗蓝牙、Zigbee、线程和近场通信(NFC)的无线连接产品。

总结

通过汇总我们发现,并购在半导体厂商的发展过程中有着浓墨重彩的一笔,是半导体产业内扩大市场、丰富产品线、增强技术的一条捷径,这些厂商通过不断并购逐渐奠定了自己的霸主之位。

对于中国半导体厂商而言,当前的国际形势并不利于国产半导体厂商进行大规模的跨国并购,但内部整合也不失为一种并购方式。

本文来自微信公众号:半导体行业观察(ID:icbank),作者:邱丽婷

相关推荐

买出来的半导体新格局

半导体设备市场暗流涌动:中国大陆买下了全球 15%的半导体设备

惠买集团: 正规军入场,打造直播电商新格局

平安发力医疗生态圈,构建“医疗+科技”新格局

升级or淘汰?医疗健康产业疫后将产生新格局

新格局下,中国的机会在哪里?

数据为轴,技术为轮,麦飞开启数字农业新格局

线上线下加速融合,用户行为重塑行业新格局 | WISEx新效率时代峰会

中国半导体制造的海外扩张之路

中国半导体设备自主,有多难?

网址: 买出来的半导体新格局 http://m.xishuta.com/newsview28003.html