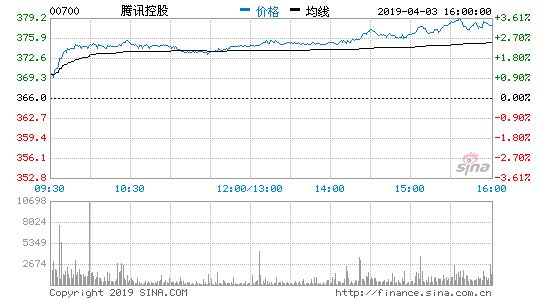

传腾讯拟发行约50亿美元债券:或成今年亚洲规模最大

查看最新行情

查看最新行情新浪科技讯 北京时间4月3日晚间消息,路透社今日援引两位知情人士的消息称,腾讯将重返债券市场,拟通过发行美元债券来融资约50亿美元。路透社看到的一份投资条款协议显示,腾讯今日起开始发售5年期、7年期、10年期和30年期的美元债券。这份文件并未详细说明腾讯希望筹集的资金数额。

汤森路透旗下Refinitiv的数据显示,此次债券发行可能成为今年迄今为止亚洲规模最大的一次债券发行,将超过房地产开发商恒大集团1月份进行的28亿美元的债券发行。

腾讯上一次发行债券是在去年1月份,筹集了50亿美元。

这份投资条款协议显示,这些债券的期限分为5年期、7年期、10年期和30年期,指示性利率分别较美国五年期国债的利率高115个基点、140个基点、165个基点和185个基点。

知情人士称,腾讯已从中国国家发展和改革委员会获得了60亿美元的境外发行配额。

文件显示,这笔交易的收益将用于再融资和一般性企业用途。

昨日,腾讯还发布公告称,公司已于2019年4月1日更新全球中期票据计划,将全球中期票据计划的总累计最高限额由100亿美元提高至200亿美元。

公告还称,已委任德意志银行担任计划的安排行。德意志银行、汇丰、高盛及摩根士丹利为建议票据发行的联席全球协调人。腾讯拟运用所得款项净额作一般企业用途。

2018年,腾讯经历了一段艰难的时光。原因是中国暂停游戏审批9个月,使其无法充分让一些最受欢迎的游戏变现。

2018年第四季度,腾讯的净利润下滑了32%,降至142亿元人民币(约合21.1亿美元),为2004年腾讯上市以来的最大跌幅。(李明)

相关推荐

传腾讯拟发行约50亿美元债券:或成今年亚洲规模最大

腾讯计划通过发行新的美元债券融资约50亿美元

京东将发行10亿美元债券 10年期债券发行规模7亿美元

软银拟“驰援”WeWork 50亿美元,仍不占控股地位

拼多多拟发行17.5亿美元可转债 并增发2200万股ADS

Snap发行7.5亿美元可转换债券,CEO:这是一次机会主义融资

蔚来发行2亿美元可转债,李斌腾讯各认购1亿

最前线 | 蔚来拟发行2亿美元可转债,李斌和腾讯各认购1亿

传摩根大通或成为WeWork年内IPO主承销商

拼多多拟发行8.75亿美元可转债 将重投农产品项目

网址: 传腾讯拟发行约50亿美元债券:或成今年亚洲规模最大 http://m.xishuta.com/newsview2721.html