从蚂蚁金服到蚂蚁集团:更名上市的隐秘深意

编者按:本文来自微信公众号“棱镜”(ID:lengjing_qqfinance),36氪经授权发布。

作者 | 肖望 纯子

编辑 | 张小马

出品 | 棱镜·腾讯新闻小满工作室

7月20日,蚂蚁集团(下称“蚂蚁”)宣布:计划在科创板和港交所同步发行上市。

蚂蚁起步于2004年成立的支付宝。2014年10月,北京798园区一个空旷展馆里,蚂蚁举办了一场近千人参加的“小微开放日”活动,并借由这次活动正式宣告自己的诞生。

彼时,外界很难预料到,这只“蚂蚁”会在6年时间内迅速成长为全球最大独角兽。

路透社近期报道称,蚂蚁最新估值超过2000亿美元(超过1.4万亿元),拟在IPO中出售5%-10%的股份,有望成为年度全球最大IPO。

就在启动上市前一个月,蚂蚁换掉已沿用6年之久的“蚂蚁金服”简称,并将工商注册名变更为“蚂蚁科技集团股份有限公司”,去掉了原注册名中的“浙江”,以“科技”替代“小微金融服务”。

从蚂蚁金服到蚂蚁集团,这意味着什么?

消费贷曾是利润奶牛

蚂蚁此前未披露过财务数据,但基于其与阿里巴巴2014年的一项交易安排,外界得以一窥其经营情况。

根据该协议,蚂蚁每年需向阿里巴巴支付知识产权及技术服务费,金额相当于蚂蚁税前利润的37.5%。在条件允许下,阿里巴巴有权入股并持有蚂蚁33%的股权,分润安排同步终止。

2019年9月,阿里巴巴正式获得蚂蚁33%股权。

蚂蚁的利润在2017年高增长后,2018年度大幅下滑,2019年度重新恢复强劲增长。

根据阿里巴巴财报披露的服务费数据,《棱镜》推算出蚂蚁在2015年、2016年、2017年、2018年以及2019年前三季度的税前利润分别为:42.54亿元,29.06亿元,131.90亿元,亏损19亿元,116亿元。

对于蚂蚁2018年一季度和三季度出现的亏损,阿里巴巴曾解释称,主要是用于维护蚂蚁在用户获取、产品创新和国际化扩展方面的投资。

蚂蚁不愿提及的或许是,2017年的主要利润贡献来自花呗、借呗这样的消费信贷业务。

当时,其通过将网络小贷信贷资产证券化(ABS)等途径出表,突破小贷监管的杠杆率限制,其资产又由银行、保险等低成本资金认购,源源不断撬动信贷规模。

wind数据显示,2017年蚂蚁两家小贷公司发行的ABS规模达到2692亿元,而此前一年为490亿元。放大的信贷规模奠定了利润基础。

但由于现金贷引发监管整顿,网络小贷杠杆率被要求表内、表外合并计算。蚂蚁在当年12月紧急对旗下两家小贷公司增资,将注册资本从38亿元提升至120亿元。

除此之外,央行还对备付金集中存管提出要求。从2017年的20%逐步提高,到2019年1月实现客户备付金100%集中交存。市场机构测算,大型第三方支付机构损失的备付金利息收入在百亿之巨。

不过,在加大线下支付、交通出行等领域的投入后,蚂蚁的用户增长及活跃度得到提升,其金融开放平台策略也开始起效。

阿里财报显示,截至2020年3月末,蚂蚁及其全球九个本地数字钱包合作伙伴服务的活跃用户数达到约13亿。

蚂蚁的主要业务分为数字支付和数字金融服务在内的国内业务,以区块链、数据库为代表的创新科技以及全球化。

阿里财报显示,截至2020年一季度末的财年中,包括理财、微贷、保险在内的数字金融服务贡献了蚂蚁总收入的50%以上。其中,蚂蚁财富促成合作伙伴为用户管理的资产超过40万亿元。蚂蚁集团促成的保险费总额相比去年同期增长了一倍以上。

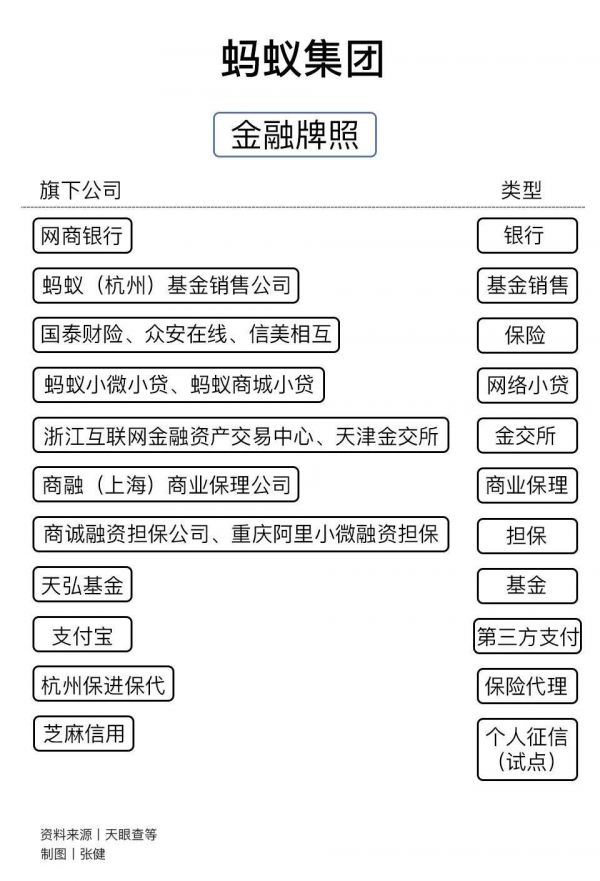

手握最全牌照的金控集团

尽管已经更名,但留给市场最深印象的依旧是叫了6年的“蚂蚁金服”。

在金融业务布局中,蚂蚁手握最多、最全的金融牌照,主要有支付牌照、网络小贷、银行、保险、券商、基金、金融资产交易所等。这也使得蚂蚁更多被看做一家金融控股公司,在2018年5月传出的五家金融控股监管试点名单中,“蚂蚁金服”赫然在列。

马云曾说,“如果银行不改变,我们就改变银行。”蚂蚁推出的余额宝、花呗、相互宝、蚂蚁森林等产品均有亿级用户。

但在其创新过程中,也走过许多弯路。

1元起购、随时申赎的余额宝唤醒了大众互联网理财意识,迅速积累起近5000万用户,并使得天弘基金规模从行业倒数跃升至行业第一。但“T+0”的交易引发监管部门对金融市场流动性风险的担忧。

2017年起,余额宝开始限制个人账户持有规模,从100万逐步降至10万元。在监管部门完善对货币基金的监管规则后,2018年5月,余额宝接入中欧、博时基金的货币基金产品放开限购。

2016年12月,广东惠州侨兴集团下属公司在“招财宝”平台发行的10亿元私募债产品到期无法兑付,进而牵出金融机构违规担保大案。广发银行被罚没7.22亿元。招财宝是蚂蚁全资子公司。

银行业专家对《棱镜》指出,私募债要求每位投资人投资金额不低于50万元。而招财宝平台上投资人投资门槛仅为1万元,存在把高风险产品销售给了非合格投资人的嫌疑。

此外,还有上述网络小贷突破杠杆率等问题。

但用户达13亿、信贷规模、资产管理规模庞大的蚂蚁已经长成了一头“大象”。

人民银行在《中国金融稳定报告2019》中指出,尽快推动金融控股集团的管理办法和系统重要性金融机构监管细则落地实施,对金融控股集团实行并表监管,建立特殊处置机制,妥善解决“大而不能倒”问题。

在金控监管办法征求意见稿于2019年7月下发后,蚂蚁回应称,公司已经设立独立团队研究金融控股公司的相关要求,并积极参与征求意见。

随后,蚂蚁高管团队接受《中国企业家》专访,在《蚂蚁不想成为大象》一文中表示:“蚂蚁从来没有想过成为一家金融公司,从来我就是家技术公司。”这一观点在近年来被蚂蚁多位高管反复强调。

“科技”身份更利于估值

蚂蚁在不断调整姿态,从过往金融机构的挑战者形象向合作者转变。

2017年3月,蚂蚁高调宣布未来只做tech(技术),支持金融机构做好fin(金融),由Fintech变成Techfin,为金融机构提供技术、大数据支撑。

2018年,蚂蚁密集进行开放合作,先后与多家银行开展合作,余额宝接入多家基金公司,花呗也向银行等金融机构开放。

衡量一家企业是否是科技公司,科技业务营收占比是一项极其重要的指标。

蚂蚁集团融资时曾有部分数据流出,显示其2015年时营收六成来自支付接入服务费,两成来自金融服务,另有超过一成来自技术服务。到2017年,其支付接入费用占比下降至五成,技术服务收入上升至三成。

2019年末一则市场消息显示,蚂蚁目前支付收入和技术服务收入的占比已经持平,各占45%左右,剩余10%的收入来自于金融云、技术开放平台、区块链等2B的硬技术收入。

《棱镜》自消息人士处获悉,蚂蚁集团规划2021年技术服务收入占比将达到65%,超过支付收入成为第一大收入项。

一些技术经过内部多年的研发投入和孵化,开始走出蚂蚁服务外部机构。今年3月,支付宝从金融支付平台转型为生活服务平台。6月8日,其自研数据库产品OceanBase独立进行公司化运作,成立由蚂蚁全资控股的北京奥星贝斯科技,面向市场进行商业化。

“当初要是能判断现在的局面,就不会在蚂蚁的工商注册名里放一个“金”字。”2018年,一位蚂蚁集团高管在交流时曾表示。

如今,蚂蚁终于得偿所愿更名,强化“科技”身份并迅速宣布启动IPO事宜。

在市场看来,资本市场对金融机构的估值更多以净资产为基准,溢价率不高。而科技公司带来的想象空间显然可以获得更高溢价。

此外,原本协议安排的股权回到阿里巴巴手中,蚂蚁不再有隐形股权安排,股权架构明晰。也被视为蚂蚁扫清了上市的障碍。

市场环境也在变化。在憾失阿里巴巴五年后,港交所调整上市条件,接纳同股不同权企业在主板上市。而科创板的推出,也增强了创新经济企业回A上市的吸引力。

“我们欣喜地看到,科创板和香港联交所推出了一系列改革和创新的举措,为新经济公司能更好地获得资本市场支持包括国际资本支持创造了良好条件,我们很高兴能有机会参与其中。”蚂蚁集团董事长井贤栋说。

一批千万富翁即将诞生

阿里巴巴上市,曾造就近万名千万富翁。而万亿估值的蚂蚁集团上市,造富能力同样不俗。在蚂蚁集团成立之初,就明确了近40%的管理层和员工持股激励。

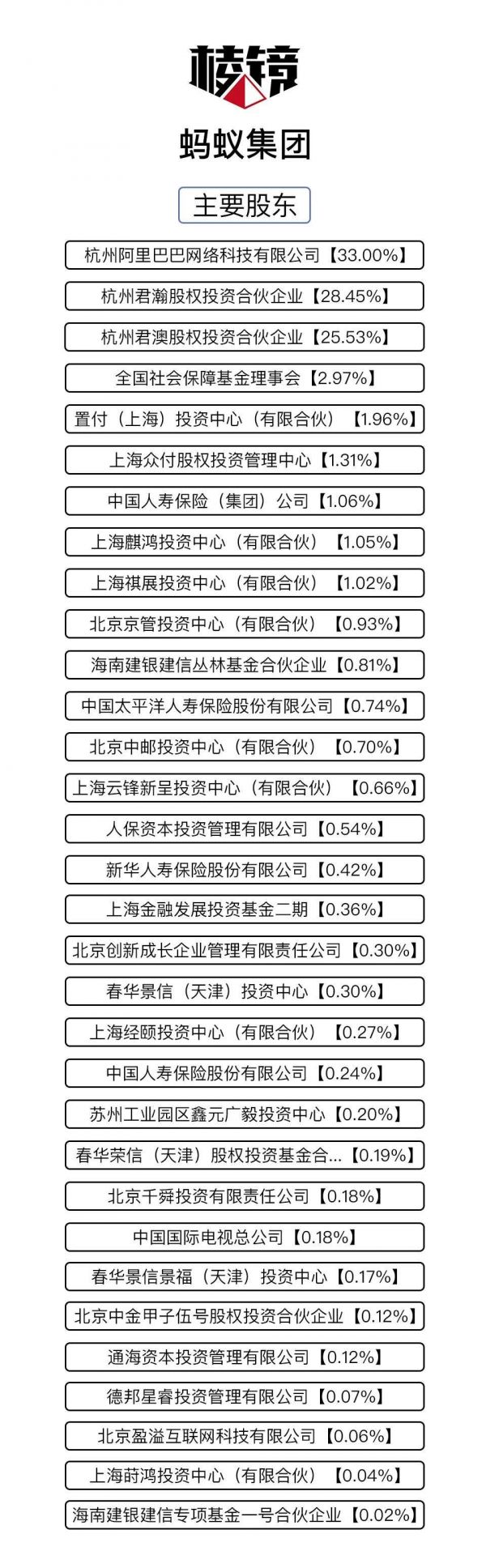

翻开蚂蚁集团的32家股东名单,阿里巴巴以33%的持股比例成为第一大股东,杭州君瀚股权投资合伙企业持股28.45%、杭州君澳股权投资合伙企业持股21.53%紧随其后。

其中,杭州君瀚是阿里巴巴的投资人持股平台,杭州君澳主要是蚂蚁集团管理层及员工的股权激励持股平台。

阿里巴巴财报显示,马云持有蚂蚁集团8.8%股份,拥有杭州君瀚和杭州君澳合计近50%的表决权。一旦蚂蚁集团上市,马云身家将暴增超千亿元。大量持有股权激励的员工也将实现“一夜暴富”。

参股蚂蚁的机构也将斩获颇丰。《棱镜》梳理,蚂蚁集团对外公布的主要融资有三轮。

2015年7月,蚂蚁对外宣布A轮融资约18.5亿美元(约120亿元人民币),投资方包括全国社保基金、上海金浦产业基金,春华资本Primavera,中国太平洋保险、国开行、中国人保、中国人寿、新华人寿8家战略投资者。彼时市场估值超过450亿美元。

2016年4月,蚂蚁宣布完成45亿美元的B轮融资,除了A轮多家战略投资者继续进行投资之外,本轮融资新增战略投资者包括中投海外和建信信托(中国建设银行下属子公司)分别领衔的投资团,蚂蚁此时的估值约600亿美元。

2018年6月,蚂蚁再获140亿美元融资,除原有股东继续跟投外,包括新加坡政府投资公司、马来西亚国库控股、华平投资、加拿大养老基金投资公司、银湖投资、淡马锡、泛大西洋资本集团等多国主权基金成为蚂蚁新的战略投资者,蚂蚁的估值也达到了1500亿美元。

三年间估值翻了三倍。不过,这样的投资机会并非有钱任性。

据《21世纪经济报道》,蚂蚁的融资都采用邀请制。即决定启动融资时,只向十多名精选的目标投资机构发出邀请,这批机构是蚂蚁基于长期关系、业务协同以及战略支持等综合标准挑选出来的。

全国社保基金负责全国人民养老钱的保值、增值。全国社保基金理事会原副理事长王忠民曾多次提到,2015年,社保基金获准可以直接投资龙头、有影响力的战略新兴民营企业。于是以78亿元投资蚂蚁,占股5%。这笔投资在2019年末已经增值6倍,是社保基金另类投资中最赚钱的项目。

“上市在外人看来,固然令人兴奋,但对我们而言,意味着更大的责任和担当。”蚂蚁集团董事长井贤栋在当天发出内部信,向员工提出“坚持使命与担当”、“保持谦卑和敬畏”、“保持冷静和定力”三点要求。

相关推荐

从蚂蚁金服到蚂蚁集团:更名上市的隐秘深意

从金服到科技,支付宝母公司更名有何深意?

知料 | 从Fintech到Techfin,蚂蚁集团的上市之路

“蚂蚁金服”更名“蚂蚁集团” 回应:蚂蚁还是那个蚂蚁

估值超万亿“蚂蚁”上市:为何是A+H,“姓金”还是“姓科”?

蚂蚁集团上市的一些重要意义

互金巨头转型:蚂蚁金服回归科技,陆金所回归金融

蚂蚁更名:始于科技,归于科技

蚂蚁集团正式启动IPO,这只超级独角兽终于走出水面

上市速度赶超蚂蚁集团跟京东数科,陆金所上市后却"水土不服"?

网址: 从蚂蚁金服到蚂蚁集团:更名上市的隐秘深意 http://m.xishuta.com/newsview27126.html