华为能不能绕开美国生产芯片?问问台积电

本文来自微信公众号:投中网(ID:China-Venture),作者:费雪,头图来自:视觉中国

“实体清单”一周年之际,美国商务部升级了对华为的“芯片管制”:只要是华为设计的芯片,使用了美国商业控制清单上的软件和技术,或者是美国半导体设备的直接产品,在交付前都必须要得到美国的许可证。

5月18日,华为官方回应称,华为目前正在对此事件进行全面评估,预计自身业务将不可避免地受到影响,但是会尽最大努力寻找解决方案。

对于中国的半导体产业链来说,目前IC设计层面大多已实现自主化,但在设备和制造方面仍受制于人,华为海思也正在其列。也因此,美国对华为的打击越来越精准:不局限于美国的供应商,将限制扩展到全球,实际上是给全球海思的供应商出了一道选择题。

一位华为高管发文称:科技史上最大规模的一次选边站要发生了。想继续和华为做生意就得向美国申请;而这样可能会被中国纳入不可靠清单,进而失去中国市场。

那么,大家该为华为担心吗?

华为能绕开美国生产芯片吗?

“求生存是华为现在的主题词。”5月18日,华为轮值董事长郭平面向全球媒体和分析师回应称。

对此,信达电子分析师方竞在电话交流会上评论称,短期内会有冲击,库存消耗完前后衔接的过渡期会略难,之后会推动国产替代。

整体来看,对华为产业链没有太大影响,华为不会死,只有可能接下来一段时间内把手机做得落后点。

换言之,华为将受到多大影响,这取决于其在生产过程中对美国技术的依赖。

一方面,华为海思正在提高华为手机的国产化比例:据拆解报告,华为Mate 30 5G中国产零部件占比达41.8%,提高了16.5个百分点,美国元件占比从11.2%降低到1.5%。

另一方面,海思芯片的生产还需要依赖于美国的设计软件和半导体设备,美国在这两个领域高度垄断。

在半导体设备领域,高壁垒使市场份额高度集中,而国内自足率低、需求缺口极大,当前在中端设备实现突破,初步产业链成套布局,但高端产品仍是攻克难题。

从分布看,全球前十大集成电路装备公司基本上被美国、日本、欧洲企业占据。在全球前五大设备厂商当中,美国应用材料公司以17.72%市场份额排名第一,美国泛林半导体以13.4%的市场份额排名第四,两家合计占了全球31.12%的市场份额。

从自给率来看,2018年,中国半导体设备市场规模达到131.1亿美元,但据中国电子专用设备工业协会统计,2018 年国产半导体设备销售额预计为109 亿元,自给率仅约为12%。除去LED、面板、光伏等设备,实际上国内集成电路设备的国内自给率仅有5%左右。

一位半导体设备厂商的高管就对投中网解释道,“目前国内迎来建厂潮,半导体设备的需求特别旺盛,但无奈国内供给太低”,他表示,目前其自身感受最深的有两方面,一是资金,国内企业的研发投入与国外企业差别很大,投入严重不匹配;二是人才,我国的半导体产业起步比较晚,人才还比较匮乏,还经常遇到人才被挖走的现象。

不过,信达电子分析师方竞也解读称,对软件影响相对有限,由于美国EDA公司在去年已和华为停止了合作,并切断了升级,现在海思在采用老版本EDA做产品设计,不受限制。同时华为前期和意法半导体的芯片设计合作,也一定程度上可以通过外包方式,解决EDA难题。

调研机构ICInsights近日公布的2020年第一季全球10大半导体厂商销售排名中,华为海思成为首次进入前10的中国大陆半导体企业,创下历史新记录。而且,在这份排名中,海思半导体的排名相较2019年提高了5名,其第一季度销售额接近27亿美元,同比增长54%。

因此,短期内也许并不用过于为华为担心,自从受制裁以来,华为一方面还与海外其他芯片公司达成合作以规避美国限制,另一方面,其备货充足。

在今年4月份,日媒报道华为将与意法半导体合作共同设计芯片,后者来自欧洲,是全球第五大半导体厂商,这或许可以使海思避开美国的限制使用上述芯片设计软件。

另一方面,华为已经未雨绸缪,加大了核心芯片及元器件的备货,保证后续供应:据gartner数据显示,华为2018年芯片采购额同比提升45%至211亿美金,在手机厂商中这是一个很高的数据,对比来看三星、苹果只有7%。

从华为的存货构成中我们也能看出,近两年原材料的占比不断加大,这表明在原材料端华为的风险承受能力将远高于此前。

郭平对此也表示,2019年华为向美国公司采购了187亿美元,如果美国允许,华为仍会继续采购;此外,美国的实体清单也让有些国家和企业意识到单一供应体系的风险。之后会有更多的企业像华为一样采取多元化的供应策略,来保持业务的稳定性。而这些,都会反过来损害美国企业自身的利益。

台积电与华为互相需要彼此

据相关媒体报道,在美国宣布相关限制后,华为紧急对台积电追加高达7亿美元大单,产品涵盖5纳米及7纳米工艺。不过,随后日媒爆出台积电已停止接受这批新订单。

对此,台积电紧急回应,称停止接受“纯粹是市场传言”,但又表示不能披露客户的订单细节,并称正在对新出口管制措施的影响进行评估。对于是否接受华为的订单仍不置可否。

也因此,台积电瞬间成为市场关注的焦点:华为和台积电彼此之间相互需要,对台积电说,它有失去华为这个大客户的风险;对华为来说,5G手机需要台积电的先进制程工艺。

对台积电来说,华为是其第二大客户,据国际投资机构的说法,台积电若流失华为订单,年度营收或将减少20%。

而此前,台积电在成本并不经济、产业链缺乏的背景下赴美建厂,也被认为是争夺与美国谈判的筹码,方竞分析称,“美国对晶圆厂的限制更多是要求申请许可证,而台积电宣布在美国设厂,这一举动亦被认为在向美方示好,以期其大客户不受禁令影响。”

从全球半导体设备的格局来看,与华为合作的晶圆代工厂,都离不开美国应用材料和泛林半导体的设备,因此他们都是法案限制的对象。

因此,对于台积电是否会断供华为,方竞表示,对于晶圆厂来说,可能是更大的挑战。当然也不能过分悲观,首先,120天缓冲期内台积电等厂商还是可以给华为出货的;华为前期也有加单,未雨绸缪。

其表示,美国此次限制计划一方面留了较多的斡旋空间,相关半导体厂商以及潜在的受贸易纠纷影响的终端厂商会在期限内大力游说美政府,两国领导人也有紧急磋商的余地。

同时,美国对晶圆厂的限制更多是要求申请许可证,而非一刀切,大概率会在一定时间限度内持续延长晶圆厂供货许可证。

但对于台积电来说,除了收入流失,失去华为还将打乱台积电的战略布局。

2020年,随着5G换机潮和5nm技术突破,对以台积电为代表的代工厂来说,或将是“十年一遇”的机会,而率先取得突破的台积电将是最大的赢家之一。

目前能量产5nm工艺的代工厂只有台积电一家,因此其产能已成为抢手货,下半年最重磅的新机苹果iPhone 12和华为P40都将使用5nm制程。

据业内人士爆料称,海思麒麟下一旗舰芯片得益于5nm工艺, CPU和GPU的性能提升超过40%,每平方毫米晶体管数量将达到1.713亿。

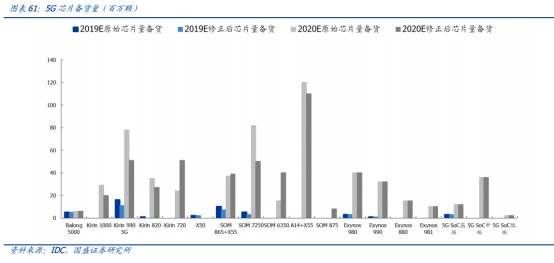

从全年底开始,台积电产能就供不应求、订单超饱满,使其业绩大涨并大手笔扩产;接着有媒体爆出,台积电的5nm产能被苹果和华为包了,从下图也可看出,苹果与华为的芯片备货量最高。

对手机厂商来说,晶圆制程的落后便意味着手机性能的落后。台积电的5nm是目前量产的最先进工艺,对于华为来说至关重要,这关乎其与苹果的竞争。

一位分析师曾对投中网表示,在5G时代,7nm/5nm EUV 是重要的制程节点,5G频段较高且需兼容2G、3G、4G,给芯片技术提出了更高要求,此外5G时代要求手机内置天线数量增加,手机芯片尺寸的缩小也将为手机尺寸留下空间;另一方面,5nm也适应于人工智能和5G驱动的计算能力的增长。

其表示,5nm芯片比7nm芯片体积更小、更节能,这使得5nm的芯片不仅可用于手机,还适用于空间、耗电要耗高的可穿戴设备,比如AR眼镜和无线耳机等等,这是更先进制程很大的优势。

随着下游需求爆发,台积电业绩大幅超预期:公司在2019年四季度实现收入104亿美元,环比和同比均增长10.6%;毛利率高达50.2%,远超同行业公司。在2020年一季度,台积电更是实现归母净利润1170亿新台币,同比大涨90.55%。

此外,从全球主要晶圆代工厂2019年以来各季度的收入情况看 ,晶圆厂的营收逐季改善,显示随着5G手机换机潮来临,半导体周期也进入了上行期。

在半导体周期中,上游的设备和代工产业最先复苏,加上台积电全球领先的龙头地位,其将最大受益于周期上行,并预备了大笔资金为5G做准备:2020 年计划投入资本开支150-160 亿美元,创近年来新高,其中80%会用于7nm、5nm 及 3nm的先进产能。

对华为的另一个供应商中芯国际而言,在制程工艺方面,目前中芯国际14nm产品少量出货,12nm处于客户导入阶段,7nm处于客户产品认证期。

此前,中芯国际从台积电手里接过了华为海思的14nm订单,最近华为荣耀发布的 Play 4T 产品中,搭载的麒麟 710A 处理器便采用了中芯国际的14nm工艺代工。

但目前,中芯国际还无法完全承接华为的代工需求:14nm的产能非常有限,年产能只有1000片左右;从收入构成来看,14nm工艺只贡献了1%的营收,主要的收入来源还是落后制程工艺。

不过,在华为受限的同时,中芯国际好消息不断:先是拟在科创板注册上市,20%募集资金将用于先进制程工艺;后是国家集成电路产业投资基金向中芯国际增资160亿,资金和政策的加持,将加快中芯国际对台积电的追赶。

利好国内相关产业链

如之前的一系列制裁一样,一定程度上,美国的限制加快了国内芯片领域的国产化替代。

目前,华为的自研芯片主要布局在手机SoC、AP、基站芯片、WiFi芯片、基带芯片、PA、电源管理等方面;但在存储、射频、模拟芯片上仍然存在短板、受制于人。

由于美国新规主要针对华为自研芯片,这意味着若直接采购其他国产及非美系芯片代替,便可以实现正常供应。

因此,对于布局华为自研芯片领域的公司来说,其在华为手机中的份额或将加大;对于华为尚未涉及的领域,国产厂商的替代进程也将加快。

方竞表示,因为有120天的缓冲期,华为可以调整设计,会加大国产芯片的使用比例,同时为海思找备胎。比如说海思原来做电源芯片、手机处理器的PMU,本来是海思自己做,接下来来会加大圣邦等的占比,协助其做一些更有替代意义的芯片。

国盛证券认为,华为芯片生态圈将开始壮大发展,表现为华为面向第三方芯片设计/IDM厂商的采购订单及技术扶持力度将加大,尤其在当前对海思限制力度加强背景下,具备核心研发能力的公司将会获得更多的试错和产品迭代机会。

因此,从华为的备货、台积电的立场来看,也许并不用过于为华为担心,在接下来120天中是否会出现转机,我们将拭目以待。

但若海思芯片供应真受阻,特别是即将推出的华为Mate 40的心脏——5nm麒麟芯片,将影响到华为手机的出货,这关乎与苹果的竞争、手机的销量和华为的市场份额。

本文来自微信公众号:投中网(ID:China-Venture),作者:费雪

网址: 华为能不能绕开美国生产芯片?问问台积电 http://m.xishuta.com/newsview23373.html