寡头垄断的DRAM市场

编者按:本文来自微信公众号“半导体行业观察”(ID:icbank),编译自「seekingalpha」,36氪经授权发布。

动态随机存取存储器('DRAM')是一种半导体存储器,用于计算机处理器中以实现最佳功能。DRAM是半导体市场上最大的商品IC。由于该产品的商品化性质和半导体产业的性质(规模经济高),现在三星电子,SK海力士和美光科技(MU)三家公司占据着95%的市场份额。我们将这3家公司称为“ DRAM Trio”或“ D3”。

快速增长的云计算市场是DRAM的主要增长动力。通过5G、人工智能和物联网,世界之间的连通性将不断提高,需求将进一步增加。去年出现的市场失衡导致了供过于求,并放慢了市场。但是,自2020年初以来,我们看到了转机,第一季度的平均销售价格稳定下来。COVID-19大流行的发展导致了全球封锁,远程工作和虚拟学习有所增加。反过来,这一因素进一步推动了服务器和PC对DRAM的需求。假设下半年的干扰最小,我们看到DRAM价格将上涨10%,这将转化为D3更好的财务业绩。

DRAM寡头垄断

与所有半导体产品一样,少数公司倾向于控制特定产品的多数市场份额。DRAM也不例外。2009年,有10家公司;美光,三星,海力士,英飞凌,NEC,日立,三菱,东芝,尔必达和Nanya控制着DRAM市场。为了稳定收入,这些公司试图固定彼此之间的DRAM价格(例如石油输出国组织(OPEC))。但是,欧盟委员会对此进行了干预,并在2010年采用类似 cartel的作法,并对这些公司处以总计3.31亿欧元的罚款。尽管意图很好,但是这导致许多公司退出市场,这允许市场上的更多整合和D3的崛起。

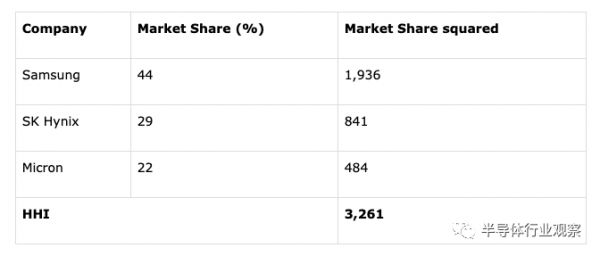

基于Herfindahl-Hirschman指数(“HHI”)(一种市场集中度的常用度量),我们计算了DRAM行业集中度。HHI大于2500,表明市场高度集中,下表清楚地表明D3确实是寡头。

DRAM Trio('D3')

因为统治着最大的半导体产品市场很长一段时长,D3已经成长为整体上一些最大的半导体公司。三星是全球最大的半导体公司,2019年的收入为757亿美元。SK海力士以362亿美元排名第四,美光以309亿美元排名第五。美光公司总部位于美国,三星和SK海力士总部位于韩国。三星和SK Hynix也是“ K2”的一部分,“ K2”是整个韩国净收入最大的两家公司。D3不仅在DRAM存储器中占据主导地位,而且碰巧是NAND市场中最大的三家厂商,尽管在这一领域运营的公司略多一些。

美光

作为榜单上唯一的美国公司,美光在美国的市场占有率更高(全球第二大半导体需求)。但是,K2距离中国(世界上最大的半导体需求)更近。美光公司还是D3中唯一一家制造3D X-point技术(一种新的内存混合技术)的公司。美光公司的净利润率最高,为11.76%。它的5年平均销售增长率为7.43%,自由现金流率为10.97%。

在最近的电话会议中,首席执行官Sanjay Mehrotra在第二季度财报电话会议上表示,数据中心和个人计算机的内存需求仍然保持强劲。他表示,该公司已将其生产线转移到生产更多以数据为中心的产品,而不是智能手机,因为预计对消费电子产品的需求会受到影响。桑杰(Sanjay)表示,总体情况非常不稳定,但是一旦感染了这种病毒,他预计会强劲增长。

三星

按市值计算,这家巨头也是全球第16大公司。作为一家企业集团,三星的收入不仅限于半导体产品。它还是智能手机,消费电子产品,显示面板和车辆信息娱乐的制造商。与美光相比,三星的利润率较低,因为其非半导体业务的利润较低。经过一连串的延误后,尽管1Y nm芯片主要面向智能手机而非服务器,但其位于平泽市的最新存储器工厂将在今年下半年投入运营。它的净利率为9.44%,五年平均收入增长为2.24%。它的自由现金流率为6.89%。

由于对服务器和PC的需求强劲,其最近的收入也显示出其内存领域的改善。尽管该公司表示他们正在将生产重点转移到服务器上,但我们预计智能手机的曝光率在2020年下半年仍将保持强劲。

SK海力士

尽管SK海力士的收入增长率是这三者中最高的,其5年平均值为9.53%,但他的净利润率却是三个中最低的,仅为7.47%。由于高昂的资本支出,其自由现金流为负。

其第一季度的DRAM 出货量下降了4%,但平均售价却增长了3%,这得益于对服务器客户的强劲需求,抵消了疲弱的移动需求。该公司的前景更为谨慎,强调了市场上“前所未有的不确定性”。管理层还确认,今年将继续将其部分产能转移至CMOS传感器。

DRAM市场

两种最常见的存储类型是DRAM和NAND,其中DRAM约占内存收入的70%至80%。可靠,经济高效且简单的DRAM分别广泛用于移动(42%),服务器(30%)和PC应用(14%)市场。实际上,DRAM市场也是最大的产品IC市场,2019年价值620亿美元。

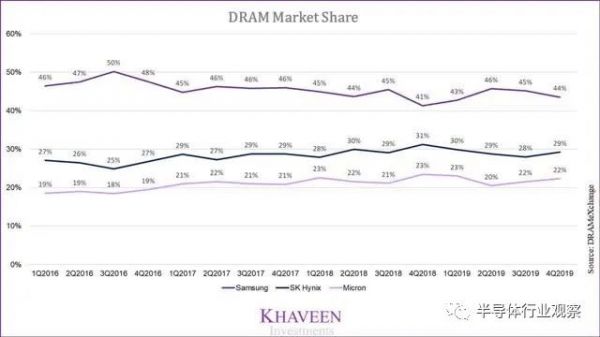

该市场具有寡头垄断的特征,D3 在2019年第四季度占据了高达95%的市场份额。由于每年有数十亿个单位出货量,DRAM变得商品化,因此对价格非常敏感。如下所示,收入往往与平均售价密切相关,因此价格上涨将使D3的利润受益。

由于需求供应不平衡,DRAM市场在2019年面临巨大下滑,平均售价下降了约40%。这主要是受到以下两个因素的结合,内存需求受到严重影响:智能手机销售放缓和英特尔(INTC)服务器CPU 短缺。随着人们使用手机时间的延长,智能手机的销售增长受到了打击。这反过来损害了移动内存的销售。另一方面,服务器增长仍然强劲。但是,英特尔在过渡到10纳米制程时遇到麻烦,导致服务器CPU严重短缺,导致要求延迟的内存产品订单。这两个因素都导致市场严重供过于求,DRAM供应商持有6周的库存。

DRAM现在处于供应正常化的整合阶段。去年主要制造商调整了产量并大幅度降低了资本支出以平衡市场。三星和SK海力士甚至更进一步地将其DRAM生产线之一转换为生产CMOS图像传感器。前三名制造商的计划总产量增长约为20%,按行业标准算是保守的水平。随着市场看到需求激增,我们开始感受到降价的影响,因为供过于求已基本被吸收,价格开始在2020年初从低点反弹。

除了供应趋紧之外,随着人们诉诸于远程工作和虚拟学习,全球锁定状况还导致数据中心和PC的内存需求激增。TrendForce的DXI 指数追踪DRAM市场的表现,在2020年第一季度增长了约20%。这意味着在更广泛的半导体市场疲软的背景下,DRAM的增长非常强劲。可能会继续对超大规模数据中心和通信基础设施进行投资,这将进一步推动内存市场的增长。Google和Microsoft最近的收益电话)表示将继续专注于资本支出以进行服务器投资以增加产能,而ByteDance,阿里巴巴和腾讯的中国服务器需求预计将增长10-20%。尽管预计消费电子产品中的内存需求将下降,但DRAMeXchange 预测第二季度DRAM价格将环比增长10%,而服务器 DRAM可能会增长20%。我们预计今年DRAM的平均销售价格将上涨10%,平均复合年增长率为3%。

从长远来看,这些公司有望从迅速增长的云市场中受益,而云市场将成为未来几年DRAM的主要驱动力。IDC预测,全球数据总量将从今年的33泽字节增长到2025年将175泽字节,年复合增长率高达61%。其中,有49%的数据将存储在公共云服务器中,这需要诸如DRAM之类的存储芯片。根据DRAM单位出货量每年增长5%的情况,我们看到主要的DRAM厂商在可预见的未来继续以每年8.15%的平均速度增长其DRAM收入。

供应链风险

我们不应该轻视病毒对内存供应链的影响。亚洲是DRAM制造的中心,在韩国和中国设有制造厂,在东南亚设有后端封装厂,例如三星在菲律宾的工厂。这些亚洲国家在应对危机方面做得相当好,注意到韩国逐步放宽了限制,如果这里的局势恶化并且封锁时间延长,则存在巨大风险,风险会串联到总体供应上,并导致短缺和延迟。TrendForce 预测服务器出货量将增长5%。但是,如果供应链继续受到干扰,它会看到较低的3%增长。

此外,贸易紧张局势也有可能影响供应链。如去年所见,韩国和日本之间的紧张关系是由于两国之间在战争赔偿上的分歧而加剧的。日本的几种材料,包括运往韩国的半导体化学品,均受到限制。日本供应商将70-90%的化学材料对制造至关重要,而韩国则占全球DRAM产量的70%。如果韩国公司不能从日本合作伙伴或其他国家的竞争对手那里购买足够的化学品,它们将不得不抑制生产,这将对全球DRAM供应产生巨大影响。

总结

人们对DRAM市场的复苏抱有很大的期望,并且由于客户库存的增加,供过于求的状况已完全消除,复苏的初步迹象令人鼓舞。COVID-19大流行进一步推动了需求,全球远程居家订单增加了远程工作和虚拟学习的机会,从而增加了数据使用量和PC销售量。由于D3的DRAM收入紧随ASP,因此这些公司的财务状况将取决于需求的进一步增长。

展望未来,随着数据中心寻求增加容量以支持需求激增,我们看到服务器芯片的需求。随着更高的需求继续推动平均售价的进一步上涨,这一因素将继续为D3提供增长机会。然而,我们还对制造国之间长期中断和贸易紧张局势中潜在的供应链问题保持警惕。

网址: 寡头垄断的DRAM市场 http://m.xishuta.com/newsview22843.html