科大讯飞2019年业绩创新高,补贴贡献一半净利润,董事长大额减持

文 / A 股频道

出品 / 节点财经

4月21晚间,人工智能语音领域的“网红”科大讯飞(002230)向市场交出了一份靓丽财报。

2019年,科大讯飞实现营业收入100.79亿元,较去年同期增长27.30%;实现归属于上市公司股东的净利润8.19亿元,较去年同期增长51.12%;实现经营活动产生的现金流量净额15.31亿元,较去年末增加3.83亿元。

从对外展示的数据来看,这是科大讯飞上市12年以来创出的最好成绩,尤其是To C业务继续向上,是个令人欣喜的信号。不过,撸一把财报,节点财经发现科大讯飞这波高光有点水,曾被诟病一些指标非但没有改观,反而有恶化的趋势。

政府补贴,科大讯飞无法摆脱的襁褓

作为国内人工智能领域的龙头企业,想必我们大部分人对科大讯都不陌生,但认识层面可能仅停留在输入法、录音笔、翻译机、阿尔法蛋陪护机等一些与我们日产生活相关的语音转写软件或语音消费品中。

其实,科大讯飞的业务主要分为三大块,讯飞开放平台,消费者业务和行业人工智能应用,战略上奉行ToB +ToC双轮驱动。比如财报中所说的智慧教育、智慧医疗、智慧政法等是ToB业务,阿尔法蛋陪护机、翻译笔这些属于ToC业务。

2019年科大讯飞这突破百亿元的营收中,主要来自ToC业务的贡献。受益于讯飞翻译机、讯飞智能录音笔、讯飞智能办公本等终端产品的火爆,期内科大讯飞To C业务营收同比增长43.99%至36.25亿,毛利同比增长31.81%至17.08亿;To C业务在整体营收中占比进一步提升,达35.96%,毛利占比36.83%,并带动净利润整体上浮。

而在To B业务中,开放平台迅猛爆发,营收同比增长68.71%,毛利率同比提升了4.51%。

总的来说,这两块业务是2019年表现相对优秀的,也是未来值得期待的。但从质量来看,依赖中国移动,政府补贴居高不下依然是科大讯飞“软肋”。

公告披露的五大客户中,中国移动及其下属公司为科大讯飞贡献了4.81亿,占年度销售额的比例为4.78%,安徽淘云科技有限公司及其下属子公司贡献了2.86亿元,占年度销售额比例为2.84%,前五大客户总计销售额为12.33亿,占年度总销售额的12.24%。

图源:科大讯飞财报

不难看出,“背靠大树好乘凉”,来自第一大股东中国移动的支撑力度不小;安徽淘云科技有限公司则是公司的关联法人,天眼查显示,科大讯飞持有前者27.79%股份。

再来“解剖”一下利润构成,净利润增速51.12%虽够强劲,但其实背后的推力主要是政府补助。

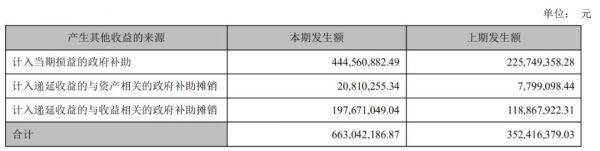

2019年科大讯飞共收到政府补助6.63亿元,包含计入当期损益的政府补助和计入递延收益的与资产、收益相关的政府补助摊销,较2018年增加3.11亿元,增幅88.35%。其中,4.12亿计入当期损益,占归母净利润8.19亿元的比例超过50%,影响还是很大的。

图源:科大讯飞财报

从下表可以看出,政府补助一直是科大讯飞不可或缺的利润源泉。其计入当期损益的政府补助金额从2014年的1.01亿元到2019年的4.12亿元,暴涨4倍。从2018年开始,政府补助已经连续两年占科大讯飞净利润的比重超过50%了。如果没有这部分收入呢?必须承认,头顶高科技企业光环的科大讯飞这份华丽的财报还是充溢了不少水分。

数据来源:Choice

常言道,温室里开不出绚烂的花朵,企业也一样。如果不能摆脱政府补助的“襁褓”,不能实现靠自身造血发展,终究很难成长为伟大的企业。这一点上,科大讯飞的路还很长。

除此之外,还有一些指标也比较糟糕。

一些糟糕的指标:

1.应收账款庞大

应收账款高企是科大讯飞很头疼的一个问题,从其历年应收账款周转天数可以看出,科大讯飞从卖出货物或服务到收到现金需要半年左右。

2019年科大讯飞应收账款创历史新高达53.08亿元,占总营收比重为52.66%。也就是说,在科大讯飞创造的100多亿营收中,有超过一半以上的钱没有收回来。

数据来源:Choice

这和科大讯飞的业务结构有关,倚重政府、国企客户,只干活缓回款是常态,2019年来自应收款的政府部门占比38%左右。

随着未来C端业务比重上升,这一情势可能会有所改观,但短期内的风险不得不防,2019年计提的5.72亿元的坏账准备就是佐证,尤其是疫情当前。国盛证券分析师曾评论说:“面对的企业客户可能受到宏观经济影响,面对的政府客户可能受到财政预算不达预期的影响,进而导致客户回款不达预期的风险。”

2.现金流吃紧

规模庞大的应收账款亦让科大讯飞现金流承压。

2019年科大讯飞经营活动现金流入102.7亿元,流出87.42亿元,经营活动产生的现金流量净额为15.31亿元,较去年增加3.83亿元,是上市以来最好水平,但同期投资活动产生的现金流量净额为-28.99亿元,二者合计净流出13.68亿元。

需要注意的是,2020年一季度,科大讯飞经营性现金流净额为-7.84亿元,因为业务的季节性特征,科大讯飞常年秉持前三季度经营性现金流为负这一特质,在目前的经济情势下,如果应收账款依然维持高位,很容易造成现金流紧张局面,不排除增加坏账风险。

从刚刚结束的业绩说明会来看,董事长刘庆峰显然已经意识到了这个问题,特别提出在现金流管理方面还面临着巨大的挑战,此前也曾表示,面对当下经济的不确定性,企业最大的风险就是现金流的风险,这也从侧面印证了科大讯飞现金流的严峻现状。

3.研发资本化率过高

2019年科大讯飞研发投入21.43亿元,研发资本化金额为10.4亿元,研发资本化率48.52%,比2018年再上1.5个百分点。

图源:科大讯飞财报

研发支出是一个有意思的指标,在满足既定条件下,它可以费用化,也可以资本化。如果将其资本化,那么资产负债表将显示更多资产,会增加公司的价值;同时,由于这些支出不会被视为费用,即不影响损益,公司的利润表会更好看,但问题是这样一来就容易让人产生有修饰利润的嫌疑。

事实上,科大讯飞的研发资本化率本就远高于同行,对比2019年海康威视、大华股份、恒生电子这一指标为0,做到全部费用化,科大讯飞的净利润实乃成色不足。另外,去年屡屡被传的裁员消息,在研发附表中也得到了证实,截至2019年末科大讯飞研发人员6404人,比2018年末减少498人。

数据来源:Choice

一季度现首亏,董事长巨额减持

4月21日,科大讯飞在公布年报的同时,连带2020年一季度报一并发了,相较年报的“靓丽”,这份一季度报可以说跌到了“冰窟窿”。

数据显示,2020年一季度,科大讯飞录得营收14.08亿元,较2019年一季度下降28.06%;归属于上市公司股东的净利润-1.31亿元,为上市12年来首次亏损。其他如现金流量比、净利率、净资产收益率等多项指标都以负收场。

图源:科大讯飞财报

对此,科大讯飞的董事长刘庆峰称,2020年一季度因为疫情影响,工程师两个多月都没法去现场施工、交付、验收等,导致合同收入无法确认,从而引起了亏损。

考虑到业绩亏损可能带来的股价波动,科大讯飞积极向市场“派糖”,以期提振投资者信心,披露3月份新增中标金额为9.2亿元,同比增长91%。预计2020年的第2个季度,将实现同比增长,全年的经营会继续保持良好的增长势头。

但另一方面,公司高管们却在大力减持自家股票。

据公告披露,从2019年末至2020年初,科大讯飞以董事长刘庆峰为首,多达11位高管们减持公司股票超过1200万股。东方财富choice数据,截至今年一季度,刘庆峰持股数量从上年末1.192亿股降至9785万股,减少数量约2130万股;节点财经注意到,同一时间,科大讯飞十大股东之一的安徽言知科技有限公司持股数量从3900万股增加到5130万股,据悉,安徽言知科技有限公司由科大讯飞总裁刘庆峰100%控股。科大讯飞方面称,刘庆峰对安徽言知科技有限公司增持1000多万股,实际减持数量为900万股。

目前,科大讯飞的股价已从一季度高点的44.86元/股回落到4月28日32.76元/股。

“市场短期是一台投票机,但长期是一台称重机。”投资大师格雷厄姆总是语出金句,寥寥数字,就将股市的精髓说到了投资者的心坎上:最终决定股价的,还是公司的盈利能力。

祝福科大讯飞能称出个好重量。

免责声明:文章内容仅供参考,不构成投资建议。

网址: 科大讯飞2019年业绩创新高,补贴贡献一半净利润,董事长大额减持 http://m.xishuta.com/newsview22438.html