苹果公司值得放入任何退休投资组合中

编者按:本文来自微信公众号“猛兽财经”(ID:mengshoucaijing),作者:The European View,36氪经授权发布。

在2009-2010年金融危机时期,苹果已经进入了实质性的增长,属于上一轮牛市的大赢家。

幸运的是,许多指标都显示出苹果持续看涨的人气。

苹果仍有可能成为任何广泛多元化退休投资组合的锚定公司。

投资者不应该对苹果“高”的市盈率感到不安。

备注:锚定公司是指你应该尽可能避免任何择时交易,而是利用平均成本效应的公司。

背景

苹果公司(AAPL)是上一轮牛市的大赢家之一。在2009-2010年的金融危机时期之后,苹果进入了实质性的增长。公司目前年营业额为2600亿美元,EBITDA(税息折旧及摊销前利润)约为810亿美元。

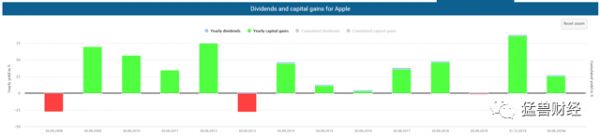

当然,投资者也从中受益。在2019年,苹果的股票价值增长了86%(不包括股息)。对苹果的投资者来说,今年是金融危机结束以来最好的一年。此外,自2008年以来,苹果股票只有两年出现了亏损;但四年来,年涨幅明显超过50%:

幸运的是,许多指标都显示出持续苹果看涨的人气。高市盈率并不一定会让投资者感到不安。单独考虑这一指标而不考虑其他因素可能导致错误的结论。苹果当然不便宜,但最终,投资者是否愿意为质量多花点钱才是决定性因素。对于苹果来说,质量是存在的。

向全球更多国家推出服务

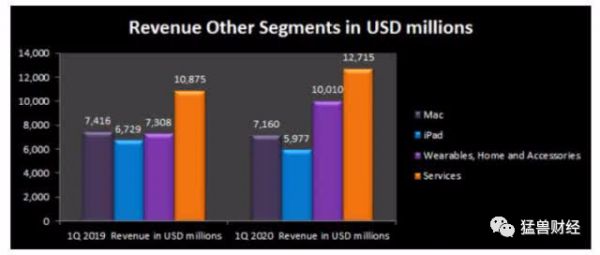

苹果正在努力通过服务来赢得新客户。包括应用商店、云解决方案和苹果支付等在内的服务部门,现在是苹果公司销售额第二重要的业务部门。从2014年第一季度到2020年第一季度,销售额几乎增长了两倍。最近,苹果只有包括iWatch和AirPods在内的“可穿戴设备”市场增长更为强劲。

苹果已经将其服务提供给了更多的人。苹果公司在其新闻发布会上宣布,将在以下国家推出App Store、Apple Arcade、Apple Music、Apple Podcast、iCloud:

非洲:喀麦隆、科特迪瓦、刚果民主共和国、加蓬、利比亚、摩洛哥、卢旺达和赞比亚。

亚太地区:马尔代夫和缅甸。

欧洲:波斯尼亚-黑塞哥维那、格鲁吉亚、科索沃、黑山和塞尔维亚。

中东:阿富汗(不包括苹果音乐)和伊拉克。

大洋洲:瑙鲁(不包括苹果音乐)、汤加和瓦努阿图。

苹果将苹果音乐带到了更多的国家,尤其是非洲和拉丁美洲。这对投资者来说是好消息,为何?首先,这带来了收入更为强劲增长的希望,苹果公司选择这个时间点也是可以理解的,因为新冠疫情的爆发意味着许多人居家隔离的时间大大超过了以前,人们呆在家里迫切需要寻找娱乐;此外,这些服务里,每一项服务都将加强直接和间接的网络效应。苹果提供的服务越多,公司就越强大,客户选择其他平台服务的可能性就越小。

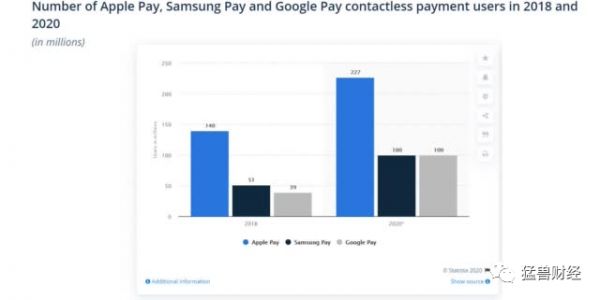

举例来说,越多的人使用Apple Pay,就会有越多的商家提供Apple Pay的支付方式,越多的商家提供Apple Pay,消费者也就越有可能使用Apple Pay,因为与其他服务相比,他们往往能够在更多的商店进行支付。尽管互联网支付服务的提供商当然也会在这个巨大的市场中分一杯羹,但苹果已经能够在绝对数字上超越三星支付和谷歌支付:

服务业务带来更强大的护城河,但也可能带来问题

这种强大的护城河效应,可以从亚马逊的商业模式和市场地位中看出来。事实上,从经济角度看,护城河效应导致受影响市场的市场权力倾向和止赎效应。导致的结果很简单——垄断出现了。这种垄断对投资者而言是不是好事?当然是极好的,它们是公司整个业务的屏障。因此在价值型投资者眼中,这种护城河效应是一个特别强大的买入标准。

苹果因其市场地位而出现的问题主要是监管问题。竞争监管机构尤其关注它。拥有强大市场实力的公司本身并不是对竞争的威胁,拥有市场实力的公司,比如苹果,有不滥用这种市场实力的特殊责任。至于Apple Pay,苹果可能走得太远了,因为它的“近距离通信”(NFC)接口(允许非接触式支付)受到了反垄断调查。苹果很可能必须提供访问这些接口的权限,以便其他供应商,如亚马逊或谷歌,也可以为苹果的硬件提供支付服务。在德国,这样的法律已经通过了(几乎是在一夜之间)。

当然,监管要求可能会在一定程度上刺激竞争。但投资者应该考虑以下几点。大多数情况下,苹果硬件的用户也会使用苹果的服务。在这方面,具有极端的锁定效应。一旦你使用了一个支付系统,你就不会轻易放弃使用它而转向另一个供应商。因此,我们认为(如果该服务在全球范围内开放的话),其负面影响是可控的,并将被Apple Pay的进一步发展所显著弥补。

苹果新的但众所周知的定价策略

此外,还有另一个问题凸显出,苹果正在选择一种明智而可持续的战略。那就是,苹果公司推出了新的iPhone SE。据称,这款手机的售价仅为400美元,以苹果公司之前的定价标准来看,这款手机非常便宜。这是苹果继2016年推出iPhone SE之后,第二次推出相对便宜的iPhone。

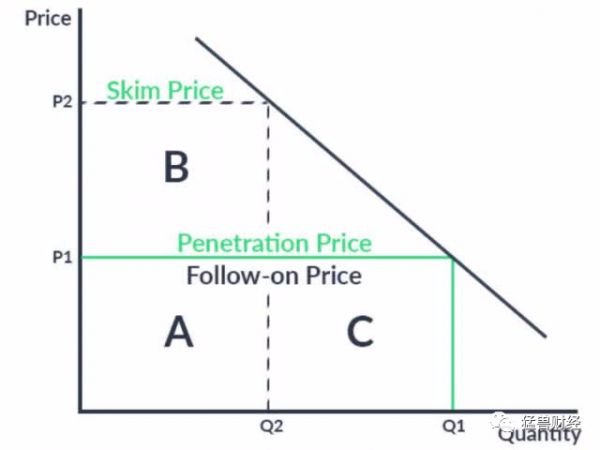

在我们看来,这是一个非常好的决定,因为苹果正在追求一个简单但非常有效的定价策略。苹果公司正在偏离其通常的策略,即先涨后跌的价格(所谓的“撇脂价格”),用较低的价格(所谓的“渗透价格”)取代这种先涨后跌的方法。这里与传统渗透策略的唯一区别是,苹果的实际目标是在垂直整合到公司的服务水平上实现增长。

从理论上讲,苹果面临一些风险。除了利润率低之外,品牌价值还可能被来自同一家公司的“廉价”产品稀释。但我们认为利大于弊。至于品牌稀释,我们看不出有什么重大问题。例如,iPhone SE在颜色和外壳设计方面与昂贵的手机不同。此外,从2016年开始的廉价iPhone也没有对品牌产生任何负面影响。

还应该注意以下几点:苹果吸引的是那些以前可能不愿购买苹果硬件的人,因为苹果的硬件价格高昂。但,自从有了新的iPhone SE,苹果可能会超越竞争对手(尤其是三星、华为和索尼),获得市场份额。

然而,更重要的是,如果苹果能够用更便宜的iPhone吸引更多的人使用其服务,它还可以垂直扩展其市场份额。许多人因为昂贵的硬件价格而被拒之门外。此外,新的SE也提供了一个推广苹果流媒体服务的机会,因为这是包括在购买iPhone SE一年免费的正常情况下。

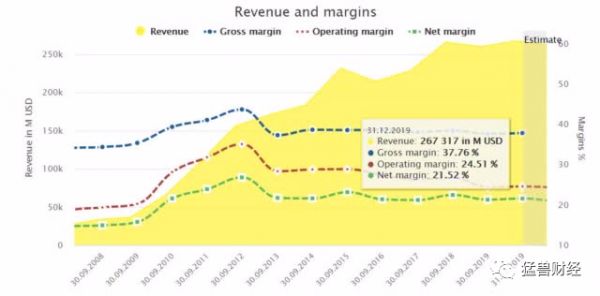

我们也不担心这种做法会以牺牲利润为代价。毕竟,在过去的几年里,尽管销量有了可观的增长,苹果公司还是设法保持了利润率的稳定。从下图可以清楚地看出:

你可以看到,毛利率、营业利率和净利率一直稳定在一个健康的区间内。在整个产品组合中,一个便宜的iPhone SE并不会显著影响卓越的利润率,特别是在增长中的服务领域相对较高的利润率将弥补可能出现的下滑。

在这方面,苹果在运营上处于非常有利的地位。我们预计,在不牺牲盈利能力的情况下,中期收入将继续增长。

正确处理市盈率问题

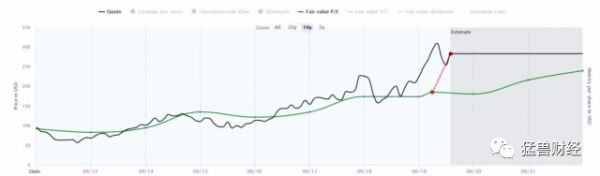

假设2020年的利润为12.38美元,苹果的市盈率约为22.2,这个数字一开始看起来相当高。特别要注意的是,由于新冠疫情、商店关门和消费者消费欲望低迷,硬件业务可能会受到严重影响。在这方面,苹果当前的市盈率可能被定得过低。实际上,目前的股价仍高于公允价值市盈率。与公允价值市盈率之差(红线)甚至显示出约20%的下降潜力。

然而,投资者必须记住,苹果既是一家成长型公司,也是一家有价值的公司。它拥有巨大的市场力量,拥有雄厚的财力,能够投资于任何它想要经营的业务领域。投资者必须为这种质量支付溢价。

此外,苹果还极端地利用股票回购。因此,如果你想卖出股票以获取利润,苹果可能会购买另一边的股票,这样你未来的收益和股息就会分配给其他投资者。

如果苹果公司继续其股票回购的步伐,这将导致16.7%的流通股回购量。即使由于市场的不确定性,回购的规模应该会减少,我们预计苹果未来仍将大量使用股票回购。

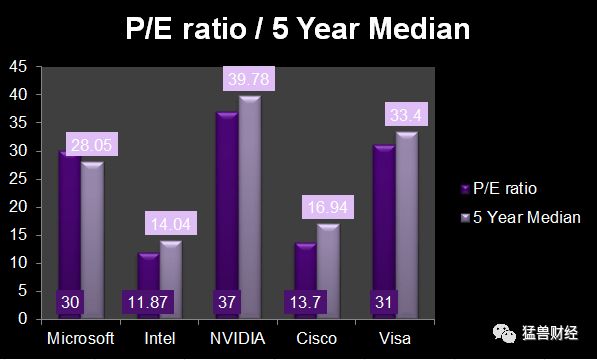

投资者还应该注意到,与其他公司相比,苹果的估值并没有那么高。特别是微软、Visa和英伟达,它们的增长也很强劲,但它们的市盈率也很高,从它们5年的中位数可以看出:

当然,在这方面,投资者也应该在整体环境中分析这些指标(一如既往)。然而,他们可以看到,在这里的市场是公司具有强大的市场地位和良好的前景溢价。综上所述,我们认为基于上述原因,苹果公司的市盈率能够达到预期,尽管短期内由于新冠疫情可能存在一些不确定性。

结论

尽管你可能要支付溢价,但苹果仍然是任何广泛多样化的退休投资组合的可能锚定公司。锚定公司是指你应该尽可能避免任何择时交易,而是利用平均成本效应的公司。此外,市盈率是由坚实的商业基础和良好的资产负债表支撑的。

毕竟,新冠疫情可能会有更糟糕的发展(然而,目前的趋势更有可能恢复正常),这当然会损害价格。但如果有疑问,我们宁愿在硅谷多走一圈,也不愿错过这次峰会——目前1%左右的股息收益率和25%左右的派息率缓慢而稳步地上升,构成了完全合理投资的整体图景。

苹果是我们多元化投资组合的一部分。

网址: 苹果公司值得放入任何退休投资组合中 http://m.xishuta.com/newsview22402.html