大众 52 亿收购国轩高科闹乌龙,电池行业险些生变?

编者按:本文来自微信公众号“42号车库”(ID:iCar123),作者德卤,36氪经授权发布。

连续涨停板,这是国轩高科这两天在股市上的表现。

这种连续涨停的经历,不是国轩高科经常有的。

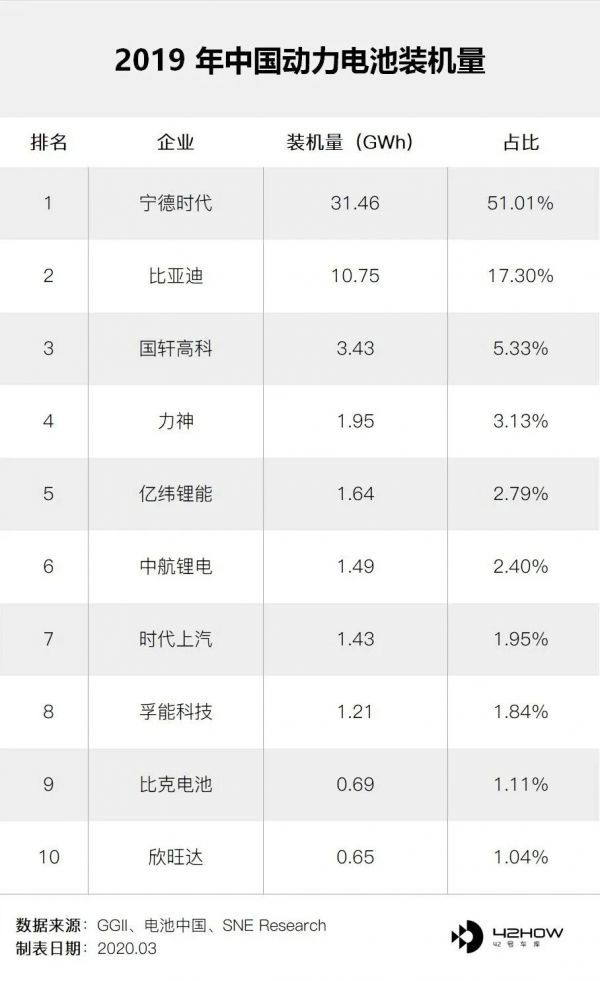

这次国轩高科因为大众集团或将携 52 亿入股而名声大噪。在此之前,在中国动力电池厂商中,宁德时代和比亚迪光芒都太过耀眼。

它们总是行业的焦点,甚至很多人都不知道老三国轩高科的存在。

抛开新闻本身,我们其实更关注大众有没有可能会用 52 亿的价钱去入股国轩高科,而国轩高科为什么吸引了大众这样顶级的汽车集团关注。

而如果大众和国轩高科最终牵手成功,会对中国动力电池格局造成影响吗?

52 亿、30%股权乌龙始末

4月 21 日,相关媒体曝料,大众战略投资国轩高科事宜取得新的进展,而据一位接近该事件内幕人士透露,大众汽车收购国轩高科股权一事已经获得了董事会的批准,价值为 7.4 亿美元(约合人民币 52 亿元)。

大众将通过增发的方式获得国轩高科30% 股份,再加上收购老股的方式,成为该公司的第一大股东,并将会在未来 3 年逐步增持股份直至成为控股大股东。

消息一经曝光,国轩高科的股价就一路攀升,被牢牢地按在了涨停处,截止到 4 月 22 日,每股最高涨到 26.10 元,总市值高达 293.63 亿元。

短期的股价波动也迎来了深交所的关注,要求国轩高科就此事予以核查并说明媒体报道内容是否属实,并予以澄清说明。

就在 4 月 22 日晚间,国轩高科发布公告称:「仍在和大众汽车就未来可能开展的技术、产品、资本等方面的战略合作进行探讨,且尚未就具体合作方式、内容、价格等具体方面形成一致意见,更没有就相关合作事项签署或达成任何实质性的有约束力的协议、承诺或其他安排」。

虽然国轩高科做出了澄清公告,但有可能这是官宣收购之前的常规操作,早在 2020 年 1 月 16 日,路透社爆料,大众汽车集团将斥资 5.6 亿美元,以获得国轩高科 20% 的股权。

2020 年 1 月 19 日,国轩高科发布公告,证实了与大众汽车就相关事宜进行接触。

看起来,大众这次的入股以及未来可能的收购或许不是空穴来风。

大众为什么会有意向收购「国轩高科」

首先要说明一点,就是国轩高科已经发布公告澄清了消息,所以上述消息的事实存在只能等后面的官宣了,但在公告里国轩高科并没有明确否认。

那我们本着「空穴不来风」的观点,去看一下收购国轩高科的可能性以及大众的电池战略。

其实翻看大众之前陆续的公告和发布会就会发现,大众在电池上面的战略非常清晰,我们梳理一下大众的电池战略可分为几个阶段。

第一阶段:与实力强劲的电池供应商发展战略合作伙伴关系。 这些长期合作伙伴为满足电池需求提供长期保障,是技术突破的前提所在。SKI、LG 化学和宁德时代是第一阶段的主要合作供应商。

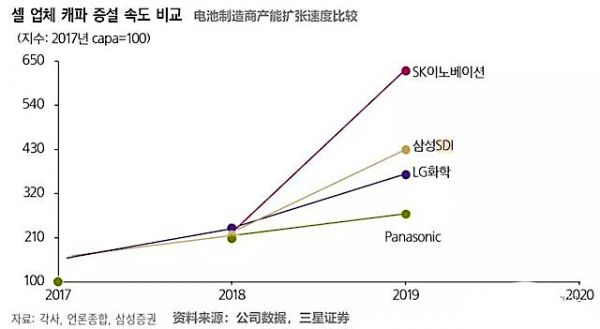

而根据 SNE research 数据,SKI 正是因为抓住了和大众合作的机遇,扩张速度是除中国的电池厂家以外最快的。

第二阶段:建立强大技术团队,深入研究锂电池的开发与生产。

大众汽车集团位于萨尔茨吉特的卓越中心聚集了负责电池开发、采购和质量控制的研发人员,集团将于 2019 年下半年开始电池试生产,整个转型还是围绕欧洲来的。

第三阶段:与合作伙伴合资建立超大型工厂,分摊电池生产的大量资金投入。 目前,超大型工厂或将选址德国。

第四阶段:在欧洲建立锂电池和固态电池生产工厂。 大众汽车集团将与 Quantum Scape 公司合作,尤其是固态电池生产。大众汽车集团将电池视为未来的核心竞争力,覆盖从电池研发、生产到处理以及循环利用的整个工艺链。

大众对于动力电池上下游的的投资不断加大:

确保原材料的稳定供应,与赣锋锂业就未来锂产品的供应,还将和其他供应商进行合作磋商,在系统地减少电池的钴含量,目标是从现在的 12%-14%,在未来三到五年内将其减少至5%。

组建欧洲电池联盟,和 Northvolt 合作聚焦电池的整个价值链,覆盖原材料、电池技术到回收的各个领域,在电池生产方面积累更加广泛的经验,支持电池生产的工业化发展。

在 Salzgitter 现在就开始建立电动汽车电池回收中心,使用一种特殊的碎电池机,目标是回收约 97% 的电池原材料。

注意以上是大众面向未来电动化截止到目前的电池战略规划,从合作到建立研发再到合资建厂最后实现固态电池自有。

迪斯曾明确表示,大众将会掌握动力电池供应链,并成立了大众汽车零部件集团负责自建电动化供应链。

因此,我们可以判断,大众的战略目标就是一步步实现 「自有动力电池」。

对于经历过风雨的传统车来说,太知道掌握核心零配件的重要性了。

在欧洲依赖 LG 化学,在中国依赖宁德时代,这将会影响大众汽车集团在核心动力电池供应链上的溢价能力和供应安全。

LG 化学并不永远可靠。

此前外媒报道称,由于 LG 化学的动力电池短缺,捷豹宣布将从 2 月 17 日开始关闭一周其在奥地利格拉茨的 I-PACE 生产线。

奥迪除推迟首款电动车 e-tron 的交付以外,原先计划在2019 年生产 55830 辆 e-tron,到2020年初产能调整至 45242 辆。

而奔驰将旗下首款电动 SUV EQC 的 2020 年生产目标从 6 万辆削减至 3 万辆,而原希望在 2019 年销售约 2.5 万辆 EQC,但其实只生产了 7000 辆左右。

很显然,上述三家车型都因LG 化学动力电池供应不足的问题而被迫减产。

所以大众收购一家电池厂商就会变得顺理成章,因为谁也不知道这么重要的核心零部件企业会不会继续出现这样不可抗力的风险问题,而收购国轩高科可以一定程度保证动力电池核心零配件的供应安全问题。

根据大众的产品规划,到 2029 年大众将推出 75 款纯电动车型,60 款混合动力车型,预计 2029 年全球电气化车型的销量将达到 2600 万辆。

另外,在全球范围内改造、建设 18 座工厂用于生产电气化车型,其中 8 座工厂将专门生产 MEB 平台的车型。

也就是说大众必须要在 2029 年拥有满足 2600 万辆车的电池产能,按单车 60 kWh 计算,预计那时候大众自己将会消耗 1200 GWh 的电池。

所以就算把宁德时代、LG、SKI 规划产能都给大众也不一定够,更何况这三家企业是全行业供货,不可能把产能都给大众。

而上海和佛山的 MEB 工厂,产能都是 30 万辆,整体 60 万辆的产能,按单车 60kWh 计算预计需要 36GWh 的电池供应。

国产的 ID.4,已经分别在安亭和佛山工厂下线,ID.3 也在努力实现交付。

大众与 Northvolt AB 合资在建的动力电池规划产能,从原先的 16 GWh 提升到了 24 GWh,不过该工厂需要到 2023 年底或 2024 年初才能投产,受疫情影响时间还会推迟。

所以依靠第三方独立供应,有产能不足的风险,而有了国轩高科可以解决动力电池产能,不能满足自身产品规划需求的不足。

而从大众的动力电池战略来看,合资建设电池工厂主要在欧洲,而为什么会和国轩高科传出「绯闻」,这个就要看中国市场对于大众而言的重要程度了。

此前大众全球媒体发布会公布,大众集团 2019 年共向中国市场交付了 423 万辆汽车,在中国的市场份额增长了 1.4 个百分点,占到了全球 20% 的市场份额。

电动化方面在中国市场,大众计划 2020 年在中国交付 30 万辆新能源车型,大众 CEO 迪斯表示,到 2025 年这个数字会提升至 150 万辆,对动力电池的需求将会达到 75GWh。

大众早已公布了,中国已经是大众除了欧洲以外的最大单一市场,从这可以看出,未来中国市场一定会是大众重中之重,其实不止大众,丰田、本田、通用、宝马以及戴姆勒等等,在中国市场销售已经远高于其他地区。

而且从目前各大厂在中国的电动化布局来看,真正「拼刺刀」还在后面。特斯拉也已经宣布在中国建设电池工厂,并在未来将实现 100%配件国产化;丰田与松下将合资组建 5 个动力电池工厂也和比亚迪合资成立了新公司;宝马则与宁德时代深度绑定。

所以大众在华必须要有核心零配件能力,这就是大厂的「圈地运动」,其中最重要的就是电池,掌握电池可以最大程度掌控整车成本,大众多年来的经验,优化整车成本是信手拈来,但电动化时代,大众唯一不确定的就是电池。

实现本土化供应链,优化成本结构,和其他厂商的竞中规避核心短板,所以它有理由收购一家电池公司。

其实还有一个点非常重要,就是大众未来电动化平台诞生的产品分层问题,简单理解就是大众电动产品线会和油车时代一样,以保时捷、奥迪占据高端豪华市场;大众汽车、斯柯达等占据中端市场;捷达、西雅特占据低端市场,而且大众也已经表示了这些品牌将全部会有电动产品。所以根据不同产品的需求,大众可以针对性采用不同版本的电池。

那这一点国轩高科就非常符合大众的需求,首先是大众自有电池和外部供应肯定会是并行,电池第一梯队厂商依旧可以为大众供应更先进的电池,使用在保时捷、奥迪等高端品牌上,因为品牌的溢价能力,所以大众可以平衡电池成本。

而大众低端品牌,要的就是降低成本,而宁德时代和 LG 能不能按照大众的想法供应所需电池这个不好说,如果不能,低端品牌要做到单车毛利最大化将不可控。

因为国轩高科拥有磷酸铁锂以及三元锂产品线,虽然三元 811 还没有规模量产,但磷酸铁锂和三元 622 已经实现规模装车,也就是说国轩高科拥有完整的动力电池产线。

其实还有一点就是可以为什么是国轩高科,国轩高科目前仅排在比亚迪之后,位居中国动力电池第三,但市值最高时只有 293.63 亿人民币,连宁德时代和比亚迪的零头都不到,对于大众来说国轩高科「便宜还是好货」。

国轩高科尚未披露其 2019 年年度财报及 2020 年一季度财报,但从近年来企业财报来看,国轩高科的应收账款逐年高增。

据 2018 年报披露,公司应收账款达 50 亿元,截至 2019 年 9 月末,公司前三季度应收账款扩张至 70.96 亿元。但到了 2019 年 9 月 30 日,国轩高科账面现金储备为 21.42 亿元,同比下跌30.72%。

假设未来大众就是没买国轩高科,那么它很有可能会在与国外和宁德时代以及比亚迪的充分竞争中被淘汰。

综上,我们可以得到大众可能会收购国轩高科的理由:

保证动力电池核心零配件的供应安全问题; 解决动力电池产能,不能满足自身产品规划需求的不足; 在中国市场实现供应链本土化,优化结构性成本问题; 实现电池应用多元化,自有和外部供应并行,即优化核心成本又保证消费者对产品认知; 国轩高科现金流不充分需要靠山,而且总体也便宜。国轩高科的技术不是「花瓶」

消息一开始,就有人士说「不靠谱」,因为国轩高科主攻磷酸铁锂电池,而市场主流都是三元锂电池,所以大众不会去收购这样一家企业,这样的观点显然并不客观。

按照大众产品线的规划,PPE、MEB 的产品都有不同的市场目标,所以电池的使用也会按照高、中、低,来的使用。

首先我们看 2019 年中国动力电池的装机量,国轩高科以 3.43GWh,占比 5.33% ,位列中国动力电池第三,仅次于宁德时代和比亚迪。2019 年 11 月装机量(404.91MWh)几乎与亚军比亚迪(404.97MWh)持平。

在看国轩高科的合作车企里乘用车包含江淮、奇瑞、大乘汽车;商用车包含浙江飞碟、江淮、江西大乘、庆铃汽车、吉利四川,昌河汽车、安凯等。

数据显示,在去年的新能源汽车推荐目录上,国轩高科总计为54 家整车企业提供电池配套,涉及车型 281 款,所以国轩高科在动力电池整体制造与市场认可方面,并不是一家「三无」公司。

在技术体系上,国轩高科 2019 年的市场主要是以方壳和圆柱两条阵线,前者是以大巴和商用车为主,后者是以磷酸铁锂的乘用车为主。

国轩高科官方宣称,已完成了磷酸铁锂单体能量密度 190Wh/kg 的产品升级,且能满足新能源汽车 400 公里以上的续航里程,在今年 2 月国轩高科宣布磷酸铁锂单体电芯能量密度最高提升至接近 200Wh/kg。

对应到续航上,比亚迪最新的刀片电池单体能量密度 190Wh/kg,而使用刀片电池的「汉」双电机版本的最高 NEDC 续航达 605 公里,也就是说国轩高科官方宣称的对应到乘用车上的续航也会在 600 公里左右。

在三元电池方面,国轩高科制备的三元 811 软包样品已通过科技部的中期考核,能量密度达 302Wh/kg,循环次数超过1500周,三元 811 软包电池预计 2020 年实现装车,此外,公司三元 622 电池已实现向奇瑞、猎豹等车企批量供货。

国轩高科现有产能 16GWh,规划产能达 35GWh,基本可以满足大众汽车短期内的需求,而应对大众高、中、低层次的产品可以采用的磷酸铁锂和三元电池也有选择空间。

如果大众真有意收购国轩高科,对于国轩高科来说,或将直接成为一线动力电池企业。

要知道虽然宁德时代自身也很强,但进入宝马的供应商名单后,宁德时代的市场表现几乎是一帆风顺,进入特斯拉供应商名单后市值直接突破了 3000 亿,这就是大厂效应。

还有一点就是 2020 年,受新冠疫情的影响,据中汽协最新公布数据显示,2020 年一季度新能源车销量同比下滑 56.4% 至为 11.4 万辆;动力电池装机量同比下滑 53.8% 至 5.7GWh。

同时外资动力电池企业加快进入中国市场,包括宁德时代、比亚迪日子都不会好过,所以国轩高科更会不好过。对于国轩高科来说,资金投入将会缓解经营压力,而大众也会是一个好的靠山。

市场的不同意见

虽然国轩高科发了公告,但措辞含糊,所以还是给了人无限的遐想。而就此事件除了认为收购只是时间问题的一方,还有认为大众不会收购国轩高科的也不在少数。

首先,认为有异议的是,一般会认为这样的大事件,会是在德国那边先有消息源,而这次德国几乎是处于静默状态,而最早的路透社的报道,表明了国轩高科在和大众谈合作,但除此之外外媒基本没有了关于这个事件进一步的消息。

其次,是 2020 年疫情影响之下大众第一季度盈利下降了 81%,并且已经改变了 2020 年的市场策略,大众 CEO 迪斯表示已经下调的市场目标。所以投资预估会变得更加谨慎。

最后,是认为大众的电池战略倾向,主要是在欧洲建立电池供应体系,大众投资了 NorthvoltAB 占据 20% 股份,这家电芯企业计划从 2023 年开始向大众供应电芯。

开始计划 16GWh 的产能,未来扩展到 24GWh,工厂总面积将在 18 万平方米。大众当前 MEB 平台的欧洲电芯供应商只有 LG 化学,而下一步随着几家战略伙伴在欧洲的投产,产能将会被均分,所以大众不会单独在中国控股一家电池企业。

此外,从业务层面上分析,投资国轩高科也存在一定的障碍,因为国轩高科的主力产品是磷酸铁锂电池,而非当前主流乘用车采用的三元锂电池。对于大众汽车而言,收购国轩高科之后将面临路径切换的选择。

所以有人士认为大众虽然有钱但现在资金还需要应对疫情之下的市场困境,而且大众电池战略不在中国,大众车辆电池的切换也存在时间差问题,目前认为大众没理由会收购一家中国电池企业。

但如果把时间线拉长来看,其实不然,首先现在收购国轩高科的价格真的不贵,其次中国新能源市场的潜力无限,那么中国势必依旧是大众最大的单一市场。

而电池本土化供应有利于降低成本,但如果使用第三方供应在 2025 年到 2030 年之间大众则需要和其他车企分用中国电池厂商的产能,这对于大众而言不是好消息,因为成败就在这几年之间。

最后是中国完整的电池供应体系,从材料端、制造端、再到使用端,最后是旧电池再利用都有完整的体系,所以大众如果收购国轩高科反而是有助于大众在华战略实施。

写在最后

首先 4 月 21 日爆出收购事件,22 日晚间国轩高科发公告,但注意此公告写的是有合作还在谈,具体合作的项目以及涉及金额还没谈好,而且大众方面截止目前也没有发文否认,所以我们有理由相信收购谈判的客观存在。

对于大众来说,面对中国这一单一大市场,保证产能充足与供应安全十分重要,与宁德时代和 LG 等电池企业的合作,很难完全按照大众的思路供应,所以自有电池就非常重要,而且国轩高科的产品线比较完整,包括磷酸铁锂电池和三元锂电池,日后大众可以根据不同的产品需求使用不同的电池。

对于国轩高科来说找到大众这样一家巨头作为靠山,将会为它带来不可估量的收益,而且可以缓解疫情带来的销量下降装机量也下降的问题。

大众汽车如果真的成为国轩高科的股东,将在业内开出先河,这将是车企首次入股成熟的动力电池厂商。

这将会为中国动力电池带来两个影响,第一可能会直接让宁德时代、比亚迪、国轩高科形成三足鼎立的格局;第二打破动力电池企业与车企合资建厂的模式,会促使更多车企去投资或并购成熟的电池企业。

网址: 大众 52 亿收购国轩高科闹乌龙,电池行业险些生变? http://m.xishuta.com/newsview21912.html