五大板块驱动,哪些因素将带动腾讯股价冲破500?

编者按:本文来自“华盛通”,作者:charliehua;36氪经授权发布。

过去三年,中国游戏消费增速全球第一;付费数字服务、社交广告赛道有望高速增长;金融科技和云计算业务推动战略转型,打开估值天花板

说起过往10年的港股市场,有一只神股不得不提,那就是腾讯控股。腾讯在2004年6月登陆港交所之时,股价仅有3.7港元。历经业务上多次的起飞和蜕变,腾讯已经成长为一个年入超过500亿的中国互联网龙头公司。

在2014年腾讯的股份曾经进行一拆五的操作,截至4月23日股价411左右水平,腾讯在近16年股价涨幅接近555倍!

來源:华盛证券

而观察近期股价走势,在新冠疫情对股市的冲击之下,腾讯却走出了一波强势上涨的行情。从3月19日创出最低价325港元之后,截至4月23日,腾讯在近一个月最大涨幅达到了28.9%。而券商机构在近期也对腾讯喊出了495港元的目标价。

这个接近500元的价格如果能够达成,腾讯将刷新历史新高,市值也将超过47000亿港元,超过阿里巴巴重夺香港市场股王宝座。

不过作为当下市值近4万亿的大蓝筹,市场上一直也不乏对于腾讯能否未来保持增长的担忧。究竟大象能否再度起舞,腾讯又有哪些业务动能冲破行业的天花板呢?

游戏业务:腾讯领跑高增速,国人消费能力强劲

目前腾讯在全球游戏产业具有绝对的龙头地位,并且其业务发展的速度要明显领先于行业。这与腾讯超前的业务战略以及强劲的运营、研发能力有关。

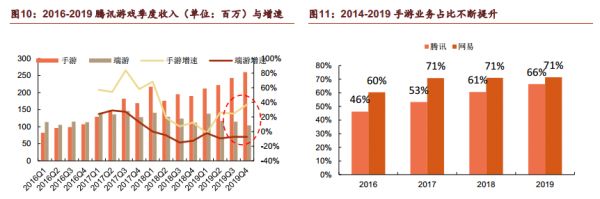

2017-2019年,腾讯手游业务占游戏业务比重从53%提升到66%。 手游收入分别为628 /778 /937亿元,同比增速分别为63.5%/23.9%/20.4%,增速整体和全球市场同步呈放缓趋势。

但 2019Q2-Q4增速回升至26%/25%/37%,剔除Q4 Supercell并表影响后Q4实际增速为24%,高于国内手游市场增速15%。

來源:wind

腾讯游戏业务一直是公司的现金牛,游戏业务由于面向单个玩家不存在账期,且背靠微信带来的强社交天然壁垒,王者荣耀、和平精英游戏流水常年占据国际排行榜龙头。

在世界2010-2019年游戏累计收入排行榜中,王者荣耀位居第6,腾讯2019Q4开始并表Supercell,旗下游戏《部落冲突》位居第1。2020年1月和2月。王者荣耀和和平精英持续位居全球热门游戏收入排行TOP 10。

來源:wind

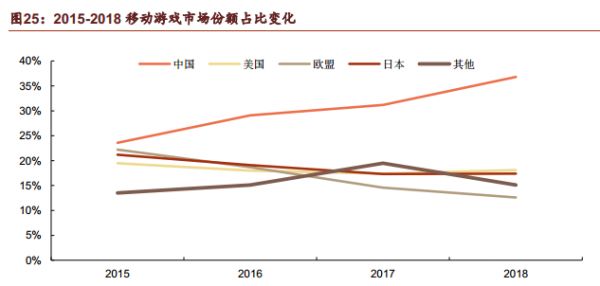

移动游戏中国市场份额在2018年创下新高,规模增速一度领先全球,亦领先中国整体游戏市场。

中国在移动游戏中的份额,从2015年的24%提升到2018年的37%,相比之下,美国从20%下降到18%,欧盟从22%下降到13%,日本从21%下降到17%。2015-2018年,中国移动游戏市场规模年复合增长率为40%,同期美国、欧盟、日本分别为18%、0%、13%。

來源:wind

人均年度移动游戏支出上,中国地区的增速也是最明显的。2015-2018年,中国人均移动游戏支出年复合增长率为40%,同期美国、欧盟、日本分别为17%、0%、14%。

2018年,各国人均游戏支出,日本(517元人民币)>美国(208元人民币)>中国(99元人民币)>欧盟(92元人民币)。

付费数字、社交广告:高增长可期

数字内容主要包括视频订购(会员费)、直播服务(打赏)、音乐订购(会员费)及网络文学等领域的付费收入。

2017-2019年腾讯数字内容业务收入分别是361/482/589亿元,增速分别是46.3%/33.7%/22.1%,2019年数字内容服务收入占总收入的16%,过去四年占比稳定,业务增速与公司营收整体增速相匹配。

來源:wind

根据爱奇艺2019年增值服务收入207亿(总收入扣除广告收入部分),估算腾讯视频除广告外的收入为200亿,阅文集团2019年收入为83亿,在线视频+腾讯音乐+阅文集团合计估算营收约为537亿,基本占到数字内容板块收入的91%。

通过分部预测,机构估计2020年腾讯数字内容板块收入719亿,同比年增长可达22.1%。

2019年腾讯网络广告收入684 亿,年同比增长为17.7%(2018年为43.6%),占总收入比为18.6%(2018年为18.1%)。 其中,社交广告占比不断提升,2017-2019占比分别为58%、 68%、 77%;媒体广告占比不断下降,2019年收入增速首次转负。

社交广告,主要包括朋友圈、除腾讯新闻外的移动端新闻应用、微信公众号等APP的信息流广告收入;媒体广告,主要包括腾讯视频+腾讯新闻的贴片广告+信息流广告收入。

通过数据可以发现广告行业整体向网络广告中的信息流+电商广告迁移。 信息流广告是指出现在社交媒体用户动态中的广告,国内像微信朋友圈、微博、抖音上的广告都属于信息流广告,国外比如Facebook、Twitter。

按媒体形式来看,只有网络广告和户外广告(主要包括楼宇电梯、交通枢纽、影院等场所的户外广告)呈正增长趋势,其中网络广告仍在高速增长中,预计2020年增速仍在27%的水平。

从美国的广告发展情况来看,仍是社交广告逐渐占据市场主流,证明社交广告在全球逐渐凸显重要性。美国social media(社交广告)的占比 2019年为31%,对比国内信息流广告28%的占比,基本保持在同一重要度。

金融科技和云计算:腾讯的新优势

金融科技与企业服务板块承担着腾讯向B端产业互联网转型的战略任务。

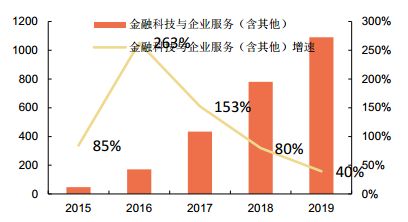

2019年,腾讯金融科技与企业服务及其他收入1089 亿,年同比增长40%,目前占总收入比重29%,增长主要受金融科技支付交易量及云计算服务推动。

这一部分的毛利率也在逐步提高,2016-2019年毛利率分别为16%、22%、24%、27%,对公司毛利的贡献持续增长, 2016-2019 年分别为3%、8%、13%、17%。2019Q1开始金融科技与企业服务分部单独披露。

來源:wind,图为金融科技与企业服务收入及增速

从2011年,我国第三方支付交易规模仅2.3万亿元至2018年已达到219.6万亿元。得益于移动支付的便捷性和移动端支付的优惠费率政策,用户逐渐从PC端迁移到移动端,移动支付2015年首次超过了互联网支付,目前移动支付规模占比为87%。

2019年Q2和2019年Q3,互联网支付环比增长-4.5%和-3.2%,而移动支付增速也放缓,从快速增长过渡到平稳发展阶段,2018年移动支付全年增速58%,2019Q1-Q3在15%左右。

移动支付交易规模占比中,支付宝和微信支付基本二分天下,格局稳定难以有新方破局。2018年支付宝规模占比54.3%,微信支付占比39.2%,2019Q3支付宝占比54.5%,微信支付占比39.5%,基本无变化。

來源:wind

谈到云服务,全球公有云市场现在增速进入了20%以下时代。由于我国国内起步较晚,目前整体增速高于全球约10%,其中IaaS仍是增长最快的细分领域。

腾讯目前国内市场份额仅次于阿里云,追赶有力,产业互联网政策利好且优势领域发力明显。机构预期板块增速30%以上。

500港元目标价是梦想吗?

腾讯拥有在流量上的超级壁垒,消费互联网细水长流的变现模式根基深厚,广告、金融科技与企服增速亮眼,B端延伸融合有望实现万业互联。机构申港证券认为腾讯有上述的业务优势。

而其对腾讯经过分部估值法,得出预计腾讯2020-2022 年归母净利润为1119亿/1324 亿/1549亿元,而结合现金流折现法,给与了腾讯495港元的目标价。

來源:wind

事实上,这些业务优势还不是腾讯的全部。在投资领域,腾讯也有巨大的收益潜力。对外投资方面,截至2020年1月20日,腾讯总计投资企业超过800家,其中70多家已上市如拼多多、哔哩哔哩、虎牙等,逾160家成为市值或估值超10亿美金的独角兽。

除并表企业外,截至2019年12月31日,腾讯控股计入非流动资产的企业投资有1221.69亿,这些未来如果算入业绩,腾讯冲破500元的目标可能就不再是梦想了。

风险及免责提示:以上内容仅代表作者的个人立场和观点,不代表华盛的任何立场,华盛亦无法证实上述内容的真实性、准确性和原创性。投资者在做出任何投资决定前,应结合自身情况,考虑投资产品的风险。必要时,请咨询专业投资顾问的意见。华盛不提供任何投资建议,对此亦不做任何承诺和保证。

网址: 五大板块驱动,哪些因素将带动腾讯股价冲破500? http://m.xishuta.com/newsview21809.html