阿里明日香港上市,拟募集资金净额875.57亿港元

(原标题:阿里明日香港上市,拟募集资金净额875.57亿港元)

澎湃新闻记者 吴雨欣

明天,阿里巴巴将在香港上市。

11月25日,阿里巴巴集团(NYSE:BABA,09988.HK)发布公告称,按照发售价每股股份176港元计算,阿里巴巴将收取全球发售募集资金净额约为875.57亿港元。

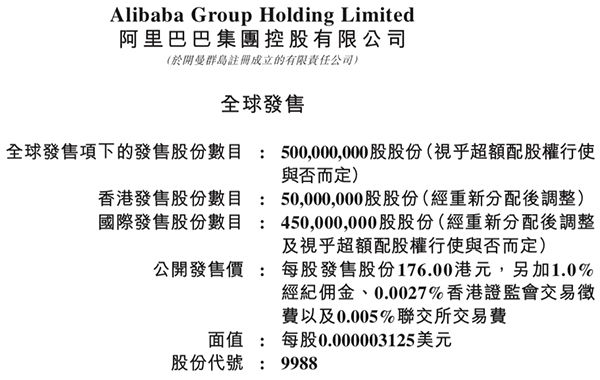

公告显示,阿里巴巴全球发售项下的发售股份数目为5亿股,香港发售股份数目为5000万股,国际发售股份数目为4.5亿股。

在此前的招股书中,阿里巴巴在香港发售股份数目为1250万股,国际发售股份数目4.875亿股。对于这些数目,阿里巴巴也在招股书中表示可予调整。此外,阿里巴巴预计将向国际包销商授出超额配股权,可要求集团额外发行最多合计7500万股股份。

阿里巴巴在今日的公告中指出,倘超配额股权悉数行使,阿里巴巴就超额配股权获行使后,将予发行7500万股股份获得额外募集资金净额约131.66亿港元。

公告披露,香港公开发售项下初步可供认购的香港发售股份获超额认购,共接到215598份有效申请,认购共5.3亿股香港发售股份,相当于香港公开发售项下初步可供认购香港发售股份总数1250万股的约42.44倍。

由于香港公开发售的超额认购相当于香港公开发售项下初步可供认购的发售股份总数的20倍或以上,因此3750万股发售股份已由国际发售重新分配至香港公开发售。香港公开发售项下发售股份的最终数目由此增加至5000万股发售股份,相当于全球发售项下初步可供认购发售股份总数的10%,并根据香港公开发售分配予195710名成功申请人。

另外,国际发售项下初步提呈发售的发售股份获超额认购。国际发售项下分配予承配人的发售股份最终数目为4.5亿股股份,相当于全球发售项下初步可供认购发售股份总数的90%。截至该公告日期,超额配股权并未获行使。

同日,在另一份公告中,阿里巴巴表示,自2019年7月30日,董事会决定将阿里巴巴公司普通股份“一拆八”,股份拆分后,阿里巴巴的授权股本为10万美元 ,普通股数目增至320亿股,每股面额为0.000003125美元。

在11月15日披露的招股书中,阿里巴巴表示,此番募资将主要用于驱动用户增长及提升参与度,将继续在数字经济体中拓展并提供广泛的产品和服务。除了募资用途,招股书还披露了阿里巴巴的股权结构,商业版图,并进行了风险提示。

相关推荐

阿里明日香港上市,拟募集资金净额875.57亿港元

上海最大民办大学「上海建桥学院」明日上市,暗盘涨7.8%,募资5.5亿港元

网易香港上市,开盘价133港元,大涨8.13%

中通快递今日在港交所正式上市 募集金额约96亿港元

京东在港二次上市,开盘涨5.75%,市值约7000亿港元

不缺钱的网易明日在港挂牌交易 下一个将是拼多多们

最前线 | 京东正式在港挂牌上市高开5.75%,成新任港股集资王

阿里今日挂牌港交所,市值4万亿港元超腾讯

散户认购冻结千亿港元,阿里计划下周二挂牌港交所

外媒:京东通过香港IPO募集301亿港元

网址: 阿里明日香港上市,拟募集资金净额875.57亿港元 http://m.xishuta.com/newsview13531.html