5年期以上LPR迎史上最大降幅,后续可能还要降

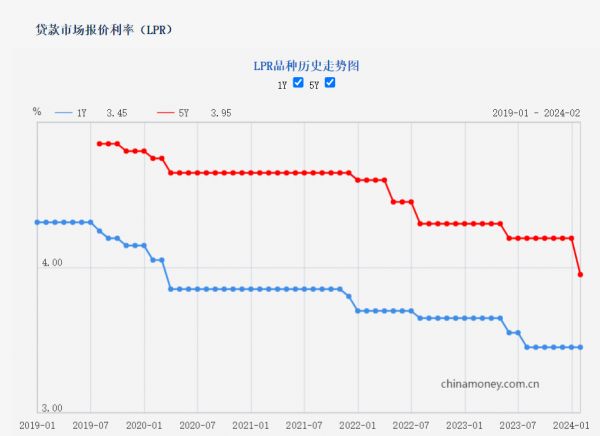

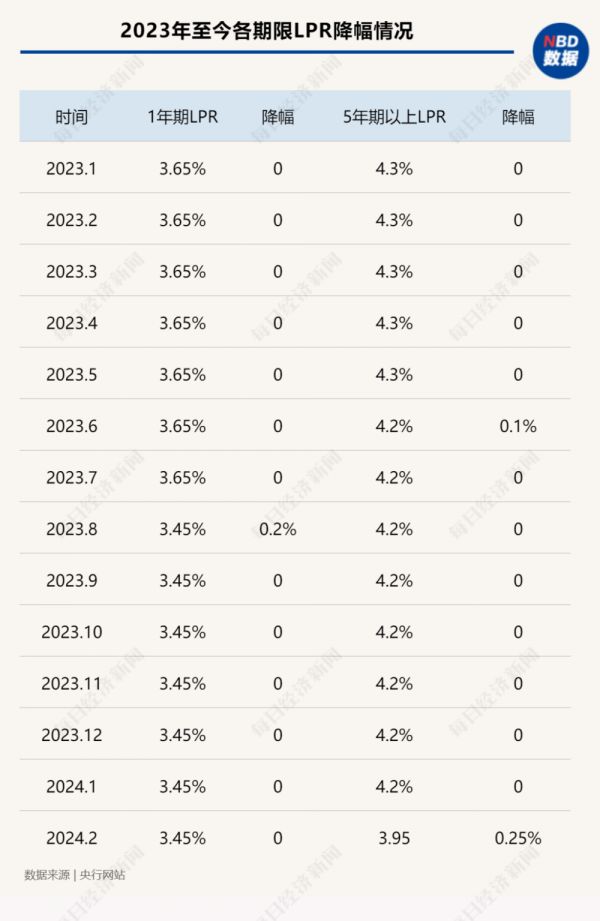

2月20日,央行全国银行间同业拆借中心公布,贷款市场报价利率(LPR)为:1年期LPR为3.45%,5年期以上LPR为3.95%。其中,1年期LPR继续“按兵不动”,5年期以上LPR比上月下调了25个基点。

图片来源:央行网站

记者注意到,这是继去年8月,1年期LPR下降10基点之后,LPR首次下降。值得注意的是,与挂钩房贷利率的5年期以上LPR,创下2019年来的最大降幅。招联首席研究员董希淼表示,5年期以上LPR大幅度、超预期下降,首先传递出提振居民住房消费、促进房地产市场平稳发展的强烈信号。5年期以上LPR下降之后,居民房贷利息支出将减少,有助于提振居民住房消费的意愿和能力。

对于购房者月供具体能降多少,有专家测算,若按100万贷款本金、30年等额本息偿还方式计算,此次降息后购房者月供可以减少150元左右。

一、两个期限品种呈现非对称下降,5年期以上LPR迎史上最大降幅

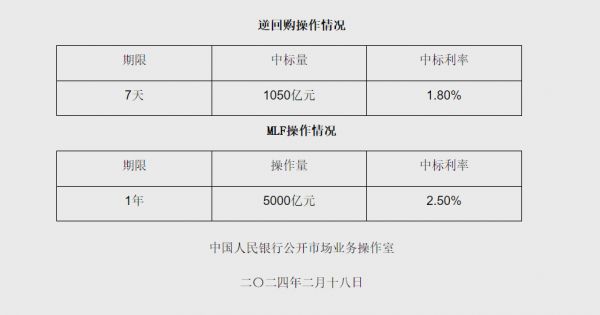

记者注意到,2月18日,央行开展逆回购操作和1年期中期借贷便利(MLF)操作,利率均与上月持平。LPR是由MLF利率和商业银行在此基础上加点构成。按照此前预测,MLF利率未变,LPR持平的概率较高。

图片来源:央行网站

2月20日,央行全国银行间同业拆借中心公布,贷款市场报价利率(LPR)为:1年期LPR为3.45%,5年期以上LPR为3.95%。记者注意到,这是继去年8月,1年期LPR下降10基点之后,LPR首次下降。值得注意的是,与挂钩房贷利率的5年期以上LPR,创下2019年来的最大降幅。

此外,与此前LPR变动相比,本月LPR下降与政策利率调整并不同步,两个期限品种呈现非对称下降。在董希淼看来,2023年以来存款利率连续4次下调,叠加2024年2月5日全面降准落地,银行资金成本已经有所降低,LPR减少加点具有空间。此前央行多次表态将引导LPR下降,且5年期以上LPR下降可能性更大。因此,此次LPR非对称下降基本符合市场预期。

董希淼继续指出,在当前宏观经济恢复势头并不稳固、经营主体信心和预期较弱的情况下,春节之后第一期LPR大幅下降传递出货币政策稳增长、促发展的明确信号,进一步推动降低实体经济融资成本,进而有助于提振市场信心和预期,助力2024年经济实现良好开局和持续回升。

东方金诚首席宏观分析师王青表示,本次两个期限品种的LPR报价为非对称调整,主要原因是2019年以来5年期以上LPR,比1年期LPR的降幅小15个基点。5年期以上LPR报价是个人住房贷款和企事业单位中长期贷款的定价基准,当前楼市持续低位运行,投资稳增长需求较高,较大幅度下调5年期以上LPR报价有较强的必要性。而1年期LPR报价保持不动,则有助于稳定已处历史低位的银行净息差,为5年期以上LPR报价较大幅度下调腾出空间。

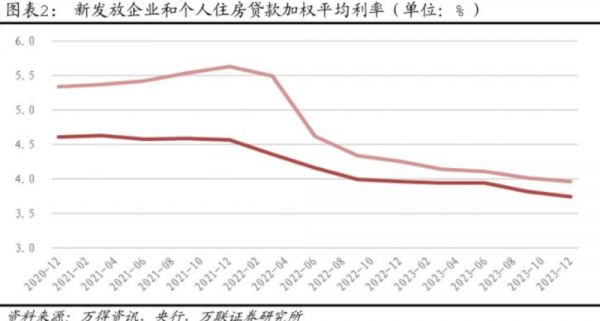

王青认为,本次5年期以上LPR报价下调,将直接带动新发放企业中长期贷款和居民房贷利率跟进下调,有助于提振企业投资需求,稳定房地产市场运行。总体上看,本次5年期以上LPR报价下调,在价格方面释放了稳增长、稳楼市政策加力的明确信号,有助于提振市场信心,改善社会预期。

二、专家:百万房贷月供减少150元左右

作为房贷利率参考的5年期以上LPR变动,向来备受万千购房者关注。不少接受采访的人士表示,5年期以上LPR下调,房贷利率也将迎来下调。

董希淼表示,5年期以上LPR是个人住房贷款和企事业单位中长期贷款的定价基准。5年期以上LPR大幅度、超预期下降,首先传递出提振居民住房消费、促进房地产市场平稳发展的强烈信号。5年期以上LPR下降之后,居民房贷利息支出将减少,有助于提振居民住房消费的意愿和能力。

董希淼继续指出,同时,5年期以上LPR大幅下降,还将降低企事业单位贷款中长期贷款利率,进一步激发企事业单位中长期融资需求。这将有利于长期贷款占比较高的国家重大项目、基础设施建设,也有助于减轻地方债务利息支出压力。

5年期以上LPR下调后,购房者更关心的是“房贷利率是否会立即下调”“月供能降多少”。董希淼表示,对存量房贷而言,房贷利率将在重定价日之后进行调整;对新增房贷而言,预计多数银行将在本次LPR基础上保持加点不变,进而降低新增房贷实际利率。

易居研究院研究总监严跃进表示,若按100万贷款本金、30年等额本息偿还方式计算,此次降息后购房者月供可以减少150元左右。属于相对减负比较大的一次,有助于进一步促进房贷申请和消费。其对于后续购房市场的活跃等也都有积极的作用。

三、分析师:短期内MLF利率下调的可能性仍然较大

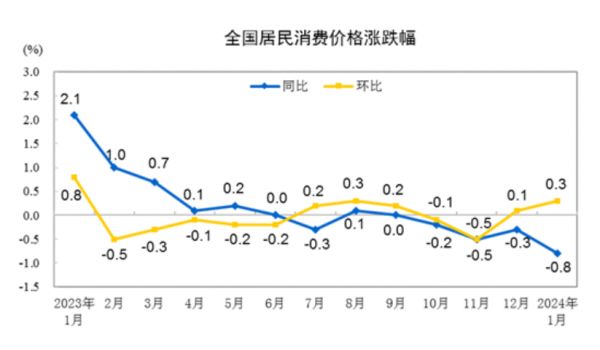

预测后续是否存在降息的可能,王青认为,受物价水平偏低影响,当前实体经济实际融资成本上升,着眼于提振宏观经济总需求,未来LPR报价仍有可能跟进MLF利率下调。

王青判断,伴随2月春节错月效应反转,CPI同比有望小幅回正,PPI同比降幅也有望进一步小幅收窄至-2.2%,但短期内物价水平仍将处于低迷状态,上半年GDP平减指数同比将继续处于负值区间。这意味着未来一段时间物价水平和价格预期目标相比仍有距离,考虑物价因素的企业和居民实际贷款利率仍面临一定上升压力。

图片来源:国家统计局网站

图片来源:国家统计局网站

由此,当前通过下调政策利率引导名义贷款利率较快下行,缓解实际利率上升压力的迫切性较高。需要指出的是,本次LPR报价下调幅度较小,或难以充分解决当前物价偏低、企业和居民实际贷款利率上升问题。

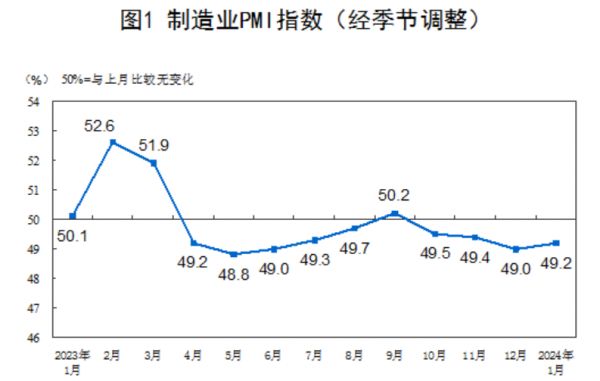

他表示,更为重要的是,主要受房地产行业下滑、消费需求不振等因素影响,2023年四季度以来官方制造业PMI指数持续运行在收缩区间。这意味着近期宏观经济运行稳中见弱,宏观政策实施逆周期调节的必要性上升。

图片来源:国家统计局网站

回顾历史可以看到,一旦官方制造业PMI指数连续3个月以上运行在收缩区间,货币政策做出反应的可能性就会显著加大,除降准外,下调政策利率也是常见的应对措施。

由此,综合当前经济和物价走势,王青认为,短期内MLF利率下调的可能性仍然较大。这将带动两个期限品种的LPR报价继续下调,进而带动企业和居民贷款利率持续下行,提振宏观经济总需求。与此同时,LPR报价持续下调带动贷款利率下行,也将为今年地方债务风险化解提供更为有利的条件。

本文来自微信公众号:每经头条 (ID:nbdtoutiao),作者:肖世清,编辑:王月龙、马子卿、杜恒峰、杜波

相关推荐

央行非对称降息,5年期LPR意外不变

6月LPR报价出炉:1年期和5年期利率均下调10个基点

8月LPR降息为何会“出人意料”

详细拆解:LPR变化如何影响贷款利率

“降息”信号来了,本月LPR下调可期

如何理解这次LPR降息:原因、方式、影响和展望

首套房贷利率将降至历史低点,对楼市有何影响?

央行降息延续,MLF利率下调10个基点,LPR或将有所下行

房贷“降息”预期落空背后:稳住银行净息差

房贷降了,购房者每个月将少交多少钱?

网址: 5年期以上LPR迎史上最大降幅,后续可能还要降 http://m.xishuta.com/newsview109029.html