2024年的九大“黑天鹅”

2023年,美股顶着几十年来最激进的加息周期走出了高歌猛进的一年。空头警告的经济衰退和大盘暴跌,最终都没有发生。

恰恰相反,在降息预期和软着陆的催化下,美股周线连涨八周,假日季“圣诞老人行情”持续,标普500指数今年迄今涨超24%,纳指年内涨幅高达44%。

不过,展望2024年,美银证券分析师Benjamin Bowler认为,在美股一片喜庆的表象下,仍有汹涌的暗流,明年市场可能面临九大下行风险:

风险1:美联储结束紧缩的时间过早,通胀卷土重来。美国金融条件处于2022年5月以来最宽松的状况下,宽松的金融条件可能会引发通胀再次上升,迫使美联储再次转鹰,对美股而言无异于抛下一颗核弹。

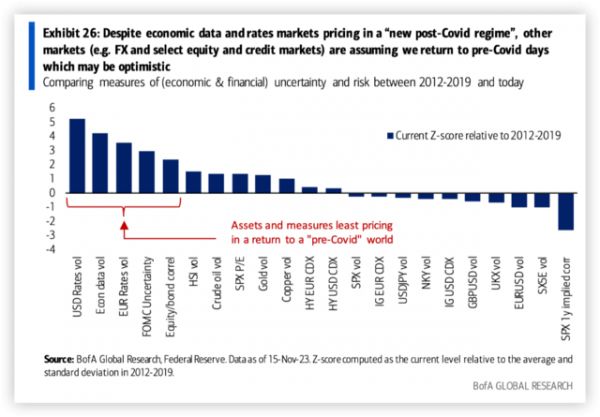

风险2:过度乐观,相信经济能恢复到疫情前。经济数据和利率显示的是后疫情时代的景观,但其他市场(例如外汇、部分股票和信贷市场)却在定价美国已经回到了疫情前的日子。过于乐观的预期本身就是一种风险。

风险3:高利率冲击的滞后性。权益资产的波动性滞后于短期利率大约2年时间。美联储加息的影响还没有真正发酵。

风险4:更高的利率波及垃圾债券市场。利息支出的增加可能会产生溢出效应,导致企业资本支出减少,同时垃圾债批量到期的洪峰,可能也会引发企业的违约潮。

风险5:美国陷入经济衰退。就像那个喊狼来了的男孩一样,当投资者不再相信衰退时,衰退可能就要来了。

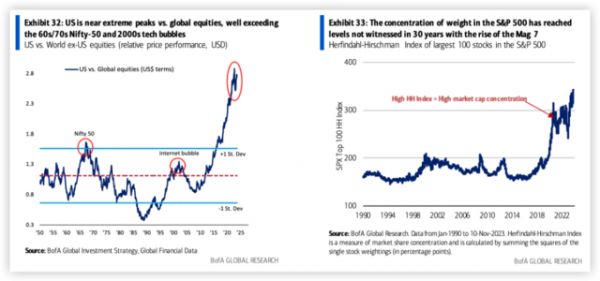

风险6:科技股泡沫破裂。类似70年代的泡沫50,科技巨头的估值现在太贵、大盘的市场集中度已经过高。

风险7:地缘冲突。除了不确定性影响投资者信心,地缘政治紧张局势的加剧可能会减缓或扭转2023年下行的通胀。

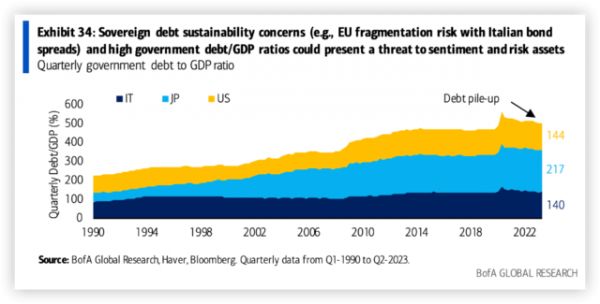

风险8:主权债危机再度浮现。包括美国、意大利在内的一些经济体正处于不可持续的财政轨道上,尤其是考虑到持续的高利率。这可能会推高股市的波动性。

风险9:零日期权引发波动性末日。有投资者正在做空零日期权,类似2018年2月引发市场大跌的“波动性末日”(Volmageddon)可能会重演。

风险1:美联储结束紧缩的时间过早,通胀卷土重来

美联储此前曾在2020年和2021年犯下了严重的判断失误,在新冠疫情演变成全球大流行后,启用了零利率和无限量宽,结果持续的宽松政策导致美国经济过热,后来启动加息之际为时已晚,到2022年,美国CPI通胀已到了8%~9%,联邦基金利率却还在2.25%~2.50%,美联储严重落后于市场曲线。

而现在,状况可能类似,美联储转向宽松的时机可能又错了。

美银分析师写道:

“随着市场越来越强烈地认为美联储已经完成加息,尤其是在10月CPI报告发布后,一个明显的风险将是通胀意外重新加速或难以降温,最终导致美联储再次加息。”

金融博客ZeroHedge指出,美国金融条件处于2022年5月以来最宽松的状况下,宽松的金融条件可能会引发通胀再次上升,迫使美联储再次转鹰,对美股而言无异于抛下一颗核弹。

风险2:过度乐观,相信经济能恢复到疫情前

经过8周强劲的反弹,市场对美国经济的信念已经越来越乐观,美银指出,股市反弹意味着市场定价美联储已经悄然地结束了加息,美国正回到疫情前那样稳定的低通胀环境。

分析师强调,尽管经济数据和利率显示的是后疫情时代的景观,但其他市场(例如外汇、部分股票和信贷市场)却在定价美国已经回到了疫情前的日子。

分析师认为,这种想法可能过于乐观。过于乐观的预期本身就是一种风险。

风险3:高利率冲击的滞后性

另外一大风险是,市场高估了美联储宽松的进度,高利率的影响比预期更久。

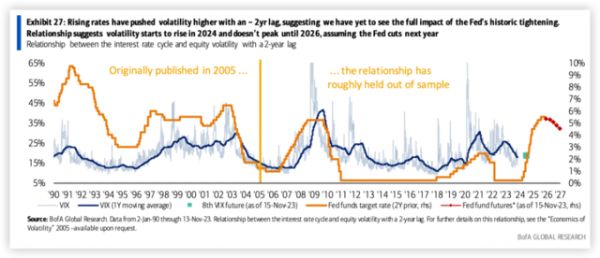

美银称,该行从2005年开始的研究表明,权益资产的波动性滞后于短期利率大约2年时间。分析师指出,自从近20年前首次发现二者的联系以来,权益资产波动性与利率的滞后关系从未失效过,到今天依然成立。

换句话说,美联储加息对股市的影响,还没有真正开始发酵。美联储在2022年启动加息,且预计在2024年开始降息,那么波动性将在2024年上升,直到2026年才会见顶。

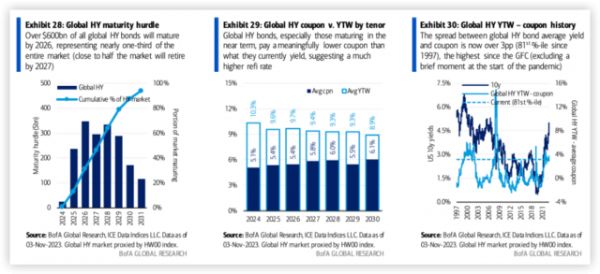

风险4:高利率波及垃圾债券市场

美银指出,到2026年,全球有超过6000亿美元的高收益债券到期,占全球市场的近1/3。

受加息影响,这些即将到期的垃圾债券不得不支付更高的票息,高收益债券的收益率目前约为9%,是两年前的两倍多。与此同时,大量债务将在未来几年到期。

根据S&P Global Ratings统计,2021年垃圾债发行规模达1.2万亿美元,2023年却仅约2000亿美元到期,但到2026、2027年,大量垃圾债会集中到期。利息支出的增加可能会产生溢出效应,导致企业资本支出减少,同时垃圾债批量到期的洪峰,可能也会引发企业的违约潮。

风险5:美国陷入经济衰退

随着美联储激进加息,美国经济能否避免衰退,一直是今年以来市场的未解之谜。

但随着美国经济数据表现持续强劲,软着陆的可能性似乎越来越高,市场渐渐已经把衰退叙事抛在脑后。

美银警告称:

“就像那个喊狼来了的男孩一样,当投资者不再相信衰退时,衰退就来了”。

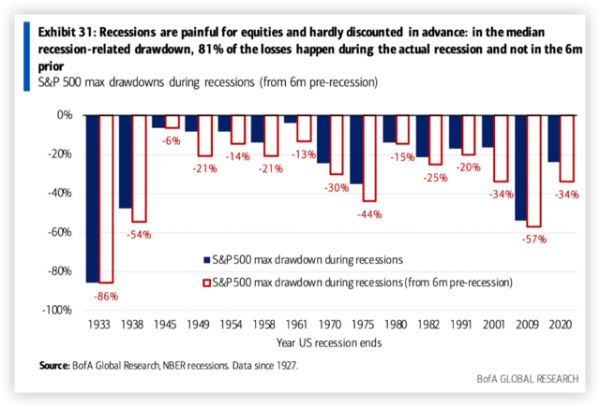

分析师表示,回顾过去100年的市场表现,衰退一旦发生,都会给市场带来毁灭性打击,而且很难提前预见:如下图所示,在与经济衰退相关的抛售中,81%的亏损发生在实际的经济衰退期间。

风险6:科技股泡沫破裂

2023年,在AI热潮的推动下,领涨美股的七大科技股谱写了辉煌的一年。

苹果、亚马逊、Alphabet、Meta、微软、英伟达和特斯拉今年目前为止的平均涨幅为112%,创造了5.2万亿美元的新市值。

大盘的集中度正处于历史高位,目前,标准普尔500指数中最大的100只股票的权重集中度接近30年高点。

美银分析师写道:

“人工智能无疑将对经济生产力产生深远的影响,但可以说,个人电脑和互联网的发明也是如此。历史表明,最初的狂欢反应往往是被误导的,泡沫将随着萧条和最后赢家的诞生而消退。70年代的漂亮50泡沫教会了我们估值的重要性——七巨头已经太贵了”。

美银认为,七巨头的泡沫破裂,可能引发大盘的崩溃,该行认为,买入标普看跌期权可以冲科技股下行的风险。

风险7:地缘政治危机

在美银于11月发布的全球基金经理调查中,多数机构将地缘政治危机列为明年市场最大的下行风险。

眼下的俄乌冲突、巴以冲突,已经给全球经济带来了显著负面影响,而最近因巴以冲突延生的红海航线受阻,更有可能推动全球通胀回升。

美银指出:

“除了不确定性影响投资者信心,地缘政治紧张局势的加剧可能会减缓或扭转2023年下行的通胀。并再次束缚央行行长的手脚”。

风险8:主权债危机再度浮现

11月,国际信用评级机构穆迪宣布,由于美国利率持续上升以及美国国会政治极化加剧,该机构决定将美国主权信用评级展望从“稳定”下调至“负面”。主权信用风险再次浮现。

显而易见,以高赤字撑起的发展路径注定难以持续。美银指出,健康的财政路径是指一个国家的债务/GDP比率随着时间的推移而持平或下降,但包括美国、意大利在内的一些经济体正处于不可持续的财政轨道上,尤其是考虑到持续的高利率。

主权信用风险如果再度爆发,也会对股市产生不利影响,推高波动性。

风险9:零日期权引发波动性末日

零日期权(0DTE)即距离行权日不到24小时的期权产品,它给投资者提供了一种对冲短期风险和超短线押注的方式,可以让散户以少量资金进行大额投注,是一种被称为“压路机前捡硬币”的高风险投资工具。

华尔街见闻此前文章指出,零日期权交易量不断创下历史新高,并且最近已占所有标普500指数期权交易量的一半。

关于零日期权的危险性,市场一直争议不断。美银指出,仅仅是人们的恐惧就可能酿成更大的风险。据推测,有投资者正在做空零日期权,类似2018年2月引发市场大跌的“波动性末日”(Volmageddon)可能会重演。

2018年2月,一个追踪波动率的基金因为市场下跌至接近赎回线而遭到抛售。这场危机导致道琼斯工业指数和标普500指数大跌,被市场称为“波动性末日”(Volmageddon)。

不过,分析师认为,实际上,标普500的零日期权规模保持着良好的平衡。

对ETF头寸的全面分析表明,尽管交易量巨大,但标普零日期权交易一直保持良好平衡——没有被卖家或买家淹没。

尽管如此,我们看到的一个潜在风险是,随着时间的推移,一些投资者开始大规模采用单边零日期权策略,或将零日期权“武器化”以追逐大幅度上涨/下跌,以至于出现了重大的仓位失衡。

尤其是后者,零日期权变化无常的流动性可能会引发投资者爆仓,并且影响那些提供此类产品的做市商。

本文来自:华尔街见闻APP,作者:常嘉帅

相关推荐

内容行业2020:创造惊喜或加剧迷茫?九大关键定位未来

如何把握「黑天鹅」带来的机会?

如何把握“黑天鹅”带来的机会?

2023年汽车销量创新高,2024年能有多少?

办公室小野们的“黑天鹅”

国内九大电商平台:“未在售”休斯顿火箭队相关商品

中国未来九大经济区:沿海和内陆群雄崛起

美债真正的“黑天鹅”:未来的风暴,只有央行出手

最前线|阿拉丁创始人史文禄:2020年将是小程序商业化的加冕之年(附九大预测)

当黑天鹅成为常态,教育企业如何穿越迷雾?

网址: 2024年的九大“黑天鹅” http://m.xishuta.com/newsview103249.html