存储巨头,摆脱魔咒?

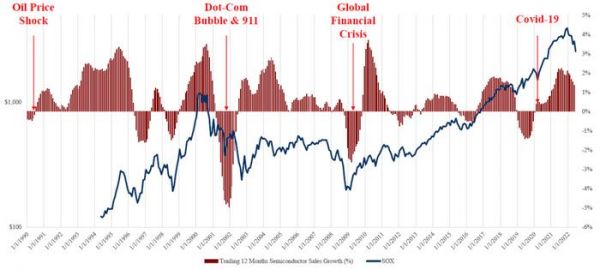

众所周知,半导体行业有一个重复着的神秘周期。

半导体的出现,推动了计算机的繁荣,但这也造就了它与个人消费支出息息相关的特性,当电脑、笔记本电脑和智能手机逐渐渗透到全球市场时,人们通过产品迅速接触半导体业内的新技术,但这样的购买模式并不稳定,个人消费者的需求会随着产品价格和供应情况的变化而变化,让半导体行业与电子消费品绑在了一起,有着极强的周期性。

而芯片公司之间的激烈竞争也让这种周期情况变得更糟:由于半导体的生产成本通常随着产量的增加而降低,但某一品类往往不止一家公司,大家都在销售类似的芯片并扩大生产规模,为了保证生存下去,各个公司只能继续扩大生产规模,然后相互压价。

然后因为无序扩张,大量公司没办法在不失去市场份额的情况下缩减产量或提高价格,最后由于亏损而宣告破产,一轮又一轮半导体周期过后,往往是赢者通吃,输者皆无的局面。这与资本主义周期性经济危机有些类似,市场这只看不见的手无时不刻不在调控着一块数千亿美元的蛋糕。

而最能体现半导体周期性这一点的,是存储。

残酷的存储周期

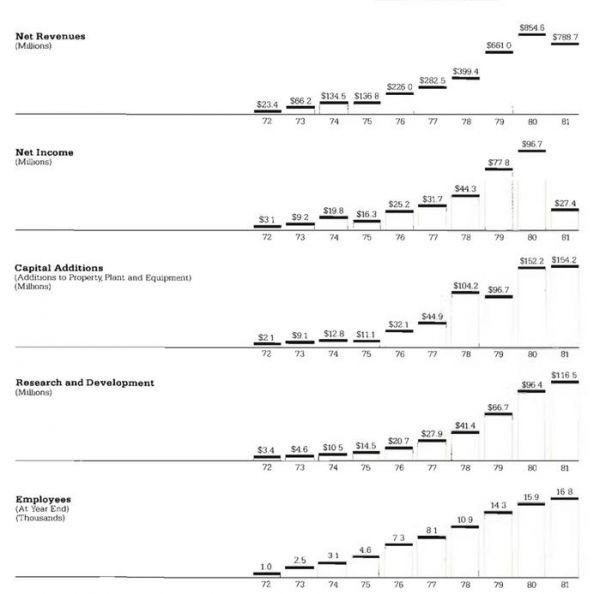

从集成电路发明到上世纪70年代末,半导体市场一直保持着快速增长的态势,很多人甚至以为半导体能够永远这样繁荣下去。

变故出现在了80年代末,下面摘自英特尔 1981 年年报:

“从 1979 年到 1980 年,收入增长了 29%,但从 1980 年到 1981 年,收入下降了 8%,尽管在后一时期单位出货量有所增加。通常情况下,半导体元件的销售价值和制造成本都会下降。1979 年和 1980 年上半年,销售价格一反常态地保持在同一水平上,而制造成本却有所下降。价格稳定的原因是需求超过了行业的生产能力。从 1980 年下半年开始到整个 1981 年,价格以前所未有的速度下降。这些快速的价格下降主要与全行业的资本扩张计划导致的行业产能过剩以及全球经济衰退的影响有关。从目前的行业前景来看,现有状况至少会持续到 1982 年。”

1979-1980 年价格持平,这当然吸引了大量投资,但当生产能力迅速增加时,整个周期就发生了变化。尽管知道这一点,英特尔也无法避免投资的增加,1981 年市场严重下滑时,却是英特尔公司资本支出最高的一年。

当时只是一家存储器公司的英特尔,在这次下行周期里蒙受了惨痛的损失。

事实上,1982 年的经济衰退是 2007 年之前最严重的衰退期之一。推动这次经济衰退的原因就是通货膨胀。1979 年沃尔克被任命为美联储主席后不久,开始推行紧缩货币政策,并扭转了商业周期。1982 年,失业率达到 11% 的峰值,是美国二战后迄今为止最严重的经济衰退。

而在经济衰退的背后,英特尔等公司迎来了真正的威胁——日本。

在这一时期,日本的存储器全球市场份额悄然超过了美国,美国半导体公司从惠普那里震惊地了解到,日本生产的半导体质量和产量始终优于美国芯片公司。由于日本大量涌入国内和国际市场,导致存储市场出现了崩溃,内存价格在一年内缩水 60%,除了美光和德州仪器之外,包括英特尔在内的其他公司都破产并退出了内存业务。

这是载入史册的第一次半导体周期,市场主角由美国变为日本,在经济大环境影响的背后,地缘政治因素也发挥了不小的作用。

如果说 1980 年代的主角是日本,那么 1990 年代的主角就是韩国和中国台湾。

韩国和台湾的半导体产业在 90 年代初的增长速度极快,其中一部分原因是内部经济强劲,同时利用自身廉价劳动力,从日本公司手里夺走了不少份额,此外,政府还通过合资企业和贷款计划,推动了半导体行业的发展。

但新出现的玩家也意味着更加激烈的竞争,存储市场的蛋糕越做越大,参与的公司数量也愈发变多,繁荣的时候大家可以铆足了劲去生产DRAM,但一旦进入了衰退,那么灾难性的后果只会一次比一次严重。

尤其是一部分利用贷款,寅吃卯粮的半导体企业,它们往往背负着一笔数额不小的贷款,利用这笔钱来进行生产扩张和技术升级,半导体企业们乐于见到资本涌入,但在下行周期里,资本就会变成压死企业的第一根和最后一根稻草。

90年代末的亚洲金融危机就为所有新兴的亚洲公司上了一课,当时的内存过剩到了什么地步呢?DRAM 价格在一年内下跌了 75%,而利用率却从 95% 降到了 86%,几乎所有存储企业的营业利润都出现了大幅缩水。

更让存储企业欲哭无泪的是,这种内存过剩的情况还持续了整整两年,美光公司在 1997 年的年度报告中指出:

从 1995 年底开始的全球市场 DRAM 供过于求的现象,在 1997 年继续影响着整个半导体行业。事实上,行业预测人员预测,1996-1997 年将是 DRAM 行业有史以来第一次出现连续两年收入下降的情况。在 1996 财年,DRAM 的价格下降了 75% 以上,1997 财年又下降了 40%。

在亚洲金融危机之后,千禧年又出现了互联网泡沫,对于此时的存储市场来说,能活下去,就是一件非常不容易的事情了,90年代初期涌入的资本,此时眼见着无利可图,纷纷开始退场,仅仅相隔两三年的周期几乎摧毁了大部分存储企业,当时间来到2001年后,市场上DRAM厂商只剩下了三星、海力士、尔必达、美光、奇梦达寥寥数家企业。

今天的我们已经知道了,2008年的金融危机,送走了尔必达和奇梦达,它们没有熬过寒冷的下行周期,最终与其他存储企业一样,宣告破产或被其他企业收购。

半导体周期是如此残酷和不讲情面,没有一家存储企业能够置身事外。

海力士跳出魔咒?

2023年开始,半导体市场又进入到了下行周期,而首当其冲,当然还是存储厂商。

2023年一季度,三星财报显示营收下降18%,净利润为1.575万亿韩元(约合11.8亿美元),同比下滑86%。其中,三星电子负责芯片业务的设备解决方案(DS)部门出现了4.58万亿韩元(约合34亿美元)的大规模营业亏损,这是其14年来的首次亏损。在全球需求减少的情况下,芯片库存大幅增加。

SK海力士财报显示,公司实现营收5.09万亿韩元(约合38亿美元),环比减少34%,同比下降58%;净亏损约2.59万亿韩元(约合19亿美元),前一季度净亏损约3.72万亿韩元,连续两季度亏损。该季度,SK海力士经营亏损达3.40万亿韩元,创下公司单季经营亏损纪录。

美光发布的2023财年第二财季报告显示其当季营收为36.9亿美元,上一财季为40.9亿美元,去年同期为77.9亿美元,同比下降约53%。美光科技第二财季亏损23.1亿美元,其中包含计提超14亿美元的库存损失,每股亏损2.12美元。这是美光过去二十年来最严重的季度亏损,上一次出现如此规模的季度亏损还是在2003财年第二财季,当时美光净亏损达19.4亿美元。

如果没有意外发生,三家厂商至少还要花费一年左右的时间在亏损上挣扎,但谁都没有想到,SK海力士提前走出了这场困境,狠狠地给三星和美光上了一课。

根据财报,SK海力士2023财年第三财季的收入为9.0662万亿韩元(约合66.78亿美元/人民币488.6682亿元),同比减少17%,环比增长24%;营业亏损为1.7920万亿韩元(约合13.2亿美元/人民币96.59亿元),相比去年同期是由盈转亏,不过环比增长38%;净亏损为2.1847万亿韩元(约合16.09亿美元/人民币117.76亿元),相比去年同期是由盈转亏,环比增长27%。同时营业损失率为20%,净损失率为24%。

别看海力士整体依旧是亏损状态,但其核心业务——DRAM却实现了扭亏为盈,连海力士自己在财报里都感到有点不可思议:今年第一季度由盈转亏的DRAM仅在两个季度后扭亏为盈,其具有重要意义。

至于为什么扭亏为盈,SK海力士解释:因高性能半导体存储器产品为中心的市场需求增加,公司业绩在第一季度低点过后持续改善,特别是面向AI的代表性存储器HBM3、高容量DDR5 DRAM和高性能移动DRAM等主力产品的销售势头良好,与上季度相比营业收入增长24%,营业损失减少38%。

目前AI带来的热潮还远没有停下来的意思,而AI显卡里必备的HBM更是供不应求,这也就是说,海力士第三季度的财报很可能只是一个开始,未来有望成为三家里财报表现最好的一家,这一点对于饱受半导体周期影响的存储企业来说,算是达成一个里程碑了。

当然更重要的是,与传统的 DRAM 不同,HBM 很有可能发展成为一种定制产品,还记得前面提到的吗,半导体之所以会出现周期,就是因为它早期已经和个人消费品绑在一辆战车上,外部经济一有波动,就会带着DRAM价格进行俯冲。

而直到目前,HBM都未完全发展成像DRAM那样的通用产品,英伟达和AMD等厂商需要与SK海力士、三星和美光保持密切合作,未来AI芯片的性能很大程度上受到HBM的放置和封装方式的影响,这也就是说,存储厂商占据了一定的主动权和议价权。

换句话说,以HBM为开端,存储行业的结构可能悄悄发生着变化,以前以批量生产和销售价格为特征的行业结构,正在转变为像代工厂那样以订单为基础的业务结构,当更多企业有志于生产自己的AI芯片时,SK海力士就会变成存储行业的台积电,虽然不能完全摆脱周期的影响,但却能超然于三星和美光之外。

当然,更能让SK海力士偷着乐的是标准的制定,最新的HBM 3E标准几乎是它一手主导的,最早开发了HBM内存的它,只要技术上不出现大纰漏,遥遥领先谈不上,对比三星美光占据一定优势几乎是必然的,再者还要考虑到英伟达目前还未在最新AI芯片上采用三星的HBM产品,SK海力士能够从今年笑到明年年中,估计问题是不大了。

谁能真正走出周期?

对于SK海力士来说,HBM乃是千载难逢的机会,作为韩系存储双子星,一直以来都活在了三星的阴影之下,默默寻找着反超的机会。

如今,SK海力士终于在英伟达的助攻之下扬眉吐气,甚至有望取代三星,成为DRAM产业的老大,坐了二十多年的宝座也要换人,让人颇有些不真实的感觉。

而更重要的是,存储厂商靠着HBM这样的产品,能不能真正破除周期的魔咒呢?

发布于:安徽

相关推荐

苹果公司:打破规模经济的魔咒

1元魔咒:退市漩涡

像亚马逊那样打破“大公司魔咒”

中国AI创业的“魔咒”:顶不了天,落不了地

国内存储厂商“先锋队”亮相,价格战开路

中美外卖江湖争夺战:各路玩家如何打破盈利魔咒?

联想如何克服“库存“魔咒

小米需要逃离 1999 元的“魔咒”

自动驾驶的 1% 魔咒 | 钛媒体封面

中移动、茅台并列股王:那些中过“茅台魔咒”的公司怎样了?

网址: 存储巨头,摆脱魔咒? http://m.xishuta.com/newsview102672.html